文 | 王宗耀

编辑 | 承承

界龙实业控股股东将发生变更,浙发易连“接盘”界龙集团所持股权。在此次交易中,界龙集团在“撤退”前进行了一系列神操作,不仅低价买走上市公司优质资产,还将业绩平平的地产业绩转手卖给上市公司。更为重要的是,接手的浙发易连资金面也处于紧张状态,其接盘行为能否为上市公司基本面带来根本性改观,是存在很大的不确定性。

12月24日,界龙实业发布公告称,第一大股东界龙集团将对质押的1.8亿股上市公司股份(100%质押)分两批进行回购。就其质押式回购目的来看,大股东似乎是为让其能够更好地“卖身”而提前做准备。

根据界龙实业此前发布的权益变动报告,2019年12月15日,界龙集团与丽水浙发易连商务管理合伙企业(有限合伙)(以下简称“浙发易连”)签署了股权转让协议。根据协议,界龙实业的实际控制人界龙集团将以14亿元的价格,将其所持有的上市公司1.80亿股股份全部转让给浙发易连。交易完成后,浙发易连将成为上市公司控股股东。

在此次股权交易中,让《红周刊》记者疑惑的是,该次交易的背后似乎存在原大股东利用手中控股权进行利益输送的嫌疑,而“接盘侠”浙发易连也是资金面相当紧张,其在此次接手后,能否扭转上市公司长期经营乏力的现实是存在很大不确定性的。

长期依赖非经常性损益来“撑门面”

资料显示,界龙实业的经营领域主要涉及印刷业务及房地产业务。其中,印刷业务是其主要业务板块,而房地产业务在2016年之后则处于明显萎缩中。如果从一个较长时期来看,界龙实业的业绩表现是一直不佳的。表面上,界龙实业自2010年以来净利润只有2016年和2018年出现亏损,可实际上,若从扣非后归属母公司股东净利润表现来看,除了2015年实现1364万元盈利外,其他年份均出现亏损,这意味着界龙实业这些年来的盈利几乎是仰仗着非经常性损益来“撑门面”。

在界龙实业收入构成上,主营业务之一的印刷包装业务收入和占总收入的比例是在不断增加的,收入金额由2016年的9.19亿元增加到2018年的10.36亿元,占比由2016年的53.05%增加到2018年的76.07%,由此体现出印刷包装应属于绝对核心地位。而另一个主营业务房地产则在近几年出现明显萎缩,由2016年的7.88亿元、占当年总收入比例的45.46%,下滑到2018年的3.02亿元、占总收入比例的22.17%。

需要注意的是,在印刷包装业务收入规模不断扩大下,该业务的效益并没有出现多大改观,扣非后净利润一直处于亏损状态(见表1);而房地产业务的规模虽然在缩水,但每年却创造了上千万元的扣非净利润。然而就是这个对于上市公司每年都有业绩贡献的房地产业务,界龙实业在这些年里却选择了收缩。据上市公司披露的信息来看,截至2018年末,界龙实业并没有新储备土地,且在建项目均已完工,这意味着2019年指望经营萎缩的地产业务给上市公司带来大量业绩贡献的想法显然是不太现实的。

在经营业绩乏力的大背景下,今年三季报净利润已亏损6091万元的界龙实业要想实现全年扭亏,指望上述两大业务有超预期表现,难度很高,或正是看到了上市公司扭亏无望的现实,上市公司实际控制人此次直接选择“撤退”,将手中控股权转让出去,但在转让过程中的神操作,还是有些让人难以理解。

控股股东“撤退”前低价买走优质项目

从界龙实业经营业绩表现看,其亏损已经不是三五年的事,而为了扭转自己经营不善的局面,上市公司确实也曾进行过大力投资,指望新投项目达产后能给上市公司带来新的业绩增长点。

如在2016年时,上市公司就投资了3亿元新建了年产8000万平方米彩印包装产品项目。根据上市公司当时披露的信息,该项目计划于2016年开始建设,建设期3年。项目实施主体为其专门成立的子公司浙江外贸界龙彩印有限公司,总投资3亿元。公司预期,在项目建成后,年产各类彩印包装产品8000万平方米,达产后销售额将达到3亿元。然而根据上市公司今年5月份披露的信息,本该在今年已经达产的项目却被拖到了2022年,目前项目仅完成厂房主体结构封顶,投入资金总额仅有1.48亿元。

除了该项目建设进度过慢外,2017年3月,界龙实业还斥资1.5亿元新建了纸浆模塑包装制品项目,该项目由上海界龙派而普包装科技有限公司(以下简称“界龙派尔普”)试运营。从项目规划来看,建设周期6个月,投资后三年达产,达产后年销售收入2.5亿元,实现利润总额3500万元。根据上市公司披露的信息,截至2018年底,该项目已经合计投资了1.06亿元,目前厂房装修已完成,供浆系统完成试生产,年末25%成型机完成试生产,75%成型机处于改建调试过程中。从公告内容看,该项目2018年度实现营业收入200.41万元、净利润亏损2051.75万元。

在新建纸浆模塑包装制品项目的同时,界龙实业还宣布投资3.3亿元建设湖北汉川综合印刷包装项目,只不过,该项目后来被暂缓实施。2018年2月,公司再次发布公告称,投资1.5亿元建设干压纸模产品项目,该项目由上海界龙派帝乐包装科技有限公司进行实施,项目建设周期6个月,达产后年销售收入5.7亿元,能实现净利润1亿元,该项目总投资额计划在3年左右全部收回。截至2018年末,该项目已经完成厂房装修、设备安装调试及试生产,但从2018年度经营情况看,仅实现营业收入85.86万元、净利润亏损1989.19万元。

虽然从目前来看,上述几个巨额投入的项目从建设进度和已经试运营项目的结果看,是不太令人满意的,但考虑到这仅是试运营状态,不排除在项目真正达产后还是有可能达到项目设计预期的。然而让人诧异的是,界龙实业却在2019年11月28日发布公告称,要将旗下8家子公司股权全部转让给大股东界龙集团,这其中就包括了前述已经投资了1.06亿元的纸浆模塑包装制品项目的实施方上海界龙派而普。

根据公告内容,界龙派而普100%股权转让价格为2533.00万元,要知道,截至2018年底,纸浆模塑包装制品项目就已经投入了1.06亿元,而该项目也预计在2020年就能达产,届时能实现年销售收入2.5亿元和3500万元的利润总额。然而在此次交易中,评估公司给出的评估增值率却仅有7.71%,仅以2533.00万元的价格就将该项目出让给即将退出的大股东。

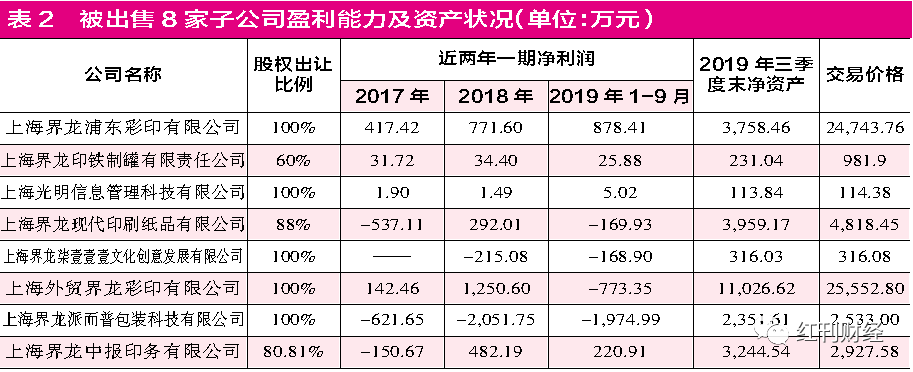

就上市公司此次出售的8家子公司基本面情况看,其并不是什么亏损的项目,大多是上市公司的优质资产,基本上是印刷包装业务中的贡献收入“大户”。比如:上海界龙浦东彩印有限公司2017年、2018年以及2019年1~9月份,分别实现净利润417万元、772万元和787万元,其不但盈利能力良好,而且盈利水平还明显有增强的趋势。再比如上海界龙印铁制罐有限责任公司,该公司收入规模虽然不大,但其近年来一直都有盈利,而且2017年、2018年和2019年1~9月份净利率分别高达78.65%、80.59%和77.79%,如此高的净利率在界龙实业众多子公司中也算是独树一帜,然而其60%的股权却仅以981.90万元的价格卖给了大股东。此外,上海光明信息管理科技有限公司近两年一期均有盈利,而上海外贸界龙彩印有限公司不但2017年和2018年均有盈利,而且2018年实现净利润逾千万元,上海界龙中报印务有限公司则从2018年扭亏为盈后,2019年前三季度再度实现盈利。

让人诧异的是,实际控制人在出让上市公司控股权之前,却将上市公司的优质资产以及前期已经投入大量资金,且项目即将见成效的公司以较低的价格拿走,如此做法的合理性显然是值得怀疑的,不排除原大股东在撤退之前有利用手中控制权进行利益输送的可能。

买入式微地产公司股权让人难理解

就在上市公司发布公告出售8家子公司的当日,界龙实业还发布了一则收购资产的报告。其在报告中表示,上市公司拟收购界龙集团持有的上海界龙联合房地产有限公司(以下简称“界龙房产”)17%的股权,收购价格为1690.58万元。

资料显示,界龙房产是上市公司界龙实业与界龙集团共同出资成立的有限责任公司,本次股权收购前,上市公司持有该公司83%的股权,完成收购后,上市公司将持有该公司100%的股权。根据上市公司披露的信息,截至2019年9月30日,界龙房产母公司的净资产为6752.89万元,而2017年、2018年该公司的收入规模均在300多万元,净利润这两年也均为亏损状态,亏损金额分别为114万元和241万元,直到本次收购前的2019年前三季度,该公司方才实现144万元的利润。仅从数据表现来看,该公司不论从企业规模还是业绩表现看,都是非常一般的。

然而问题在于,大股东退出前却将业绩表现一般的房产公司股权全部转给上市公司。如此情况,界龙实业解释称,“梳理优化产业结构,通过盘活存量资产使公司有效回笼资金,并产出更好的经济利益”。以及“集聚房产开发经营资源,进一步增强上市公司资产完整性及独立性”。然而问题在于,如果说其要剥离上市公司印刷业务,让上市公司完全转变为房产企业倒也能理解,可在现有上市公司体系中,即使是剥离了这8家质量相对优质的印刷公司,上市公司仍然有诸多印刷包装子公司存在,在上市公司资产中仍占有很高的比例,如今将规模一般、业绩一般的界龙房产股权全部纳入上市公司,这又能为上市公司带来多大效益显然是存在很大疑问的。

资金危机或将延续

根据界龙实业三季报,三季度末,界龙实业账户上的货币资金仅有1.56亿元,相比期初2.68亿元的金额,今年前三季度货币资金大幅下降了41.79%。要知道,这还是其今年三季度经营活动产生的现金流实现3.2亿元净流入情况下的结果,如果未来其经营活动现金流一旦出现净流出,则结果恐不容乐观;更要紧的是,从现金流量表来看,界龙实业自2009年以来的10年里,投资活动产生的流量净额始终为负,这意味着想要依靠投资来解决资金紧张的问题似乎指望不大;而筹资方面,其2016年和2017年的筹资活动产生的现金流量净额均为净流出,虽然2018年有净流入,但金额不足4000万元,2019年前三季度时,筹资活动产生的现金流量净额还出现3.76亿元的巨额净流出。

在经营性负债方面,界龙实业有近3亿元的应付票据及应付账款,而短期借款金额则为4.52亿元之巨,此外还有一年内到期的非流动负债5351万元,很显然,凭借其账户上的货币资金规模,尚无法覆盖短期借款金额,更何况其还有其他负债也需要偿还。在这种状况之下,界龙实业的实际控制人想要“卖身”退出,就需要上市公司对这诸多的债务有所交代,更何况上市公司尚存在大量优质资产,如果能以较低的价格接手这些资产,又何乐而不为呢?如此来看,这似乎才是上市公司大肆出售子公司更加合理的解释。

然而,这对于此次交易中上市公司股权的“接盘侠”浙发易连来说,在交易完成后,上市公司的资金状况则是需要慎重考虑的问题。

浙发易连为西格玛贸易的子公司,实际控制人为王爱红。从交易的资金来源看,并非全部是自有资金。据上市公司披露,此次收购的资金来源由西格玛贸易作为收购方的普通合伙人出资1亿元,该项资金来源于其股东投入;由西格玛贸易全资子公司新玛(丽水)商务管理有限公司作为有限合伙人出资3亿元,该项资金来源于向实际控制人王爱红之兄王正郁控制企业的借款;由上海裘裴贸易有限公司作为有限合伙人以自筹资金出资3亿元。除上述资金外,其余6亿元资金将来源于收购方的银行贷款,剩下的1亿元后续将引入的其他有限合伙人的出资。

这就意味着,此次“接盘”界龙实业的实际控制人是通过大量借款实现控股的。然而问题在于,借款也是需要成本的,在浙发易连实现控股后,上市公司短期内若无法实现大量收益,那么新的接盘股东如何维系上市公司运营就成了一个新的急需解决的问题。同时,就界龙实业目前的经营状况来看,其房产业务2019年既没有新的土地储备,也没有新项目开工,这意味着其房产业务方面在短期将很难有多大的增长空间;印刷包装业务在新东家“接盘”之前,上市公司大量质量不错的印刷业务已经被出售给原大股东,因此指望本身利润贡献一般的印刷包装业务在短期内有所作为恐也很困难,再加上上市公司投资和筹资创造现金能力都不强,在种种矛盾集中呈现下,上市公司未来的经营如何改善显然是一个棘手的问题。

当然,未来上市公司陷入资金危机时,“新东家”浙发易连也是可以对上市公司进行“输血”救援的,可若考虑浙发易连是西格玛贸易为收购上市公司股权而成立的壳公司,则届时想要“输血”上市公司就需要看西格玛贸易的脸色行事。需要注意的是,根据上市公司12月19日披露的《界龙实业详式权益报告书》披露,西格玛贸易近年来的经营状况也是“惨不忍睹”,其2016年、2017年和2018年的业绩均出现了亏损,亏损金额分别为1289.40万元、1876.27万元和1402.92万元。很显然,西格玛贸易也处在“地主家也没有余粮”的状态,指望其大方一下恐也不太顺利。

总体来看,即便上市公司本次更换了控股股东,原本经营不善的局面恐怕仍将难以彻底改变,如果二级市场投资者只是看到其重组一面而忽略了其基本面很难改观的现实,盲目介入恐难免会踩雷。■

(本文已刊发于12月28日的《红周刊》)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。