踏入了2020年,正式向21世纪10年代告别,然而回顾这十年,却是中国期货市场蓬勃发展的十年,包括股指期货、国债期货的上市以及商品期货截止到2019年底已有52个品种,并且未来上新品种的速度会越来越快。与此同时,以期货为投资标的的资产管理产品也随之而来,在这个计算机蓬勃发展的时代,与传统资产相关性低的量化CTA产品逐渐受到了大家的喜爱。

量化策略最初是建立在三个基础之上的:第一,历史是可以说明未来的;第二,这个市场并不是完全有效的;第三,所有的事件都是概率事件。

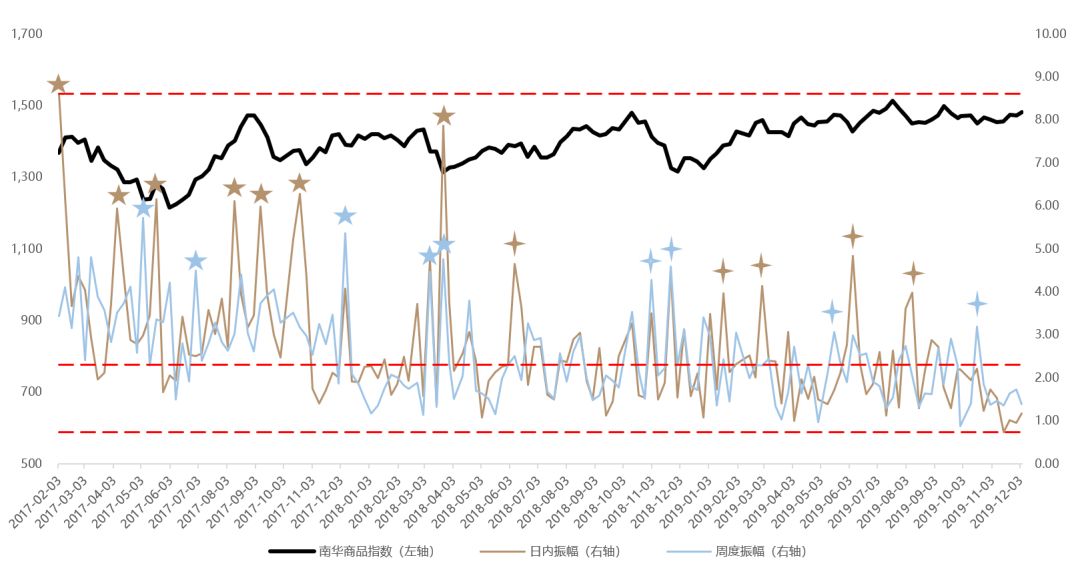

早期的CTA策略是以国外头部机构元盛、英仕曼为代表的长周期趋势策略。这些机构也纷纷看中了中国这还并不成熟市场的赚钱机会,在2017年之前的收益非常理想,但随着我国市场逐渐成熟,衍生工具的不断增多,投资者结构不断偏向机构化和专业化,市场波动整体处于下行。

回顾一下这几年的商品市场,2008年金融危机后,国家开始不断刺激需求,使得经济结构出现了三大问题:产能过剩,楼市库存和债务高企。2015年11月开始,国家不断在各个场合反复强调“加强结构性供给侧改革”。于是,在这个背景下,2016年起,去产能作用使得商品开启了大牛市,各个板块接替上涨,波动加大,全年南华商品指数上涨了51.34%。进入2017年,普涨格局出现巨大分化,整体波动降低。

相对应到产品和策略上,私募阳光化之前,期货因其给人的印象是高风险高波动,所以仅有小部分在做着代客理财之类形式的资金管理,并且在2015年9月股指期货交易被限制之前,不论是2012-2013年的升水还是2014年开启的牛熊行情都让股指期货策略风生水起,商品期货策略并没有得到大多数人的青睐。而那之后,股指期货的市场被限制,而商品市场迎来牛市,2016年融智-管理期货指数上涨了12.25%,同时大量商品CTA资金涌入市场。而2017年起波动持续下行,长周期的策略受到了不小的挑战。但与此同时,随着市场的更替变化,其他的非有效点很快就被挖掘了出来,无论是周期频段上的丰富还是策略逻辑上的多元化都能够在低波动下大放异彩。

波动降低,需要担心CTA的收益吗?答案必然是否定的。商品是最能够反映当前经济状况的资产,经济周期的轮动不会消失;一些偶然事件的发生导致供需关系的变化也无法阻止,就像没有人会预料到巴西淡水河谷的矿难,也没有人会料到沙特油田被无人机袭击,种种这些意外想要避免但却始料未及;我国的期货市场在不断的进步,但要与发达国家的成熟市场相比还相差甚远,这其间的非有效点会一个一个的被挖掘;策略逻辑不断多样化,趋势行情与震荡行情也均有能够赚钱的策略,细节的处理上也有想象不到的微妙。

总结来说,在当下多样化的策略使得CTA的同质化越来越低,不论什么样的行情总有在赚钱的人,但去择时是极其困难的,这时大资金配置多种策略却是一个较好的做法,在适合的行情下赚取收益,不适合的行情下控制回撤,便是一个理想的组合。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。