宏观周报(20200112)

作者:万家基金 熊义明

摘要:

国际:美国非农不及预期,美伊冲突显著缓解。美国12月非农就业人口增加14.5万人,预期16万人,11月为26.6万人,其中制造业就业人口变动-1.2万人,预期0.5万人,前值5.4万人,失业率仍维持在3.5%的历史低位,平均工资同比2.9%,预期3.1%,前值3.1%。周一伊朗攻击美军基地,全球避险情绪显著升温,但随后伊朗外长表示行动已经结束,特朗普表示拥抱和平,市场情绪反转,美股再创新高,黄金原油大跌。市场恢复到美伊冲突之前的市场表现特征。

国内经济:12月CPI不及市场预期,外汇储备增加。中国12月CPI同比4.5%,预期4.7%,前值4.5%。2019年全年,全国居民消费价格比上年上涨2.9%,全年来看,低于3%的年度目标。经过连续的CPI超预期之后,本月首次迎来低于预期且企稳的数据,未来通胀压力缓解。12月PPI同比-0.5%,预期-0.3%,前值-1.4%,改善幅度不及市场预期。高频数据显示发电耗煤回落,地产销售改善。临近春节,猪价和菜价上涨。中国2019年12月外汇储备为31079.2亿美元,环比增加123.33亿美元。

总体来看,上周宏观层面主要有3个变化:

1. 12月CPI低于预期。12月CPI同比4.5%,低于市场预期,经过连续的CPI超预期之后,本月首次迎来低于预期且企稳的数据。猪价涨幅趋缓是CPI企稳关键原因,核心CPI(剔除食品和油价)维持在1.4%的较低位置,本月CPI上拉的主要因素是油价和蔬菜,其他分项较平稳。PPI略低于市场预期,环比持平,尚未反应南华工业品价格上涨的影响。展望未来一段时间,CPI预计于1月见顶(春节错位因素),然后逐步下行,下行节奏取决于猪价。PPI将继续改善不过空间有限,预计未来一年PPI高点不超过2%。随着通胀和部分经济数据的揭晓,市场预期也逐渐从“滞涨”担忧,转向经济企稳弱复苏,我们预计这种状况会延续。

2.美国12月非农不及预期,制造业是主要拖累,工资增速放缓。美国12月非农就业人口增加14.5万人,预期16万人,11月为26.6万人,其中制造业就业人口变动-1.2万人,预期0.5万人,前值5.4万人,此前公布的美国12月制造业PMI处于2009年以来低位,不过失业率仍维持在3.5%的历史低位,显示美国就业市场表现整体仍高景气。美国12月平均每小时工资同比2.9%,预期3.1%,前值3.1%,表明工资增速回落,通胀压力可控,工资是驱动美国通胀的核心因素。整体来看,12月美国就业数据略低于预期,工资增速回落,失业率维持低位,不会对美联储政策导向产生明显影响,预计美国经济继续维持平稳,稳是主基调。

3.美伊冲突缓解。继1月初美伊冲突之后,周一早上,伊朗攻击美军基地,全球避险情绪显著升温,但随后伊朗外长表示行动已经结束,特朗普表示拥抱和平,市场情绪反转,美股再创新高,A股港股上涨,黄金原油大跌。主要资产价格基本恢复到美伊冲突之前,符合我们上周统计的,过去30年中东危机期间的市场表现特征,中东仍然处于易爆发冲突但难以构成实质性风险的地区。

未来一段时期,需要关注的因素包括:1月17日四季度GDP和12月经济数据,1月10~15日金融数据,1月13日进出口数据。

•海外情况

美国12月非农不及预期,制造业是主要拖累,工资增速放缓。美国12月非农就业人口增加14.5万人,预期16万人,11月为26.6万人,其中制造业就业人口变动-1.2万人,预期0.5万人,前值5.4万人,此前公布的美国12月制造业PMI处于2009年以来低位,不过失业率仍维持在3.5%的历史低位,显示美国就业市场表现整体仍高景气。美国12月平均每小时工资同比2.9%,预期3.1%,前值3.1%,表明工资增速回落,通胀压力可控,工资是驱动美国通胀的核心因素。

美伊冲突缓解。继1月美伊冲突之后,周一早上,伊朗攻击美军基地,全球避险情绪显著升温,但随后伊朗外长表示行动已经结束,特朗普表示拥抱和平,市场情绪迅速反转,美股再创新高,黄金原油大跌。市场重新恢复到美伊冲突之前的市场表现特征。

美国12月非制造业PMI表现较好。美国12月ISM非制造业PMI为55,高于市场预期的54.5,前值为53.9,显示美国服务业仍维持较高景气,此前公布的美国12月制造业PMI不及预期,创2009年以来低位。制造业和服务业的分化仍在延续。

• 国内经济与高频跟踪

12月CPI同比4.5%,低于市场预期。预期4.7%,前值4.5%。2019年全年,全国居民消费价格较上年上涨2.9%,低于政府3%的年度目标。经过连续的CPI超预期之后,本月首次迎来低于预期且企稳的数据,未来通胀压力缓解。

猪价下跌,蔬菜和油价上涨。12月CPI环比持平,其中猪价环比-5.6%,蔬菜价格环比10.6%,油价环比(体现在居民水电燃料分项)0.6%,其他主要分项维持平稳。同比来看,也是如此,猪价同比下滑13个百分点至97%,蔬菜同比上升7个百分点至10.8%,居民水电燃料同比上升0.6个百分点至0.1%。

食品和非食品此消彼长,核心CPI持平。12月食品同比回落1.7个百分点至17.4%,非食品同比回升0.3个百分点至1.3%,二者呈现此消彼长情况,有效平衡了通胀压力。非食品的改善主要是油价,核心CPI继续维持在1.4%的位置。

PPI同比反弹-0.5%,不过低于预期。12月PPI同比-0.5%,预期-0.3%,前值-1.4%。从环比看,PPI由上月下降0.1%转为持平。其中,生产资料价格由上月下降0.2%转为持平;生活资料价格由上涨0.3%转为下降0.2%。从同比看,PPI下降0.5%,降幅比上月收窄0.9个百分点。其中,生产资料价格下降1.2%,降幅收窄1.3个百分点;生活资料价格上涨1.3%,涨幅回落0.3个百分点。

展望未来一段时间,CPI预计于1月见顶(春节错位因素),然后逐步下行,下行节奏取决于猪价。PPI将继续改善不过空间有限,预计未来一年PPI高点不超过2%。随着通胀和部分经济数据的揭晓,市场预期也逐渐从“滞涨”担忧,转向经济企稳弱复苏,我们预计这种状况会延续,资产价格整体倾向于风险资产,在CPI见顶回落和经济弱复苏的矛盾作用下,债市预计维持震荡走势。短期关注进出口、金融和经济数据。

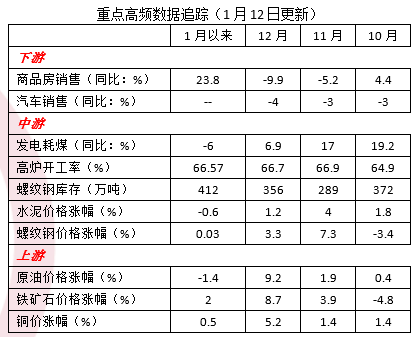

1.高频数据跟踪

下游:商品房销售改善,汽车销售继续偏低。1月前11天,30城商品房成交面积23.8%,12月同比-9.9%,11月同比为-5.2%,12月乘用车零售同比为-4%,11月同比-3%,10月同比-3%。

中游:发电耗煤回落,螺纹钢库存升,高炉开工率降。1月前11天,发电耗煤增速同比-6%,12月同比为6.9%,11月同比为17%,10月同比19.2%,9月为5.9%,螺纹钢库存升56万吨至412万吨。高炉开工率降至66.57%。

上游:原油大跌,铜锌等涨。上周,布伦特原油跌5.1%至65.1美元,铁矿跌0.6%(不含周五夜盘),LME铜涨1.2%,LME锌涨2.8%,LME铝跌0.66%。

通胀:菜价持续反弹,猪价上涨。12月以来,猪价整体上涨,菜价持续上涨,和春节临近,以及天气变冷有关。

注:商品房销售指30大中城市,螺纹钢库存含上海全部仓库,原油价格为布伦特原油。此外,商品房销售,同统计局公布的月度全国数据背离,高频数据当前仅作方向性参考。

货币:资金利率降,10年国债收益率降,人民币升。(1)上周R007均值下行23BP至2.44%,DR007均值下行10BP至2.12%。(2)中国10年国债收益率下6BP至3.08%。(3)人民币离岸汇率升0.77%至6.9138。

•大类资产跟踪

股市:美股继续新高。上周,道指涨0.66%,标普500涨0.9%,纳指涨1.75%,英国富时100跌0.4%,德国DAX指数涨2%,法国股指跌0.1%,恒指涨0.66%,恒生中国企业指数涨0.1%,上证指数涨0.3%。

债市:美债利率上行。上周,美债利率升4BP至1.82%,10年德债利升8BP至-0.2%,中国10年国债收益率下6BP至3.08%。

汇市:美元升,人民币升。上周,美元指数升0.5%,日元贬1.2%,欧元贬0.37%,英镑贬0.1%,人民币离岸汇率升0.77%至6.9138。

大宗:原油大跌,铜锌等涨,黄金涨。上周,布伦特原油跌5.1%至65.1美元,铁矿跌0.6%(不含周五夜盘),LME铜涨1.2%,LME锌涨2.8%,LME铝跌0.66%。现货黄金涨0.66%至1562美元。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。