2020投资指南:54家顶级投资机构年度策略全盘点

来源:证券之星

聚焦32家历史业绩优秀今年业绩突出的头部私募

一年之计在于春,投资也是如此。在新春佳节之前,证券之星在此先提前预祝各位投资人新春快乐。与此同时我们也为各位朋友们准备了一份年度投资指南。本指南盘点了历史业绩优秀且今年业绩突出的32家头部私募的核心观点和配置方向。

卖方机构的年度策略盘点年年有人做,但买方机构的年度策略盘点却很少,聚焦于顶级投资人的盘点就更少了。主要有2个难点:1、买方机构发声少、有些没有正式的年度策略,只能从蛛丝马迹中归纳。2、买方机构水平参差不齐,备案的私募证券基金管理人有8000多家,但真正值得信赖的仅有两位数左右的家数。

正所谓:跟着赢家买,别墅靠大海。私募行业主要收入来源于业绩分红,相比于追求稳定和规模的公募,竞争更激烈。经过16年的优胜劣汰后,目前已经筛选出一批靠谱的实力派投资人可供参考。

当然本指南对于卖方机构也有所盘点,不过这不是核心,主要是相对来说卖方机构迫于各方利益权衡,内容做得更全,但相比来说侧重点不多,对于投资人来说参考性较小。而买方,尤其是私募证券机构由于自身背负业绩压力,他们的投研成果必须要有投资决策的参考性。会更有目的性的去研究自身认为更有机会的领域。而且据证券之星不完全统计1.6%的头部150家私募手握1.5万亿巨款和占据50%的私募证券基金市场

首先让我们先来看看总体的概况:

核心观点梳理

总的来说,基本都是看多的。看多的理由主要集中在5个方向:

1、 指数估值低位,相对合理

2、 大蓝筹的配置依然有提升空间,静待爆发

3、 利率走低,权益资产的吸引力上升

4、 银行理财22万亿产品过渡期在2020年底前到期(部分配置可能转移到权益资产)。

5、 外资长期会继续流入

不过除了看多,也稍有不同侧重,但大体内容还是有所重合,主要分为四大类:

1、核心资产慢牛

2、结构牛

3、主题成长牛

4、商品牛

核心资产慢牛

侧重于核心资产慢牛的主要代表有景林的高云程。景林是一家老牌机构,15年来一直能保持净值的稳定增长。多次在别人恐慌的底部布局(18年虽然净值有不小回撤,但正因为逆势重仓布局,今年的收成不错)。他提出在中国由大到强之中寻找投资机会。“外资增配中国资产是大势所趋”,“未来蓝筹股股价波动率会下降,但投资收益的体验会更好一些。”是他的主要观点。高云程承认行业龙头这几年估值增长难以长期持续,但目前仍不贵,仍能持续不断赚增长的钱。当然也提到了需要配置新经济的成长性企业。建议两者一同配置构建兼顾现金流和成长的组合。其他偏向于这类说法的机构也差不多是这个意思。

结构牛

结构牛其实意思就是分化明显,参考意义不大,主要看配置哪些方向。结构牛观点比较激进的是中欧瑞博,中欧瑞博的看法是机会很多,风险很大!潜台词就是个股分化可能会比想象中得还要大。

主题成长牛

侧重于主题成长牛的主要是看好一些行业的成长性机会。两个百亿机构星石和淡水泉都是特别看好成长股机会,淡水泉说:最大机会在成长股,星石投资表示:产业加速升级,成长股长期牛市来临。这类看法的潜台词基本都是默认一些产业刚处于新一轮周期的起点,对经济的带动效应会很大。比如5G投资驱动变革性机会基本都有提到,进化论资产就很看好5G的机会。当然这些主题还包括新经济、人工智能、K12等等。这里不展开,后面配置方向分析的时候再细说。

这类说法可以类比2010年iphone4后的移动互联网,飞速发展急速膨胀。现在大部分互联网巨头都是移动互联网周期的受益者,回过头来不难发现这些成功者市值不少都翻了十倍以上。

商品牛

看好周期板块的主要有凯丰、源乐晟、星石、银叶等。这里凯丰投资的看法是比较有参考性的。首先凯丰投资是一家宏观对冲多策略的私募,研究领域覆盖各方面。其次创始人吴星长于大宗商品分析,对产业链上下游数据都有一定的监控。这轮猪周期凯丰是有把握到的。而本轮周期股上涨去年年底前凯丰也于各场合提前提示过。他们认为2020年大机会的排序如下:商品>港股>A股>债券。当然,也强调了需要主动管理。其实也正常,大部分周期股都是阶段性投资机会,是需要做波段的。

配置方向

其实盘点完核心观点,不难发现结构性行情算是一个共识。这意味着个股分化会很大,选对股就是牛市选错股就是熊市。所以归根结底还是看要买啥。让我们先看看大佬们都给我们推荐哪些方向。

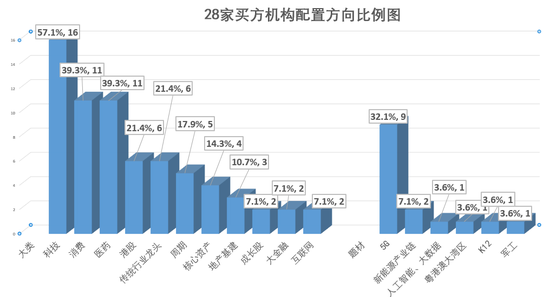

科技、消费、医药、港股、传统行业龙头、周期是比例比较高的,先重点分析这六个大类。

科技

科技基本半数以上都有提。这基本上是共识。所以机会肯定是很多的。细分到题材有5G、新能源产业链、人工智能大数据这些。

其中16个提到科技的有7个特别又提了5G,还有2个没提泛泛的科技,只提5G。毫无疑问5G将是科技大类机会中的主要机会。不过大部分预期目前都已反应在股价里。最先受益的光纤光缆在16-17年已经反应得差不多了。19年2月份相关的硬件产品几乎所有的相关股票都已大涨了一波。沪电股份、鹏鼎控股、深南电路、硕贝德等都翻了个倍。这就类似PC时代卖小硬件和鼠标键盘的。可能短期能涨几倍,长期也赚不了什么大钱。最终受益的还得像英特尔和微软这种,才能诞生超级牛股。所以这类股票潜在收益率都已经下滑,需要具体个股具体分析,通过增速、确定性、估值去找到预期差。

以进化论资产为代表,他们针对5G的核心观点概括下来就是:

目前已经过了5G投资的第一阶段——基础设施建设。主设备、PCB等估值都有一波上涨。目前进入5G投资的第二阶段——智能终端/云计算刺激半导体需求复苏阶段。

5G万物互联的情况下可能出现2种产品:高精尖的云计算中心,阿里、亚马逊、腾讯都已经布局。然后就是低端制程的连接像智能家具这些需要的芯片规格不会太高。

为各种用途特殊设计的IC芯片设计需求可能是首先爆发的,然后是半导体设备,其次是晶圆代工厂。最具有代表性的是代表中低端产能的中芯国际产能利用率也大幅度的提高至100%,所以进化论资产发现近期晶圆代工厂也开始复苏了。再接下来是封测,晶圆代工厂产能拉满,必然带来封测需求的爆发,未来更精密的sip、aip技术也有望在5G时代进一步拉升封测产业价值量。

站在今年向后看,进化论资产认为未来一定会是万物互联的时代。云化会是整个产业的趋势,车联网、云游戏等应用会成为5G下半场的亮点。“

以上这些进化论资产的年度投资策略对于5G的看法我们是比较认同的,当然他们也提出了:并不是看好科技产业就意味着所有科技公司都可以用高预期去展望。其实就是上面我们说的:需要具体个股具体分析,通过增速、确定性、估值去找到预期差。其实选股难度还是不低的。

所以科技股投资机会大,选股难度也大。

消费

消费行业在A股的涨幅一直是靠前的。我们觉得在消费行业深耕多年的同犇投资是最值得参考的机构。同犇投资创始人童驯认为:

“过去二十年中国A股表现最好的行业是食品饮料,涨了近14倍,未来大概率还是会排名靠前。”

“未来我们依旧坚定看好中国的大消费领域,也会看好科技领域,尤其是有一定消费属性的科技子领域”

“外资有一句话是买消费股在中国,背后原因是中国有14亿人口,消费空间巨大”

这无疑是长期看好消费板块。其实但斌也持有相似的观点:

“哪些行业适合长期持有这一问题,从国外的经验来看主要是一些消费品公司。”

“消费类的公司在海外估值都是非常高的,像化妆品雅诗兰黛国外市场能给到40倍的PE。而周期性的企业,国外都不愿意给很高的估值。”

从这样的逻辑去推,消费属于长期值得配置的板块,如果要问短期比如2020年的涨跌其实不好推断。必须拉长到3-5年以上去看。

所以消费股适合在合理的估值长期持有,慢慢跟随企业的盈利成长,长期看收益不会太差。

医疗

医疗的逻辑上和消费品类似。随着老龄化的到来,吃药也是未来的景气行业。民间投资大神林园在医药领域上算是长期看好的。林园本人就是医生,家里人也有不少是医生。他认为:

“长期看好医药”

“有些药企30年后的市值,会比茅台高几倍”

“人口老龄化带来了糖尿病、高血压、心脑血管疾病的普遍性。”

“药企赚的钱赚到你都不相信,很多药企的市值也会因此不停上涨。”

林园其实在医药股上已经赚过一波,13年时他敏锐的看到了这些慢性病药企的成长性。不过现在他认为涨过了就要休息。目前以观察为主,但长期还是需要持有。

证星观察之前也有写过一篇文章指出:现在的医药板块很像禁酒令后的白酒板块。医保政策的改革对行业压价影响虽是长期,但也提高了有创新能力龙头药企的竞争力,顺便打压了部分可能困境反转走出创新药逻辑的药企股价,给出一定的配置机会,我们觉得那个逻辑依然会贯穿2020年。而部分龙头创新药公司按照管线估值已经基本估满,建议重点关注可能转型成功的药企。

所以长期来看医药板块也是值得长期配置的板块,不过2020年属于转型期,涨跌不好判断,选股难度还是有不少。但难度大收益也大。

港股

以景林、凯丰、希瓦、保银、重阳为代表的优秀私募机构都比较看好港股机会。而且相比科技医药并没有给出很多限定条件。

在港股方面,高云程判断:“现在港股的整体估值依然便宜,很大原因是周期性板块估值较低,同时香 港当前的资金流出产生了估值折价。未来一旦情况有变化,比如中国宏观经济触底回升,港股很大可能会发生整体性的估值修复。”

希瓦梁宏认为:“恒指跌的越多,我越愿意去买。什么东西导致它的下跌?仅仅是短期消息面面和情绪面的东西,一些公司的业务在内地,本身那里就只是个挂牌地,按照宪法第13条规定,公民合法的私有财产不受侵犯,国家依法保护公民的私有财产权和继承权。你完全不用担心这些事。”

整体看我们判断港股机会应该属于整体性机会,把握的难度不会太大,建议重点关注。

传统行业龙头

高毅、源乐晟是看好传统行业龙头的典型代表。

高毅认为:“在传统的制造业继续存在由于行业格局改善所带来的市占率提升、定价能力提升的投资机会”

源乐晟认为:“这两年,虽然宏观经济向下,但是这些企业(传统行业龙头)的盈利还是非常好,活下来的优秀企业因为有护城河,能迅速挤占其他公司的市场份额,所以即使行业没有增长,优秀公司的收入和利润在增长,而且这些公司也不贵。”

“这个其实就是赚的ROE回报的钱”

重阳认为一些关乎国计民生被严重低估的优质公司值得关注。

我们整体认可源乐晟和高毅的观点,不少传统行业的集中度有望继续提高。我们认为相对来说这个版块风险不大,但超额收益来源于估值差。

周期

周期主要以凯丰的观点为核心,他们认为:

“猪周期的高点在2020年中,猪周期的结束为货币宽松流出空间。与基建叠加的还有库存周期。目前数据反应去库周期已接近尾声,上游 行业已初显补库迹象。本轮去库周期从18年三季度开始,进行了一年半,截止到10月工业企业产成品库存增速为0.8%,历史情况来看,库存增速接近0时往往意味着去库进入尾声。

分行业看,上游 行业库存增速已经于今年三季度初显回升迹象,中下游仍在回落,但均接近历史低位水平,亦标志着去库周期接近尾声。随着稳增长政策发力、叠加外需温和回暖,需求边际回升将带动行业进入补库周期。”

我们的整体看法前面已经提及,是阶段性机会,需要高抛低吸。

其他非一致预期类别

核心资产、地产基建、成长股、大金融、互联网等重复提及的家数并不多。

核心资产前面已有提及,大多是看好长期慢牛,因为长期向好,所以虽处于高位但不是不买的理由。

地产基建也被周期所包括,凯丰的观点比较有参考价值,其次希瓦资产梁宏的观点也可以参考:地产主要逻辑便宜,增速快,股息高,部分企业前瞻PE仅3。

成长股前面核心观点已有提及,星石和淡水泉都是特别看好成长股机会。其实是包括在科技里面的,当然也包括一些新经济机会,总的来说还是机会大风险也大。

大金融主要提及是保险行业,长期看我国保险行业的发展空间依然很大。高毅提及大金融的个股低估机会。磐耀资产提及银行板块处于估值低位攻守兼备,而龙头券商受益于行业集中度提升会有一定的机会。

题材方向的主题投资本文暂不展开。

其实32家买方机构基本没啥大的分歧,就是侧重点各不同。我们认为文中提及的逻辑很有可能都会贯穿2020一整年。对于有一定一致预期的板块赚取超额收益的难度一般比较大,不过港股除外。其他非一致预期的板块反而可能赚到更多的超额收益。不过相对的确定性反而见仁见智了。

22卖方机构盘点

卖方机构全景图

整体看来券商给出的配置方向比较全,基本能提及的都提一遍。核心观点句号后面是我们提取的核心内容。中信证券算比较有看点的,1到4季度的布局方向都帮忙指出了。太平洋看到3600、联讯去年看到3200基本是验证了,今年他们看到3700。然后大多也都是慢牛与结构性牛市的说法。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。