首只发起式债基募集失败!凯石被一千万难倒,南方、华安领衔清盘

新经济e线

“一文钱难倒英雄汉。”

眼下,轮到凯石基金掌门人陈继武为钱发愁了。想当初,历任浙江省国际信托投资银行总部副经理、南方基金基金经理、中国人寿资金运用中心基金投资部投资总监、富国基金投资总监、副总经理等职的陈继武何尝如此?一旦自立门户后,际遇便不可同日而语。

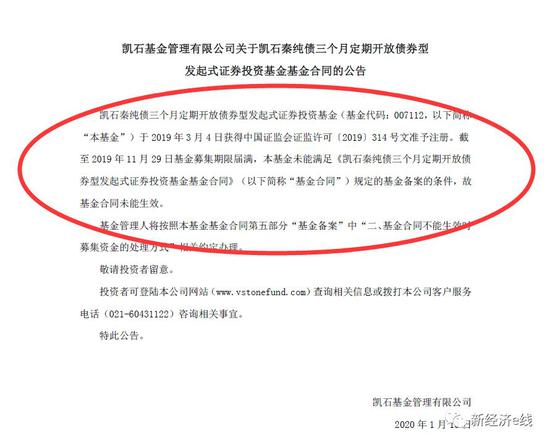

2020年1月13日,凯石基金发布《关于凯石秦纯债三个月定期开放债券型发起式证券投资基金基金合同的公告》称,凯石秦纯债三个月定期开放债券型发起式证券投资基金(基金代码:007112)于2019年3月4日获得中国证监会证监许可〔2019〕314号文准予注册。

截至2019年11月29日基金募集期限届满,该基金未能满足《凯石秦纯债三个月定期开放债券型发起式证券投资基金基金合同》规定的基金备案的条件,故基金合同未能生效。

新经济e线注意到,这是2020年以来首只募集失败的基金,也是近几年来首只未能如期成立的发起式债券型基金。

另据新经济e线统计,2019年12月就掀起了一波发起式基金的清盘高潮。其中,不乏南方基金、华安基金等大型基金公司旗下的基金。

凯石被一千万难倒

如今,最终的结果是,凯石基金真被一千万元难倒了。究竟是公司不愿意出一千万元,还是囊中羞涩,拿不出一千万元,不得而知。

所谓发起式基金,是指基金管理人及高管作为基金发起人,认购一定数额而发起设立的基金。不同于普通基金,发起式基金只需基金管理人或公司高管和基金经理等认购金额不低于1000万元,且持有期限不少于3年,即可成立。可见,发起式基金对首募规模的要求其实并不高。

实际上,早在2012年,中国证监会修改《证券投资基金运作管理办法》相关条款,发起式基金正式面世,并作为一种重要的创新基金而备受关注。迄今,发起式基金已走过了逾七年的发展历程。

据悉,凯石秦纯债原为凯石基金旗下首个固收类产品。根据该基金招募说明书,基金发起资金来源于基金管理人股东、高级管理人员及拟任基金经理。发起资金提供方将使用发起资金认购本基金的金额不少于一千万元人民币,且发起资金认购的基金份额持有期限自基金合同生效之日起不少于三年,期间份额不能赎回。

该基金发售募集期为2019年9月2日起到2019年11月29日,不面向个人投资者公开发售。拟任基金经理高海宁历任中国人寿资管银行业务部、国际业务部助理、研究员;国开证券研究中心研究员、国开泰富基金总经理助理、公司公募投资决策委员会主任。

对凯石基金而言,不仅首个固收类产品出师不利,公司旗下另一债券型基金发行也于去年年底宣告延期。

2019年12月19日,凯石基金发布公告称,凯石岐短债债金已于2019年12月9日开始募集,原定募集截止日为2019年12月19日。现决定将本基金的募集时间延长至2020年1月13日。此前,公司还将该基金首次募集规模上限为10亿元人民币(不包括募集期利息)。并称当基金规模超过10亿元时,基金管理人将采取末日比例确认的方式实现规模的有效控制。

对此,在一位资深市场人士看来,步入2020年以来,在爆款基金频现的情况下,仍然出现了首个按照基金合同不能成立的基金,此举意义深厚。

“其实,去年就成立了较多类似规模约千万左右的发起式基金。比如很多定制型基金就是这样。在先期没有找到资金的情况下,基金公司先行拿出一千万,成立后再去找资金进来。”上述资深市场人士告诉新经济e线。“凯石秦之所以直接选择不成立,说明问题比较严重。公司连一千万都不愿意出,后续很有可能也找不到机构资金,所以绝望了。”

该资深市场人士进一步分析道,这里面又分两种情况。一是公司账上有一千万元,但不愿意拿出来,二是公司账上甚至没有一千万元了。公开资料表明,凯石基金2017年5月10日成立,注册资本金为1.5亿元。

“对于一家新成立的基金公司来讲,几年运作下来,说不定资本金已经烧光了。在这种情况下,基金是否能够平稳地运作下去呢?恐怕是一个疑问。很多新基金公司之所以发展不起来,实际上都会面临同样的情况。”对此,该资深市场人士直言。

南方、华安领衔清盘

新经济e线发现,自2019年以来,市场再度刮起发起式基金发行风潮。新发基金类型不仅集中在债券型基金、养老目标基金,浮动净值型货币基金和其他权益类基金中也出现了发起式基金的身影。

另据证监会官网披露的2020基金募集申请公示表(截止2020年1月3日)显示,目前正在申报的发起式基金共计有148个,其中,仅3个月定开发起式债基就超过30个。

值得关注的是,尽管发起式基金初期1000万元的成立门槛较低,但最大的风险点在于三年后的清盘风险。具体而言,如果基金成立满三年后的对应日资产规模不能达到2亿元,则基金合同将自动终止并清盘,且无法通过召开持有人大会实现延续。

比如,2019年12月一个月,在触发合同终止条款而宣布清盘的11只基金中,发起式基金就多达5个,占据近半壁江山。

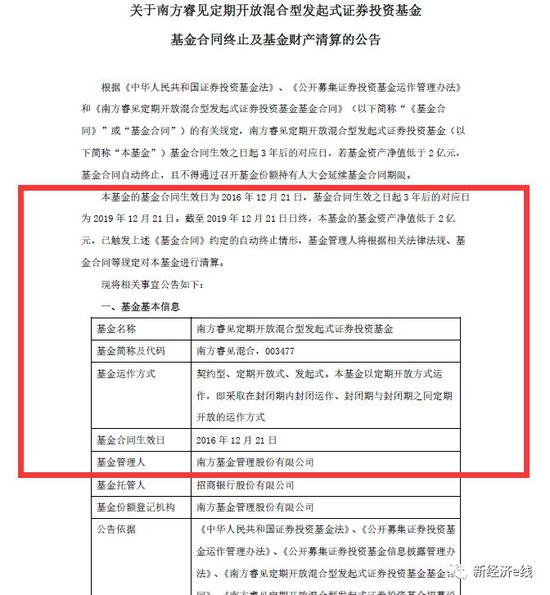

2019年12月23日,南方基金发布《关于南方睿见定期开放混合型发起式证券投资基金

基金合同终止及基金财产清算的公告》称,本基金的基金合同生效日为2016年12月21日,基金合同生效之日起3年后的对应日为2019年12月21日。

截至2019年12月21日日终,本基金的基金资产净值低于2亿元,已触发上述《基金合同》约定的自动终止情形,基金管理人将根据相关法律法规、基金合同等规定对本基金进行清算。

另据南方睿见定期开放2019年三季度报告表明,报告期内,该基金份额仅有4616万份,对应期末基金资产净值仅5147万元,远低于2亿元的资产红线。

此外,中融基金旗下两只发起式信用债指基也已出现触发基金合同终止的情形,分别包括中融上海清算所银行间3-5年中高等级信用债指数发起基金、中融上海清算所银行间0-1年中高等级信用债指数发起基金。

该两只基金分别于2019年12月24日和28日起进入清算程序。截至2019年三季度末,这两只基金期末资产值分别仅有978万元和955万元。

同样,长信上证港股通也宣告于2019年12月15日起进入清盘程序。据该基金2019年三季度报告披露,报告期内,基金实现利润-104万元,期末基金资产净值仅录得2181万元。

而华安基金旗下华安安泰定期开放在去年四季度遭遇巨额赎回之后,基金管理人经与基金托管人浦发银行协商一致,提议终止《基金合同》,并召开基金份额持有人大会审议上述事项根据决议生效公告,该基金最后运作日为2019年11月 5日,自2019年11月6日进入清算期。

此前,华安安泰定期开放刚于2019年1月25日生效。设立时募集的扣除认购费后的实收基金(本金)为1.16亿元。截至最后运作日2019年11月5日基金净资产仅为1017万元。短短不到一年时间,华安安泰定期开放便仓促提前宣布清盘。

不仅如此,除了华安安泰定期开放以外,华安基金旗下还有3只货币型基金华安季季鑫A、华安月安鑫A、华安月月鑫A也扎堆在2019年12月31日一天宣告清盘。

在前述资深市场人士看来,发起式基金最初推出的宗旨是与投资者风险共担,利益共享,但现在却变成了某些基金公司确保新产品成立的工具,还有的基金公司则是为了迎合机构投资者,而采用发起式发行定制债券基金。显然,这与发起式基金的初衷也是相悖的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。