新浪财经讯 1月17日,广发科技先锋混合正式发行,80亿募集额度,募集期为一天。该产品的投资策略:定性和定量结合 精选投资科技行业基本面良好、具备全球竞争力个股,追求超越业绩比较基准的投资回报。基金经理刘格菘为2019年冠军基金经理,且三只产品获得冠亚季军,目前管理7只产品规模95.60亿。对于是否购买参与该产品存在争议:建议大家关注参与PK提醒大家千万不要买。

投资策略:定性和定量结合 精选投资科技行业基本面良好、具备全球竞争力个股

该基金的投资目标为在深入研究的基础上,精选科技先锋主题股票进行投资,在严格控制风险的前提下,追求超越业绩比较基准的投资回报。基金的业绩比较基准为:中证 TMT 产业主题指数收益率×35% + 中国战略新兴产业成份指数收益率×35% +中证全债指数收益率×30%。

基金的投资组合比例为:本基金股票资产占基金资产的比例为 60%-95%,其中投资于科技先锋主题股票的比例不低于非现金基金资产的 80%;每个交易日日终在扣除股指期货合约和国债期货合约需缴纳的交易保证金后,应当保持现金或者到期日在一年以内的政府债券不低于基金资产净值的 5%。

其股票策略为在全球化的科技竞争的浪潮下,我国不断加强科技创新能力,不断攻克关键核心技术,在诸多前沿领域已具备全球领先水平,推进着我国经济发展新旧动能的转换。在此过程中,有望成长出一批具备全球领先技术水平和长期投资价值的公司。

该基金所界定的科技先锋主题股票指的是科技行业中具有核心技术且技术具有创新性和领先性的公司股票。具体相关主题行业主要包括以下三个层面:一是电子信息传媒(TMT)产业中具备核心技术竞争优势和研发潜力,未来可能持续增长的企业。其中 TMT 产业主要包括申银万国证券一级行业分类中计算机、传媒、通信、电子行业;二是其他新兴行业内科学技术在价值链中占据主导地位、并依靠科学技术迅速成长的企业,其中新兴行业包括但不限于节能环保、新一代信息技术产业、生物产业、高端装备制造、新能源产业、新材料产业、新能源汽车、数字创意产业、高技术服务业等;三是通过科学技术的投入和研发实现转型升级至上述行业的传统行业的企业。基金管理人将持续跟踪国家相关政策和产业发展趋势,密切关注科研成果和技术创新的发展情况,对科技先锋主题相关行业的范围进行动态调整。

在契合科技先锋主题的基础上,通过定性和定量相结合的方法,精选基本面良好、拥有核心技术、具备全球竞争力、公司治理结构合理的个股构建组合。

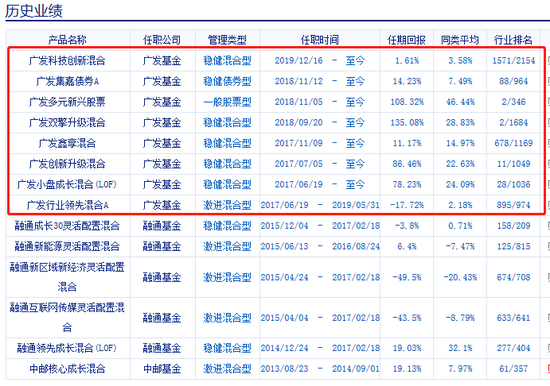

基金经理:刘格菘为2019年冠军基金经理 管理7只产品规模95.60亿

刘格菘,中国籍,经济学博士。毕业于中国人民银行研究生部,多年证券市场从业经历。曾任中邮创业基金管理有限公司研究员、基金经理,融通基金管理有限公司权益投资部总经理、基金经理,广发基金管理有限公司权益投资一部研究员、权益投资一部副总经理、北京权益投资部总经理。现任广发基金管理有限公司成长投资部总经理。2017年6月19日起任广发行业领先混合基金和广发小盘成长混合(LOF)基金的基金经理,2017年7月5日起任广发创新升级混合基金的基金经理、广发鑫享灵活配置混合型证券投资基金基金经理(自2017年11月9日起任职)、广发多元新兴股票型证券投资基金基金经理(自2018年11月5日起任职)、广发集嘉债券型证券投资基金基金经理(自2018年12月25日起任职)。wind数据显示,管理7只基金产品总规模为95.60亿。

此前采访中,刘格菘表示,近两年已经形成了比较稳定的投资框架,即“效率资产+核心资产”,投资方向上仍主要以科技板块为主,包括自主可控、5G手机和消费电子产业链等。他表示,在产品配置上,该产品结构上和其他管理的产品会有一些差别,会有不同的侧重。从趋势上看,从长周期看,未来两三年、三五年,科技都会占据比较重要的配置。从短周期看,这一轮景气度至少会持续到2021年上半年。

新浪财经此前在采访中问过刘格菘本人,对于“基金管理规模增长速度很快,如何应对?”他表示,这一轮很多科技公司的景气度上升能落到龙头公司身上,龙头公司在业绩上有很好的成长性,可以满足配置需求。与2013-2015年的阶段不一样,这一轮科技容纳的资金量也会大一些。去年三、四季度,我的基金规模有增长,但从实际运作来看并没有受规模增长的影响。

对于“2019年组合集中度比较高,行业和个股都比较集中,2020年配置是否会相对分散”他表示,可能有细微差别,因为今年产品规模比较大,有些公司想配置得很极致也做不到,从这个角度看会有一些差异,但方向上不会有明显变化。今年科技板块可能有一些新增机会,至于是否热点扩散不好做判断。2020年的市场判断为结构性机会,坚定看好科技股,新能源车和医药亦可考虑。>>详情

争议:广发科技先锋混合积极参与还是谨慎不参与?

对于广发科技先锋混合的发行,市场存在两种观点:建议大家关注参与和提醒大家千万不要买。

第一种观点,建议参与。考虑因素如下:1)除了运气成分为,刘格菘经过10年摸索,形成了比较稳定的投资框架,即“效率资产+核心资产”,表现突出,不可否认其个人的对市场把控能力;2)他仍看好投资方向上仍主要以科技板块为主,相信科技板块的趋势性机会未来3到5年,对此观点认同;3)刘格菘在去年的投资运作中,取得优秀成绩,源于对科技板块的精准把握,已被验证过;4)对广发基金的实力、背后研究团队等方面的信任。

第二种观点,提醒大家千万不要买,考虑因素如下:1)拉长收益看,刘格菘的长期业绩待考。广发之前中邮、融通管理产品业绩表现较差,广发创新升级2018年亏了31.25%,排名靠后,2019年三只冠亚季军产品两年收益率并不算高,42%左右;2)刘格菘跳槽频率2.88年/次,不太稳定;3)持仓股换手率高,半年换了三轮股票。4)规模增长太快,太不克制欲望了,缺少优秀投资人对自己的价值约束。>>如果是自己的亲友,你会不会让他们买刘格菘的基金?

对此,您怎么看?会参与吗?欢迎留言

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。