原标题:私募看市:2019行业冠军有争议,股价“疯涨”的科技股是实至名归还是泡沫到顶?

来源:排排网官微

临近年底,在指数持续冲高后,资金交投热情下降,获利了结的行为增加制约市场上行节奏。截至上周五收盘,上证综指下跌0.54%,深证成指周涨0.69%,创业板指周涨1.49%。

市场主题方面,根据申万一级行业分类,上涨幅居前的板块主要是电子、计算机、食品饮料、轻工制造等,跌幅居前的板块主要是采掘、休闲服务、农林牧渔、钢铁。上周影响市场运行的热点事件包括2019年GDP比上年增长6.1%、特斯拉概念热度不减,主要是工信部在1月11日表示,7月1日以后新能源汽车补贴不会再继续退坡,进一步推动了整个新能源汽车产业链的上涨。

2019年电子板块涨幅超过食品饮料,科技行业也成为2019年冠军。虽然科技股在步入2020年以后强势劲头不减,几只科技股主题基金更是成为市场抢筹的爆款,但是私募对科技股的表现已经出现分歧。明河投资就指出,虽然主题投资在过去半年获得了比较好的回报,但认为今年一季度就是所谓科技股的泡沫顶点,故事已经讲完,业绩难以匹配市值,下跌是必然发生的。并表示投资要远离泡沫,拒绝给垃圾买单,坚决不当韭菜。

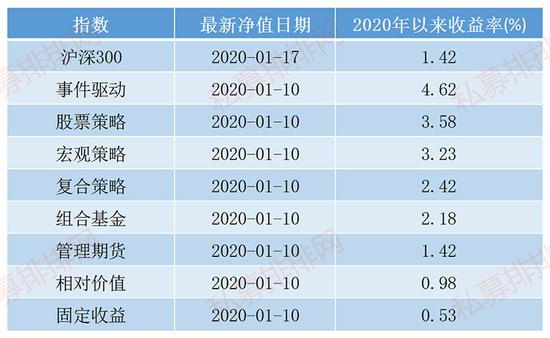

融智·对冲基金策略分类指数覆盖国内绝大多数私募证券基金,全面、客观、准确地反映了私募基金的整体表现。根据私募排排网组合大师,截至1月10日数据,开年以来股票策略延续了去年的走势,策略收益率为3.58%,这主要得益于A股市场行情的持续走高;定增市场回暖,事件驱动策略收益4.62%居于首位。此外,宏观策略与复合策略收益也均居于前列。

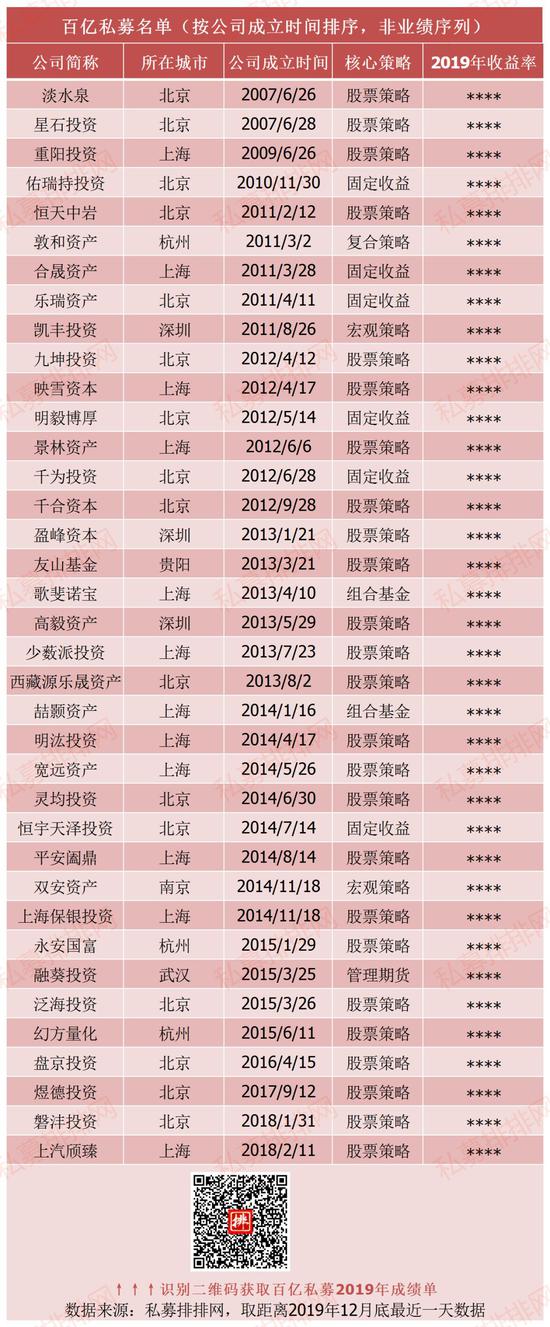

近期私募排排网还发布了2019年百亿私募数据,包括百亿私募全名单,投资策略、公司成立年份,以及收益情况等。根据私募排排网数据,截至12月底,目前国内证券私募管理规模超过100亿元的私募管理人为37家,其中31家有业绩更新的百亿私募不仅收益全部为正,在2019年的平均收益达到28.30%,更有15家百亿私募收益超过30%。在平均收益超过30%的15家百亿私募中,除了凯丰投资为宏观策略外,其余均为股票策略。

展望后市,私募排排网认为,本周是春节前最后一周,根据过往的历史经验,最后4个交易日的市场将会比较清淡,整体以平稳为主。今年1月份市场已经有了较大的涨幅,所以春节前一周再次出现比较大的涨幅可能性不大。沪指支撑依旧维持在3050点附近,操作方面依旧可以维持半仓以上的仓位,个股的机会依然存在,而且不排除指数在春节前保持横盘,以消化掉上方的压力,为春节后继续向上突破蓄力。节前可以适当性的布局春节后的行情。

私募看市

明汯投资:

总体来说2019年宏观经济成绩符合预期,在多项系统风险叠加的背景下顺利完成增长目标有助于树立市场信心。

微观市场方面,纵观整年宏观经济符合预期,市场进入业绩验证期,宏观经济的复苏毫无疑问对企业盈利预期有着上修的促进作用,但是市场一个多月的快速反弹可能导致短期内估值增长超过了企业利润增长空间,进一步使得市场分歧增加,波动加大,同时年底大规模解禁和已经公布的减值公告也成为短中期市场的重大压力,尤其表现在市场整体的避险情绪影响方面。另外在海外方面,上周梅德韦杰夫宣布俄政府全体辞职,瞬间导致国际金价跳涨,尽管对中国市场影响并未体现,但美国与伊朗冲突的进展,2020年美国大选,英国脱欧等事件都存在重大不确定性,都可能引起全球范围的系统风险。

纯达基金:

后市来看,在基本面和政策面共振的环境下,市场向下的空间或不会太大,但临近春节,市场交投或趋于平淡,观望情绪也将逐步升温,且进入年度业绩预报披露期,存在商誉等资产减值风险的公司增多,或会对市场造成一定的冲击,1月解禁规模也为近四年来的单月新高,市场的风险偏好持续抬升的可能性也较小,因此市场仍将维持震荡性的结构性行情。

策略方面,建议规避高位股,布局景气度仍占优的电子、计算机等科技板块,同时可以参与业绩稳健的消费白马股的防御性机会。继续积极关注业绩良好、估值合理的个股。

滚雪球投资林波:

目前满仓低估值大白马,主要是2019年没大涨的白马股。选股要选大白马,就是龙头股,因为这些企业有马太效应,企业层面平均每年可以带来2%的超额收益。本来长期就有10%的复利,选大白马又有2%,加在一起单单企业层面就有12%的年收益了。关于择时,林波认为投资者要学会“择时逆大众”,在市场狂热时学会撤退,在市场悲观时果断进场。

朴石投资:

展望后市,从近期统计局公布的经济数据来看,2019年我国经济运行总体平稳,而中美贸Y第一阶段达成协议对我国企业盈利将产生正面影响,我们判断后市大概率继续维持强势震荡格局,没有大的系统风险。

上周科技板块个股表现较为强势,当前自主可控与国产替代趋势为科技企业打开了市场空间,但我们认为这些个股能否延续长期的上升趋势还是要回归到个股的核心基本面上:这些个股是否具有长期的核心竞争力,是否能成为下一代的BAT?还需要通过较长时间地跟踪与观察。

我们坚持认为优秀白马龙头企业股价长期上升的逻辑不会改变,长期上涨空间巨大。我们判断未来3-5年以及5年以上,医疗健康方面的行业需求非常确定。在人口老龄化及居民财富增加和政策面的支持下,医疗健康需求端正呈现出快速发展趋势。那些具有核心创新能力的肿瘤药领域的龙头企业,以及特别优秀的医疗服务企业长期具有很大的成长空间。

于翼资产:

年初以来外围市场普涨,A股也在科技股带动下实现了较好的涨幅,初步验证了我们团队看多今年尤其上半年的观点。当前春季躁动的核心逻辑是一季度政策刺激背景下的经济预期阶段性改善,叠加流动性宽松预期,市场延续了19年四季度科技股为首的主线逻辑。

当前时点我们更建议看低估值的板块,包括竣工端后周期,大金融;旺季效应下的消费也会有投资机会。全年投资策略,延续我们此前看好的方向:其一,某些事件或政策影响,市场预期扰动带来的竞争格局佳的核心资产,包括医药与消费,短期大金融(证券保险)性价比高;其二,地产韧性以及因城施策后的适度放松带来估值的修复以及竣工端逻辑的延续;其三,科技部分相关的产业链,TWS智能手表智能手机产业链、半导体、传媒及物联网;其四,预期逐渐向好新能车产业链与新能源。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。