来源:基民柠檬

新能源车赶在了行业的风口。相关主题ETF动辄百亿的首发规模,上市几天的规模暴增“奇迹”,后面仍有公司在排队。倒是“新能源车”主动型基金经理,关注度少了些,有点可惜。

新能源车、清洁能源,应该说主动型的更有优势。一是基金契约里面约定的范围比较广,二是主动型基金经理的视野更宽一些,像新能源车太细分主题的产品,弹性就比较大。贴着“新能源”标签的主动基金经理,配置会更灵活些,减少单一板块暴露的风险敞口。

怎么理解新能源这个行业呢?随着新能源技术不断进步,新能源应用前景被打开了。新能源汽车全球电动化浪潮开启,光伏全球平价时代逐渐来临,新能源意味着新经济,这个板块和大热的科技有关,同时,也和消费沾亲,有点复合板块的意思。所以,可以将其理解为“科技+消费”,而且是科技里面估值最便宜的。

看了下过去三年,在蓝筹、价值主导的市场中,能够跑出不俗收益的成长主动型基金。筛选出了不少明星基金经理,受到市场的追捧。

有一位擅长新能源成长领域的基金经理,业绩居然也跑出来了。富国低碳新经济基金经理杨栋,跑过了刘彦春、胡宜斌、何帅等IP,不得不说,富国家的基金经理,实在是有点低调。

擅长成长风格,对新能源领域熟知的杨栋,在2015年12月18日开始管理富国低碳新经济。2016年,杨栋以13.05%的业绩,在338只同类产品中排名第2,同年斩获2016年《证券时报》一年期积极混合型明星基金奖。

但在随后的三年中,杨栋过得并不轻松。2017-2019年,在白马、蓝筹、价值等关键词主导市场的背景下,这位成长猎手要给投资人获得较好的收益,无疑要比价值型选手付出更多的努力。

K线可以看到,杨栋跨越了熔断、经历了2018去杠杆、抓住了2019年的大反弹等行情,业绩还是经得住考验的。2015年12月,杨栋开始管理富国低碳新经济基金,历经2016熔断、2018熊市,到了2020年2月20日,单位净值翻倍,完成了“100%”的涨幅。

看了下过往的采访,杨栋称自己不刻意迎合市场的主流热点,而是坚持自下而上精选个股,锚定上市公司核心价值,看重性价比。喜欢“赚企业业绩增长带动股价上涨的钱。”这个企业的成长可以来自于企业本身的产品创新、技术创新、商业模式等创新,也有可能是市场滋生出来的新的行业,或者新的子行业。

这点,和朱少醒很像。前文说到富国家的基金经理都比较低调,朱少醒是富国基金副总经理,更为投资人熟知的身份是——富国天惠基金经理朱少醒。分管富国权益的他,本人投资理念也是找到好公司,为人风格同样也是“低调”。这一点,看的出富国投研文化的传承。

杨栋的低碳新经济回撤控制也相当不错。在实现超越中证800的业绩的同时,承担低于中证800的回撤的风险。

基金回撤

中证800回撤

成立以来

-30.4%

-33.2%

过去3年

-30.4%

-33.2%

过去1年

-14.5%

-15.0%

数据来源:Wind,2020/2/10

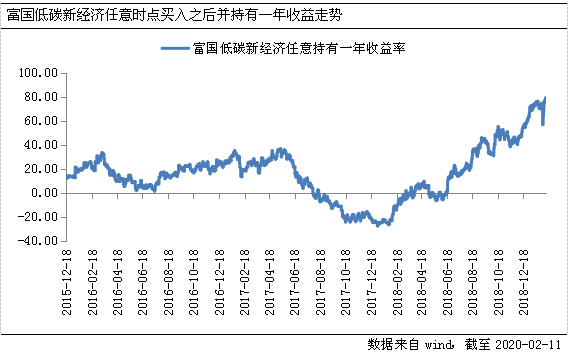

提取了一个大家都比较关注的数据。若在富国低碳新经济成立以来,任何时点买入并持有一年,获得正收益的概率约76%,同期上证综指正收益的概率约为60%,而创业板指则正经历股灾之后的价值毁灭,正收益的概率为17%。

2020年,市场风格变了。5G、芯片、半导体等科技领域当红、新能源车任性上涨、成长风格是要扳回一局。成长风格终于从价值型风格中抢过主导权,并呈现出持续赚钱效应不断扩散的态势。一般而言,成长风格的基金经理在强势的市场环境中更能一展所长。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。