幸存者偏差是指仅看到筛选后的结果,以偏概全,从有偏向的子集中得出面向全集的结论。

比如,人们看到很多艺人收入丰厚,得出演艺圈收入很高的结论,却忽略了大部分演员可能就是跑跑龙套、赚个辛苦钱;

看到许多没考上大学的人当了老板,就认为学历不重要,却不知道高学历人群中的成功比例远高于低学历人群。

幸存者偏差最经典的例子是关于二战的一个故事,盟军的飞机在空战中损失严重,统计了幸存飞机的各部位中弹密度后,决定哪里弹痕多就加强哪里;

而统计学家沃德提出了相反的意见,他认为应该对机身上弹孔少的部位加强防护,理由是机身各部位中弹概率是一样的,这些部位受到重创的战机,很难有机会返航,仅统计能回来的飞机的特征,就是幸存者偏差。

沃德的意见被采纳后大大降低了盟军飞机被击毁的概率。

投资是一个知识和观念变现的活动,错误的观点会直接带来金钱上的损失,而幸存者偏差就是一个很容易犯的错误。

1.

技术分析中的幸存者偏差

笔者于2006年初入股市,当时,技术分析大行其道,股市相关的电视、网络和书籍中大量充斥着各路短线大师的论断。

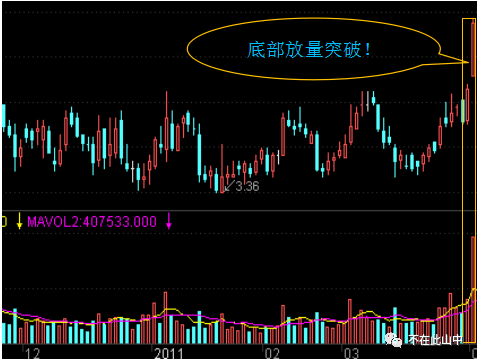

常见的套路是这样的,先抛出一个论断,如“横盘放量向上突破,后市看涨,横有多长竖有多高”,然后举出许多k线图,证明其正确性,比如下图:

经过细心寻找,你终于发现了一个完美底部放量突破形态,买入待涨,心中充满期待:

然鹅,后来股价又慢慢跌了回去,被套在了山上:

大师们只会举横盘突破后成功上涨的例子,而有意或无意忽略了横盘突破后下跌的股票,类似的陷阱还很多,是典型的幸存者偏差。

2.

基本面分析中的幸存者偏差

除了技术分析,基本面分析中也存在许多幸存者偏差。

从牛股中总结出一些特征,然后去市场中寻找符合特征的股票,希望找到下一个牛股,这种行为很常见,貌似也很有道理,但仔细想想就会发现,这其中也隐含着幸存者偏差的陷阱。

比如,有的人可能会从白酒股中得出高ROE、高现金流的股票很有希望成为大牛股的结论,并以之为选股原则来投资,但事实真的是这样吗?

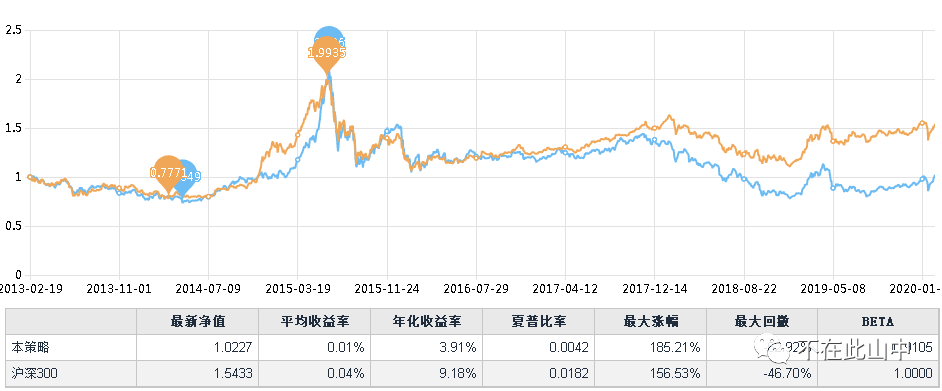

我们根据净资产收益率>20、经营活动现金流净额大于净收益两个条件进行选股,选出其中净资产收益率最高的20个股票持有,每半年调仓一次,发现结果并不好:

最近7年年化收益率才3.91%,还不到沪深300的一半。

实际上,不仅仅是股票分析中存在幸存者偏差,投资大师、股市大V的经验和观点中也可能存在幸存者偏差。

比如,一些股票长线走牛,那些长线持股的投资者容易被神话,他们在困境中坚持持有股票的定力被广为称颂;

可是仔细想想,那些表现差的股票中就没有坚定的投资者吗,他们又得到了什么?

成王败寇是常态,人们往往聚焦在成功者的身上,从他们身上总结经验,把他们的观点奉为真理,失败者的行为和声音被忽略,很容易不知不觉间陷入了幸存者偏差。

那么,如何避免幸存者偏差呢?

1、意识到幸存者偏差的存在,多关注那些“沉默的大多数”;

2、树立批判性思维,听到或看到一个观点,不妨保持怀疑的态度,通过历史和数据对它进行验证回测。

3、建立概率和统计的思维,用概率和统计是思想(如显著性思想)来区分偶然现象还是必然规律。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。