图片来源:图虫创意

记者 黄慧玲

近期在新发基金销售上保持强劲势头的广发基金又推新品了。

今日,广发优质生活发行,该产品拟任基金经理苗宇。

在官方宣传中,苗宇追求“做时间的朋友”,因此“长期持有,追求复利增长,不太在意短期波动,因而投资组合换手率低,持股稳定。”

但界面新闻记者查阅数据资料却发现,苗宇之前管理的基金却呈现另一番景象。

数据显示,苗宇从2015年2月开始管理广发竞争优势至今,是他基金经理生涯的起点产品,可以说最具代表性。

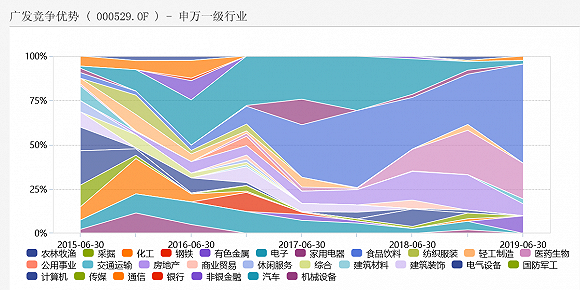

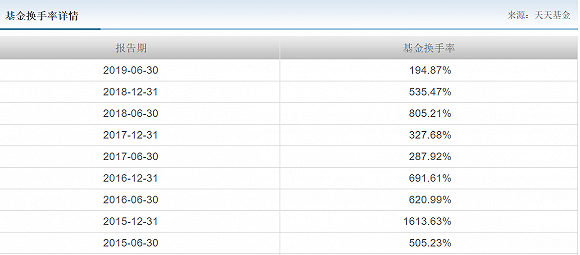

在广发基金的宣传中,苗宇的思路是精选赛道,尤其是消费和医药。但从其所配置行业的变化来看,初期是非常繁杂的,随着时间的推移逐步清晰。近两年食品饮料与医药板块逐步增大。 体现在换手率数据中,期间换手率平均值为571%,2015年年底时一度达到1613%。

体现在换手率数据中,期间换手率平均值为571%,2015年年底时一度达到1613%。

2015年四季度报告中,基金陈述:“对于市场热点保持了一定跟踪度。稍微欠缺的地方是没有坚持用产业方向选股,操作上略显浮躁,这是以后需要改进的地方。”

如果说最初超高的换手率可以理解为管理初期不够成熟,那么2018年中805%、年底的535%换手率很难自圆其说了。

2018年半年报写道,“我们的投资组合中,配置较多了食品饮料、地产和电子等行业。从结果上来看,配置出现了一定的偏差。”

2019年四季度的报告更清晰地表达了他现有的逻辑,解释了他理解的“长期投资”。

“本报告期内,宏观经济有见底企稳迹象,中美贸易关系出现改善曙光,伴随着减税降费政策的实施,企业微观盈利也出现改善。我们根据估值和行业景气度调整 了组合,医药大幅上涨的过程中逐步兑现了一部分利润,同时增加了大众消费品的配置,对于科技股我们又有少量参与。基金管理人始终相信:满足长期经营假设、具备良好商业模式的标的会脱颖而出,优秀的企业是时间的朋友,而投资人所需要做的就是在估值合适的情况下买入持有。”

从最初的跟踪市场热点,到寻找估值与成长性的匹配度,苗宇在不断的试错中成长。这种成长也体现在了业绩中。2018年,广发竞争优势下跌30%,表现较差。2019年,则收益62%,在同类基金中排名靠前。

目前该基金的前十大重仓股中,多只白酒龙头股为顶格配置,持股集中度较高,行业风格显著。今年以来,该基金收益仅2.86%,结合组合重仓股表现推测,没有大幅调仓。

不过,由于最新理念只体现在过去一年中,还未形成长期稳定的趋势。而“在估值合适的情况下买入持有”,也与宣传中“长期持有”的说法有出入。

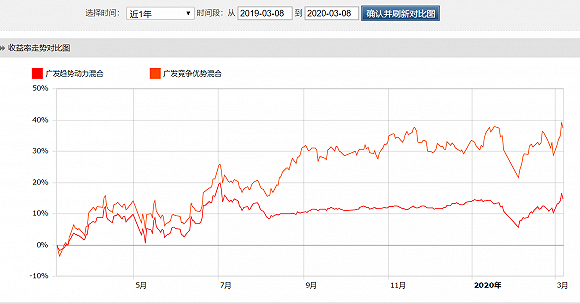

苗宇旗下目前共有4只基金,除了广发竞争优势之外,还有一只广发趋势动力也由他发行并独自管理。

广发趋势动力是苗宇旗下规模最小的一只产品。成立时刚过2亿元的合格线,规模最小的时候一度缩水到一千万,目前规模为两亿元。

值得注意的是,该基金的走势与风格与广发竞争优势完全不同。目前最新重仓股中有6只为银行股,2只汽车股。

为何同一基金管理人旗下两只产品走势与风格差异如此之大?在基金投资者交流论坛中,有投资者发出疑问:“这是拿给实习基金经理练手了吗?”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。