海外油价崩盘,油气基金很受伤!

3月9日,国际油价一度跌破30美元/桶,单日最大下跌幅度超过30%,创出了上世纪90年代初美国发动伊拉克战争以来的最大跌幅。

2020年以来,原油价格累计跌幅近50%。这意味着,原油价格在短短不到3个月的时间内已经“腰斩”。

在原油崩盘的“黑天鹅”的冲击下,全球金融市场遭遇重创,美股更是两度触发熔断机制。而国内以原油上市公司及相关指数为投资主题的QDII基金净值同样下跌严重,一些基金甚至一日跌去22%。

华宝油气基金巨亏54%

受原油崩盘影响,国内以原油上市公司及相关指数为投资主题的QDII基金无一幸免。

从刚披露的基金净值来看,3月9日,华宝标普油气、诺安油气能源跌逾20%,华安标普石油指数、嘉实原油、广发道琼斯石油指数等均跌逾17%……

其中,华宝油气的标的指数为标普石油天然气上游股票指数,该指数是基于标普全市场指数的精选子行业指数之一,选择在美国主要交易所,如纽约证券交易所、美国证券交易所、纳斯达克等上市的石油天然气勘探、采掘和生产等上游行业的公司为标的,采用等市值加权的方法计算。

数据显示,截至3月9日,华宝油气基金单日暴跌22%,刷新权益类非杠杆基金单日最大跌幅。该基金净值仅剩0.191元。

3月11日,华宝油气在早盘公告紧急停牌:于3月11日开市起至当日10:30停牌,自3月11日10:30起复牌,恢复正常交易。

复牌后,华宝油气进一步下跌,截至收盘,报0.262元,跌幅4.73%。截至目前,该基金收益率为-54.1%。

石油崩盘之下,警惕这些基金

Wind数据显示,原油主题基金一共有12只,其中7只为LOF,可以在场内交易,也可以在场外申购赎回。

值得一提的是,LOF的场内价格是根据供需关系实时变化,类似于股价;另一个则是基金净值,是在每个交易日收盘后按照基金资产当天的涨跌计算而来。

往往场外净值代表着基金的真实价值,当两个价格发生偏离时,就会出现套利行为。一般来说,两种价格会逐渐走向趋同。

但由于限制申购以及近期原油价格崩盘,原油主题基金原本的平衡格局被打破,场内价格出现了大幅溢价。

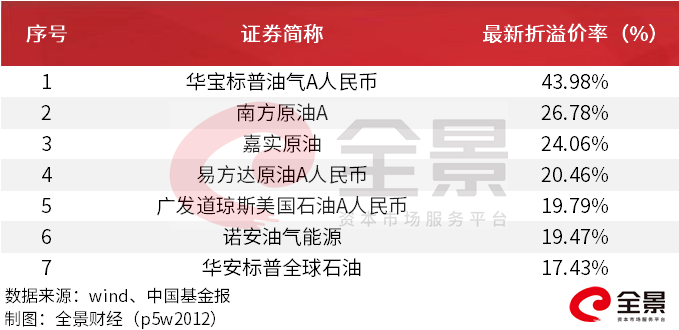

数据显示,投向石油、原油的QDII基金的7只场内基金,大部分均处于高溢价交易状态。

其中,华宝油气溢价率高达43.98%,居于首位,南方原油、嘉实原油、易方达等多家基金公司旗下原油基金溢价率超过20%。7只基金产品溢价率普遍超过20%。

据华宝证券预计,华宝油气预估溢价率达51.97%,这意味着上述溢价率或将进一步攀升,而高溢价也意味着高风险。

实际上,华宝油气近期已数次提示二级市场高溢价的风险:

2月28日,华宝基金公告称,其二级市场交易价格相对基金份额净值溢价幅度较高。

3月7日,华宝基金提醒,3月4日,该基金溢价幅度达到18.03%。

3月10日,华宝基金再度提醒,其净值与二级市场价格大幅波动,并持续出现场内高溢价。

对于原因,华宝基金直言,近期海外原油期货及标的指数价格剧烈波动,基金净值波动风险显著加大。

分析人士指出,“QDII基金产品承压,尤其是那些上市QDII基金更是两面承压:全球市场波动带来的压力和二级市场高企的溢价需要消化。这样的两面夹击,使得部分上市QDII基金产品所面临净值回撤风险急增。”

风险之下,有投资者贸然抄底

面临高风险,仍有投资者疯狂抄底。

3月10日,易方达发布公告称,因外汇额度限制,将限制旗下原油基金大额申购,人民币份额限制为2万元,美元份额限制为3000美元。

次日,易方达暂停了易方达原油的申购及定期定额投资业务,易方达旗下多只QDII基金也暂停申购。原因在于外汇额度用完了。

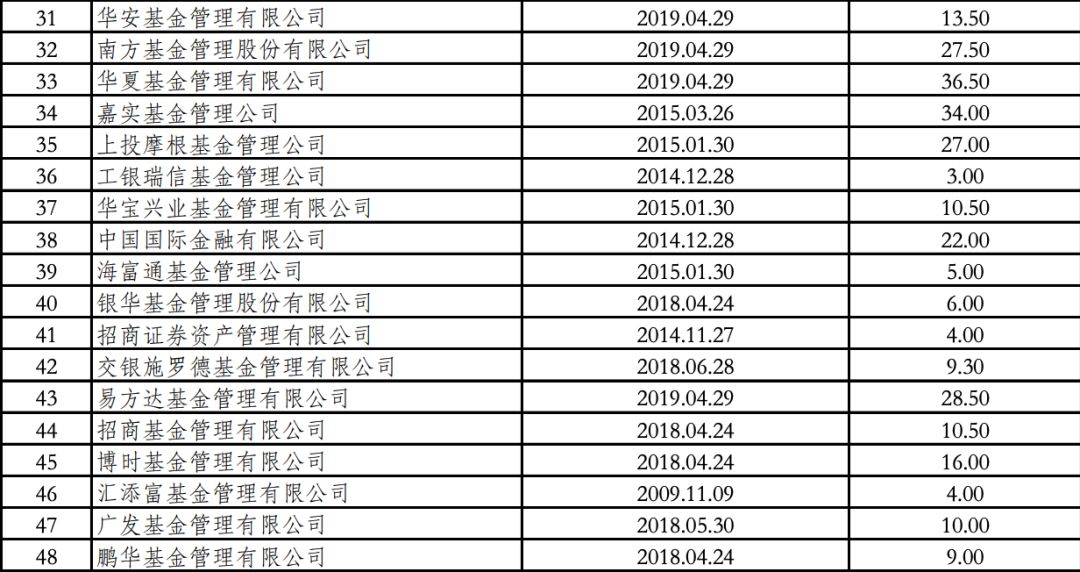

从国家外汇管理局公布的数据来看,截至今年2月28日,易方达QDII投资审批额度为28.50亿美元。

图片来源:国家外汇管理局

图片来源:国家外汇管理局同样受外汇投资额度限制,华宝油气基金已于2020年2月12日发布公告,自2020年2月14日起暂停全部申购(含定期定额投资)业务。

“由于本基金暂停申购的情形,以及场内价格受跌停板规则限制可能无法及时反映基金净值的大幅波动,当前本基金场内交易价格大幅高于基金份额净值。”

此外,虽然目前华宝油气存在巨大的溢价,但由于QDII额度不足华宝基金已于2月14日就暂停了全部申购业务,导致该产品已无套利空间。

华宝基金提示投资者关注二级市场交易价格溢价风险,如果盲目投资,可能遭受重大损失。

华东地区一位QDII基金经理提醒:“全球市场的资产定价正在被新冠肺炎疫情所带来的冲击所打乱,叠加近日来国际原油价格大跳水,全球范围内的资产配置难度加大。除了黄金主题等少部分机会外,大部分QDII基金将难逃市场巨震带来的影响。”

由于场外申购限制,场内存在较高溢价,这本身就是高溢价风险。

值得注意的是,停止申购的基金还存在开放申购的可能,如果开放申购,能够以基金净值申购到新的基金份额在二级市场卖出,由于套利空间较大,可能会有较大的抛售压力。

因此,诸多业内人士提醒,在此背景下,抄底行动应更为谨慎。

海外市场,仍存在不确定风险

新冠肺炎疫情在全球进一步扩散+原油超过20%的大跌之所以会引起全球金融市场如此大的反应,粤开证券研报分析认为:

一是因为原油的大跌进一步打击了投资者的风险偏好,使本来已经十分脆弱的情绪濒临崩溃;

二是因为两者叠加将对美国垃圾债市场造成更为严重的冲击,引发蝴蝶效应;

三是因为原油的暴跌会使原本就缺乏上涨动力的通胀进一步萎靡,引发货币进一步宽松的预期。

未来会如何?在粤开证券看来,原油的走势至少现在来看,还存在很大的不确定性。

粤开证券首席经济学家、研究院院长李奇霖认为,原油的暴跌表面上看,有助于通过降低燃料、材料等成本使企业受益,但没有了需求,没有了收入,成本端的红利不值一提。

具体而言,需求这一端受到的影响主要来源于新冠疫情,这一点目前来看,在未来一两个月内都会显著存在,已经是明牌。关键在于供给端,OPEC与俄罗斯等产油国能否就供给减产达到一致,是以争夺市场份额(走量)还是协作保持价格处于相对高的位置(走价)来保证各方利益,这一点还有待时间给出答案。

随着中国经受住了近期全球剧烈波动的考验,市场迫不及待地将中国视为一个在全球市场危机中安全的“避风港”。

对此,交银国际董事总经理、研究部主管、首席策略师洪灏认同上述观察,他表示,“中国的在岸市场的确是黑暗中的灯塔 ,中国严格的隔离措施也已经取得了有效的成果。然而,我们也注意到, 中国作为第一个遭受新型冠状病毒疫情影响的国家,在农历新年后市场重新开盘时,也率先地经历了历史性的暴跌。”

因此,洪灏认为,“中国市场的表现由于在时间领先,有可能是预示全球市场未来状况的先声;但同时也有可能是在’百年一遇’的病毒爆发、叠加历史性的石油危机之际,一个与基本面转弱背离的、被错误定价的资产。”

那么中国究竟是全球市场复苏的先驱,还是一项错误定价的资产? 洪灏提醒:“后一种可能性正在上升。但昨晚到今天全球市场的大起大落表明,中国目前确实是一个英雄。”

撰文/制表:全小景

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。