如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

原标题:原私募亚军80后实控人伙同女基金经理建“老鼠仓” 4年非法获利4600余万被判刑

资本市场内幕交易屡禁不绝,这次被曝出的则是公私募机构内部人员串联起来做“老鼠仓”,且时间长达四年之久,最终案情暴露双双被诉诸上海市高级人民法院进行终审判决。

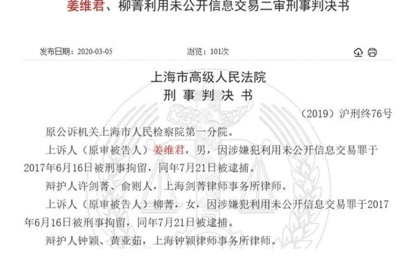

3月5日,中国裁判文书网发布了一则刑事案件信息,《华夏时报》记者从这份公开披露的案件信息中了解到,上海一家名为云腾投资管理有限公司(下称“云腾投资”)的高管姜维君与泰信基金原基金经理柳菁从2009年至2013年长达近四年的时间内,前者提前买入股票,后者以自己管理的基金进行“抬轿”,姜维君利用从柳菁处获取的未公开信息通过4个证券账户进行趋同交易,涉及股票76只,累计交易金额14亿元,获利逾4600万元。在2015年他们的“老鼠仓”行为被揭发,于2019年由上海市高级人民法院作出判决,姜维君和柳菁除被罚没非法所得,并处以额度不等的罚款,此外,还分别处以4年至6年的有期徒刑。

而值得关注是,泰信基金这家注册地在上海陆家嘴的公募基金,这并非其首次女基金经理参与非法交易中,在2017年,泰信基金原基金经理袁园涉嫌利用券商和基金经理的职务之便,与长城证券研究所原所长区志航因进行幕后交易,二人同样犯了利用未公开信息交易罪,并被依法判刑。

3月10日,《华夏时报》记者分别致电云腾投资及泰信基金,云腾投资的电话始终无人接听;泰信基金方面一位不愿透露姓名的人士则表示柳菁早已不是公司人员,对此事不予置评。

老鼠仓时间持续近4年

记者查阅天眼查数据发现,云腾投资是一家私募投资机构,其法人代表为戴婷婷,另一位股东为陈跃雄,员工人数也只有2人,不过工商信息中姜维君的名字并不在其中。与此同时,云腾投资并不是中国证券投资基金协会的会员,其注册地在上海崇明,办公地则在上海浦东新区,天眼查上显示这家公司仍然在存续期,不过该公司自成立至今只成立过一只基金,也即是涉案的云腾一期集合资金管理计划。而姜维君在2008年时成立过一家名为上海锦焱投资管理有限公司,目前已经注销。

“上海很多小私募机构事实上都并不具备投资资格,不过云腾投资是十年前注册成立的,当时成立私募机构的门槛并不高,姜维君并非法人身份,但是这家公司的产品确实由其主导投资,则说明了他是通过巧妙掩饰自己身份的方式来进行老鼠仓操作,不过最终仍然东窗事发。”3月11日,上海一家私募基金合伙人丁凌对《华夏时报》记者分析指出。

而上海市高级人民法院的终审判决书对于该案的审理内容显示,2010年12月,姜维君设立上海云腾投资管理有限公司,次年3月设立“云腾一期”私募基金,并通过该私募基金从事证券交易。在2012年私募排行榜中,“云腾一期”以53.59%的投资收益成为当年私募产品亚军;柳菁则从2009年4月至2015年1月担任泰信基金公司基金经理,管理泰信蓝筹基金负责该基金的运营和投资决策。

终审判决书指出,姜维君与柳菁的“合作”始于2009年4月,持续时间长达4年,期间二人频繁交流股票投资信息,柳菁明知姜维君经营股票投资业务,仍将利用职务便利所获取的泰信蓝筹基金交易股票的未公开信息泄露给姜维君;或使用泰信蓝筹基金的资金买卖姜向其推荐的股票,并继续与姜交流所交易的特定股票,从而泄露相关股票交易的未公开信息。

姜维君则利用上述从柳菁处获取的未公开信息,使用自己控制的“杨某某”、“金某”、“叶某”证券账户及“云腾一期”私募基金证券账户与泰信蓝筹基金账户趋同买入且趋同卖出股票76只,趋同买入金额7.99亿余元(以下币种均同),趋同卖出金额6.08亿余元,获利4619万余元。其中,“云腾一期”私募基金证券账户双向趋同交易的股票买入金额4.22亿余元,卖出金额2.82亿余元,获利1006万余元。根据姜维君供述,上述“杨某某”证券账户系以其母亲名义开立,其帮助“叶某”证券账户操作并向周某收取20%的收益。

而在终审判决书中,本报记者也从柳菁的供述中了解到,其与姜维君有时在聚会时交流,更多是通过电话交流,交流的范围包括上市公司的行业、板块情况,企业发展前景以及个股情况,包括“海南海药(维权)”、“重庆路桥”等10余只股票。一般是姜维君向其咨询,其让公司调研员进行调研,然后及时跟姜维君反馈调研结论。姜维君通过向柳菁咨询,既能掌握第一手的股票信息,还能从交流中判断出其控制的蓝筹基金的投资计划。柳菁将调研结果及时告诉姜维君之后,柳菁还带研究员和姜维君一起去该上市公司考察,双方一致认为该股票很有投资潜力后就一直关注并交流。后来柳菁听从研究员的建议,集中抛售了该股票并及时告诉了姜维君。

此外,姜维君也向柳菁推荐股票,之后调研、反馈、交流,姜维君也会判断出蓝筹基金的投资动向。因为上班期间固定的手机要上交,为与姜维君交流股票实时情况,柳菁专门买了一些临时手机号码。

2015年11月,柳菁在接受证券监管部门调查时如实供述了主要犯罪事实。姜维君在一审庭审后认罪。2019年6月,上海市第一中级人民法院作出一审判决,以利用未公开信息交易罪分别判处姜维君有期徒刑6年6个月,并处罚金人民币4000万元;判处柳菁有期徒刑4年6个月,并处罚金人民币620万元;违法所得予以追缴。之后二人均提出上诉。其中,姜维君以检举揭发他人犯罪构成立功、亲属代其退出部分违法所得请求从轻或减轻处罚。柳菁以亲属代其退出违法所得请求从轻处罚。

终审判决书也显示,姜维君一审、二审期间检举揭发多起他人犯罪,包括诈骗犯罪、他人职务犯罪等,其中部分经公安机关查证属实,依法构成立功,其他或不属实或目前尚未有查证结果等,不构成立功。

泰信基金两度涉案

对于姜维君和柳菁的内幕交易操纵案,上海最高人民法院认定,鉴于二审期间,姜维君具有立功表现,亲属代其退出非法所得200万元,柳菁亲属代其退出违法所得150万元,可依法对姜维君、柳菁在原判基础上从轻处罚。终审判决显示,姜维君、柳菁分别因利用未公开信息交易罪被改判有期徒刑5年9个月、4年,罚金维持不变。

但是,作为案件中一方的柳菁,其在判刑前的身份是泰信基金的基金经理,且柳菁自加入泰信基金直至被抓,在泰信基金任职长达9年。而这并非是泰信基金首例基金经理因内幕交易案被捕。

本报记者梳理发现,在2017年,整个公募基金圈也曾发生过一次类似案件,而案件的主角之一也是泰信基金的基金经理。

彼时,作为长城证券研究所所长的区志航突然被抓,震惊了行业,而时隔两年之后的2019年7月,中国裁判文书网公布了一例刑事判决书显示,区志航因和泰信基金原基金经理袁园涉嫌利用券商和基金经理的职务之便进行幕后交易,二人双双犯了利用未公开信息交易罪,并被依法判刑。

该判决书显示,区志航、袁圆二人在2017年8月15日被刑事拘留。区志航在2012年6月至2016年3月间,利用证券研究咨询服务的职务便利,违反了从业人员不得买卖股票的规定,长期向时任泰信先行策略基金3单元的基金经理袁园频繁推荐股票,并提出具体买入或卖出的建议(其实就是区志航自己在操盘)。而基金经理袁园明知区志航违规买卖股票,仍使用其负责管理的先行基金买卖区志航推荐的股票,并将先行基金的相应股票投资决策、交易等未公开信息反馈给区志航。区志航则利用从袁园处获取的上述未公开信息,违反规定,使用其控制的“陆某某”、“杨某某”、“陈某2”名下证券账户,先于、同步于或稍晚于先行基金买卖相同股票共计79只,趋同交易金额人民币2.81亿余元,非法获利324.03万余元。综合二人的犯罪事实、性质、情节和对社会的危害程度,最终上海高级人民法院做出判决:区志航有期徒刑三年六个月,并处罚金人民币320万元;袁园有期徒刑二年,并处罚金人民币15万元。

在二人被抓后,泰信基金发布公告称,基金经理袁园因个人原因不再管理该基金,将转任公司其他职务,离任日期为2017年8月30日。

“近年来,老鼠仓案例在券商、保险和公私募等领域增加,尤其是随着私募行业的快速发展,私募老鼠仓案件数量逐步上升,而这类行为违反了基金管理人的信义义务,同时还存在着很强的隐蔽性。其实对于私募从业人员而言,还是要谨遵行业职业道德,不能逾越法律红线,这样无论是对于行业从业者还是机构本身,才能行以致远。”对此,上海仟福来投资公司负责人许莹接受本报记者采访时坦言。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。