小易·前言:

近期受新冠病毒蔓延以及新一轮石油危机的影响,全球金融市场动荡,风险资产波动率快速上升,美国国债收益率连创历史新低,美股甚至触发了08年金融危机都没有触发的熔断机制(上一次触发熔断还是在97年亚洲金融危机期间)。

每当风险资产哀鸿遍野的时候,市场总有一些聪明的投资人摩拳擦掌随时准备抄底,但从历史数据来看,抄底的风险也是相当大的,抄不好,击穿止损线是分分钟的事情,就算不设止损线,很多风险资产要回到前期高点都要花相当长的时间甚至遥遥无期。

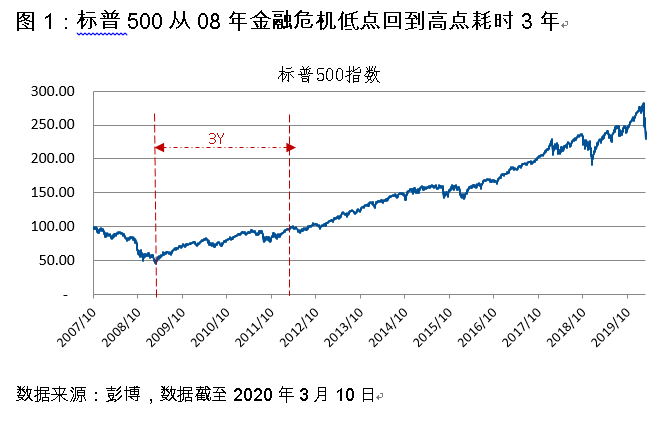

以笔者亲历的08年金融危机为例,风险资产中,美国股票(以标普500为例)花了3年重新站到前期高点;美国房价自低位艰难地爬升了9年才回到高点;最夸张的油价则在危机过后有一波反弹,此后再度跌落到比危机期间低点更低的价格,这些年虽也经历了几轮小周期,但起起伏伏没有摸到过金融危机前的高点,而这次新的石油危机也将其再次送到历史低点。

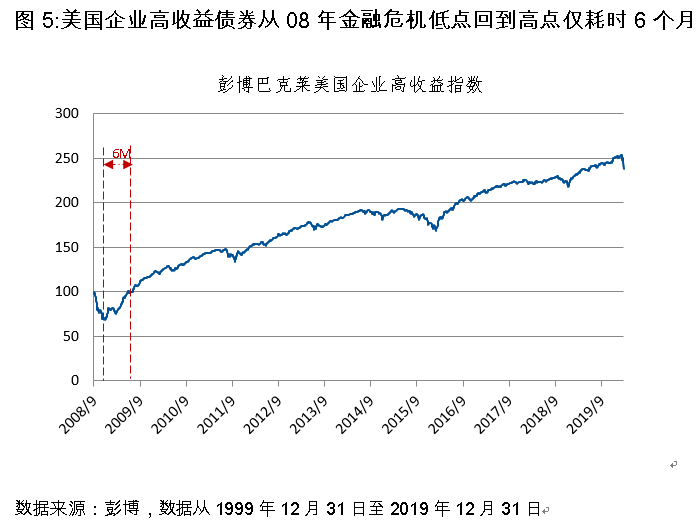

和以上几类传统风险资产比,历史表明,美国企业高收益债券或许是反弹较快且比较不容易会抄底失手的资产。同样以08年这样百年一遇的金融危机为例,高收益债券(以彭博巴克莱美国企业高收益总回报指数为例)仅仅花了6个月的时间,就反弹到了前期高点,而其他小的金融周期中,大部分时间底部反弹到前期高点的时间普遍在1-3个月,可以说是记录非常良好。

如此良好的记录,是不是该类高收益债券收益也不会太高呢?直觉貌似是这样的,但实际不是。从过去20年各类风险资产的年化回报来看,彭博巴克莱美国企业高收益总回报指数以7.14%的收益列各类风险资产第一。

信用债券之所以每次危机中都能从底部反弹得既坚决又快速,还是要从现代经济的运作原理说起。工业革命后,世界人口和经济总规模实现了250年近乎指数速度的持续增长,这种增长使得投资于未来变得有利可图,企业的借贷随之持续增长。与此同时,财富的积累使得越来越多的人有多余的资金可以用来投资,如此在供需的相互推动下,信用市场得以快速扩张,从而进一步推动经济的发展。从这个角度讲,信用是现代经济的基石,是现代金融市场的血液。

信用的阶段性过度扩张导致金融危机,金融危机的演变模式无一不伴随着信用的螺旋式收缩。在金本位时代,由于中央银行无法不受节制地印钞票,信用收缩的出清模式是大量违约,企业倒闭,债权人和债务人分担了信用无序扩张带来的恶果,实现了社会财富的再分配,到一定程度后,经济逐步出清,新一轮扩张也逐渐开始,如此轮回成为经济周期。这种出清过程很多时候相当惨烈,持续时间较长并带来一系列社会问题,如大规模失业,民粹主义,甚至战争,最典型的这类危机就是1930年代的大萧条。

在各个国家先后走出金本位的历史后,各国央行获得了无限的本币信用创造能力,从而能够在金融危机发生,信用收缩的过程中,通过央行向市场注入充足的流动性,直到信用重启扩张,金融危机结束。虽然这个过程中也伴随一定的信用违约和出清,但连锁反应下的极端系统风险发生的概率小很多,危机持续的时间更短,冲击更小。这就是为什么同样是百年一遇的金融危机,2008年的冲击就比1930年代小很多,持续时间也短很多。

由于信用是现代金融市场的血液,在金融危机的过程中,向失血的市场输入充足的血液就成了救命的关键,这就是为什么信用市场需要先于其他市场稳定下来并重拾扩张趋势,否则所有风险资产反弹都将是无米之炊。而摆脱金本位后,各国央行也确实获得了无限输血的能力,因而每次危机都毫无例外,信用债会遥遥领先于其他风险资产,快速重回高点。

回到当下,笔者认为,和历次金融危机一样,本次全球风险资产的恐慌性抛售也会不出意外地带来投资信用债的机会,只不过投资者需要具备两个条件,才能投资:一是能够承受3-6个月的估值回撤风险;二是有强大的信用研究能力。所谓没有金刚钻,不揽瓷器活,大抵是这个意思。

之所以讲以上两个条件,是因为笔者接触过的投高收益债券亏钱且长期回不了本的投资者,无一例外是欠缺以上两个要素造成的。这其中有08年金融危机时没熬住在底部砍了仓的,由于市场反弹起来实在太快追不进去,此后再没把实现的亏损赚回来;也有因为信用研究能力不行,重仓的某只或某几只债券踩了雷的。

相比之下,缺乏信用研究能力还可以通过委托专业投资人或者指数化投资的方式将资产配置于高收益债券市场。当然,缺乏信用研究能力却要主动管理高收益组合的风险其实很大,因为投资高收益债券是要高度分散投资的,信用覆盖能力不强会导致持仓太过集中且个券研究深度不足,这样一旦遇到信用风险事件,组合的回撤会非常高。

当然,投资高收益债券是一定会遇到信用风险的,不然市场就不会给出信用利差做为补偿。踩雷但个券持仓很小不可怕(如果踩的雷只占持仓的0.5%,对组合的影响不会很大),持仓集中但组合较为安全也不可怕,怕的是持仓很集中,然后还踩了雷。信用研究创造的价值并不是在于能100%规避掉所有信用风险,而是能够识别风险并对风险做出定价(简单讲就是承受这些风险需要多少收益补偿),在此基础之上,通过投资经理的分散投资,大可以从长线考量,在熊市低点的左侧开始逐步投资,一直到右侧行情基本走完。

对于具备以上条件的投资者,笔者认为相对于其他类别的债券资产、权益资产来说,美国企业高收益债券属于性价比较高的风险资产,比较适合在市场时机成熟的时候买入并持有。但请记住,一是要多招几个资深的信用研究员,这样你会知道抄底该抄啥;二是万一抄底抄在半山腰,也别慌,熬过低点,你离高点所需的平均时间也许不会太长,所以最要紧的是,紧紧hold住你的筹码!(完)

易方达香港固收投研团队

易方达拥有国内资产管理行业最大的固定收益投研团队,资产管理规模位于行业前三水平,且投资业绩在前十大基金公司中遥遥领先。依托于易方达母公司强大的固收业务平台,香港团队管理的多只固收产品也取得了不俗的业绩。其中,易方达香港旗下一只人民币固定收益基金,三年、五年及总体均获晨星五星评级*,以及Lipper、AsianInvestor、Benchmark在内的多个权威机构颁发的奖项。

*该基金的A类(人民币分派单位)、I类 (人民币分派单位)和I类 (美元累积单位)均获得晨星最高的五星评级。資料來源: ©2020晨星有限公司。版权所有。资料截止29/2/2020。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。