雪崩的时候,没有一片雪花是无辜的!海外市场崩溃式的下跌或熔断,使得A股、港股今天开盘同样遭遇了意料之中的冲击,但A股、港股的表现却有些“意料之外”。

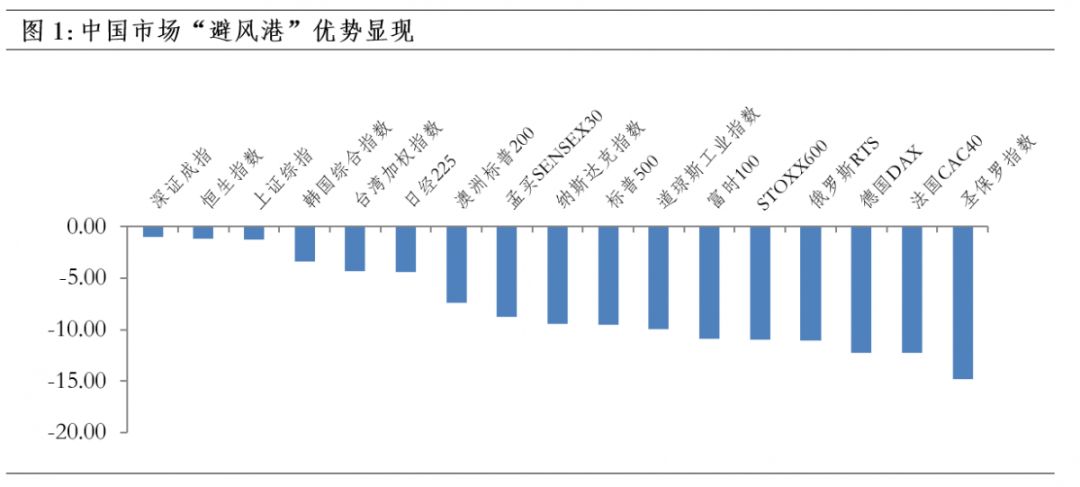

相比3月12日道琼斯工业指数、富时100、欧洲STOXX600分别下跌9.99%、10.87%、11.00%,上证指数今日仅小幅下跌1.23%,基本属于自2019年4月份以来A股“箱体”震荡中的调整,恒生指数仅下跌1.14%;中国股市在全球市场“避风港”优势开始显现。

向后看,海外市场巨震之下,除却情绪扰动,疫情扩散到底会对经济产生多大影响?而作为全球股市领头羊的美股潜在风险又有哪些?相比之下,A股与港股能否在海外波动中独善其身?

数据来源:wind,截至2020/3/13

一、疫情扩散产生的连锁效应将如何影响经济?

如果仅看中国经济,随着疫情控制进入尾声,全国复工有序推进,财政政策逐渐落地和各省市重大工程的开建,一季度经济增速“砸坑”之后,二季度有望触底反弹。但考虑到目前全球(中国以外)新冠疫情仍以加速蔓延态势扩散,新增确诊病例日益攀升,3月12日更是创出单日新增8621例的记录。在此背景下,欧洲、美国经济体遭遇的冲击,将进一步产生叠加效应,导致2020年全球经济增速或显著下行。3月2日OECD发布的《新冠,全球经济处于危险点》的预测报告中,将2020年全球经济增长由2019年的2.9%下调至2.4%。经济增速的下行,自2月下旬以来已逐步反应到全球股市的大幅震荡中。

数据来自:OECD,《Coronavirus: The World economy at risk》2020-03-02

二、警惕美股市场流动性问题的扩散

针对疫情扩散,美债收益率大幅下行,已促使美联储紧急降息50BP。但美联储的这一降息行为,并没有缓解金融机构对于流动性的需求,美股单周两次熔断,显示市场正从关注经济冲击开始转向担心流动性问题。

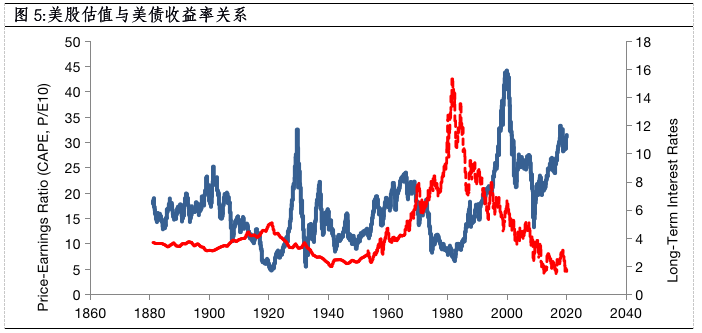

目前,尽管从联邦基金利率与美债收益率的走势来看,市场对于未来美联储降息空间仍有充分预期;但若美联储再度降息,则会进一步压低美债收益率水平,并可能逐渐向零利率逼近,如果美债陷入了“零利率”的泥潭,则将对于全球金融机构交易模式产生极大影响,会产生“持有美元现金可能比持有美债更划算”的状况。在这种背景下,短期或推高美元价值,使得美联储向市场直接注入流动性比降息更加紧迫。

数据来自:wind,截至2020-03-12

因此,今日凌晨,纽约联储宣布进行5000亿美元的3个月期回购,5000亿美元的1个月回购。根据彭博的报道,加上美联储先前计划的期限更短的回购操作,总共投放流动性规模将达到5.4万亿美元,来缓解金融市场的“旱情”,未来需要进一步观察金融市场对于美联储举措的反应。

三、A股与港股能否在海外波动中独善其身?

如果未来海外市场继续处于动荡,国内市场短期冲击不可避免,但中期配置价值突出,未来全球最优竞争力的资产在中国。

第一,美股处于高市盈率和低利率叠加状态,风险的“水位”较高;而A股、港股处于整体估值较低,且股息率较高的水平;

第二,中国处于新冠疫情冲击尾部,欧美则处于疫情冲击上升期,风险并未充分释放;

第三,中国复工进程加速,经济更早会看到触底反弹,且中国经济在2018年经历了金融去杠杆,风险释放较为充分;美国或处于经济增长周期回落,美股盈利增长见顶回落阶段。且近期负利率的程度加深,使得人民币计价资产中期吸引力有所提升。

在此背景下,怀着敬畏的心态看待全球市场波动,中期适度乐观布局A股、港股投资。

数据来自:Robert J. Shiller ,截至2020-02-28

亲爱的客官,上海证监局组织策划的315主题活动——“投保有道:315细说新证券法”将于3月15日上午10点在全景网正式上线(网址:http://rs.p5w.net/html/118568.shtml),欢迎访问了解!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。