债基“真强”!春节后最高已赚12%,秒杀大部分股票基金,挑选“秘诀”是……

来源:资事堂

作者 | 张雨娜

在大部分人的印象里,股票基金是高风险高收益,债券基金是低风险低收益。因此,几乎很少见到投资者扎堆抢购债基,把债基买成“爆款”的。

然而,如果从绝对收益的角度,有些债基背负“低收益”标签,真是有些冤。

就拿今年春节以后来说,截至目前,不到两个月已有债券基金收益率超过12%,更有不少债基收益率超过5%。

这样的收益率,已经将大部分的股票基金远远地甩在了身后。

不过话说回来,债券基金也有很多细分方向,哪类收益更高?投资者又该如何挑选?一起来看下。

春节后债基最高赚12%

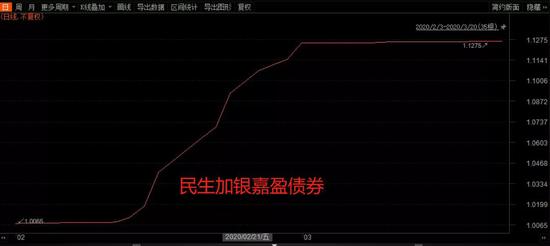

Choice数据显示,春节假期后至今(统计截至3月23日,下同),“最赚钱”的债券基金是民生加银嘉盈,期内该基金的复权单位净值增长率为12.02%。

华安年年盈定期开放、南方多元紧跟其后,它们的复权单位净值增长率分别为6.37%、5.99%。

其中,南方多元的基金规模为50.94亿元,是期内复权单位净值增长率排名前20的债基中,规模最大的基金。该基金为纯债基金。

另外,信诚新双盈分级、兴业机遇、华安年年红期内的复权单位净值增长率均超5%。

▼附图:春节假期后至今复权单位净值增长率排名前20的债券基金(剔除C份额)

收益来源是啥?

值得关注的是,春节后至今收益率最高的民生加银嘉盈,是一只纯债基金。

该基金的净值走势图显示,自2月中旬开始,其净值就一路往上走。

不过,由于该基金成立于2019年11月,还处于建仓期,因此它至今也尚未公布季报,相应的操作也暂未公开。

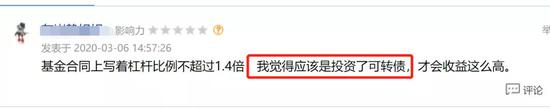

因此,基民在股吧中也纷纷提出猜测:

甚至有人称该基金投资了可转债。

不过,这一猜测无疑是错误的。

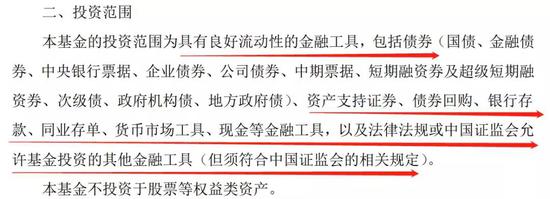

民生加银嘉盈的招募说明书显示,本基金的债券投资策略主要包括债券投资组合策略和个券选择策略。

投资策略方面,是在个券选择上,本基金重点考虑个券的流动性,包括是否可以进行质押融资回购等要素,还将根据对未来利率走势的判断,综合运用收益率曲线估值、信用风险分析等方法来评估个券的投资价值。

▼附图:民生加银嘉盈招募说明书

事实上,近期,无论是短期纯债基金还是长期纯债基,整体表现都优于其它类型的基金。

平安证券研报显示,上周,130 只短期纯债基金中,共有95只基金上涨,有 29只基金下跌。130 只基金增长率的中位数为 0.0481%,高于同期中债综合指数涨幅。

与此同时,在1313 只中长期纯债基金中,共有 660 只基金上涨。上周 1313只基金增长率的中位数为 0.0071%,高于同期中债综合指数涨幅。

平安证券表示,上周债券市场与权益市场均呈下跌态势,在四种债券型基金中,纯债型基金表现优于混合债券型基金。投资者在调整投资组合的时候可以更多的关注中长期纯债基金,控制投资组合的波动风险。

可转债成收益“法宝”

事实上,撇开至今未公布季报的民生加银嘉盈来看,其它收益率靠前的债基的业绩归因主要来自于可转债。

比如,光大保德信信用添益在2019年4季报中表示,基金在四季度积极参与权益市场、可转债市场投资,权益类和转债类资产均对组合净值提供正贡献。

报告期末,按债券品种分类,投资的可转债占基金资产净值的70.75%,这比例远远超过于投资其它债券的比例。

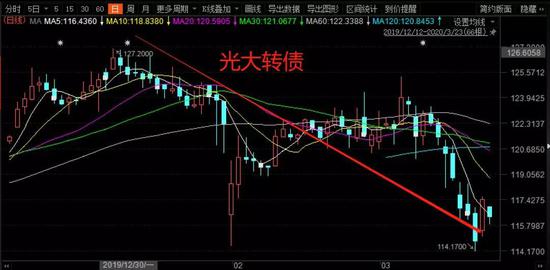

其中,该基金期内重仓的可转债,在2月初至月末,已经大涨了一轮。不过,从3月开始相关转债的涨幅已被抹去。

▼附图:光大保德信信用添益2019年4季报

无独有偶。

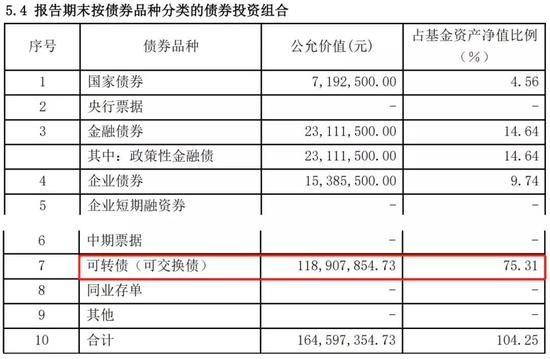

2019 年4季度,兴业机遇债的可转债占该基金资产净值比例的75.31%。

▼附图:兴业机遇债2019 年第 4 季度报告

其中,兴业机遇债重仓的久立转2债券自2月3日起到月末,也已经涨了一轮。

另外,华安年年盈定开债在2019年4季报中表示,期内,组合保持适中的债券仓位和杠杆,严控信用风险,积极参与波段操作。同时积极配置可转债,获得一定的超额收益。

基金将继续根据市场情况灵活调整可转债仓位,债券方面保持适中的久期,积极把握波段操作机会。

综上,不难看出,春节过后至今表现最好的那批基金,基本上都是在去年四季度重配了今年来涨幅客观的可转债。

当然,2020年一季报尚未出来,中间也存在调仓换股的可能,但从相关重仓可转债今年的涨幅走势来看,相关基金调仓换债的幅度不会太大。

不“踩雷”是王道

Choice数据显示,期内,人保添益6个月定开债的复权单位净值增长率大跌了11.12%,是所有债券基金当中表现最差的。同一公司旗下的人保鑫盛纯债下跌了5.02%,位于期内业绩“倒数”的20只基金之列。

事实上,人保添益6个月定开债在2月25日当日净值下跌超10%。据报道,该基金的大跌,或是因为踩雷方正债券而受到拖累。

▼附图:春节假期后至今复权单位净值增长率倒数的20只债券基金(剔除C份额)

格上财富研究员张婷分析,“正常情况下,纯债型基金单日跌幅超过1%很少见。这次中国人保旗下的基金单日跌幅高达10%,大概率是重仓债券违约,导致债券价格估值大幅下调导致。”

无独有偶,人保鑫盛纯债业绩欠佳则有迹可循。

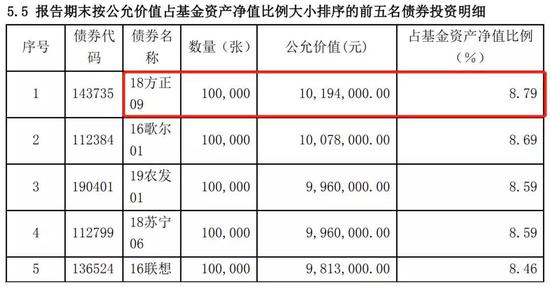

去年三季度末,该基金持有18方正09,且第一大重仓债券为18方正09,持仓市值为1019.4万元,占基金资产净值的8.79%。不过,在2019年四季度末其前五大持仓债券中已无18方正09出现。

▼附图:人保鑫盛纯债债券型证券投资基金 2019 年第 3 季度报告

对比起来,其它收益率靠后的债券基金期内跌幅均不超过10%。

因此,期内债券基金只要“不踩雷”,净值波动其实也并没有特别大。

“押错”方向收益也会大跌

另外,从“非踩雷”的债基来看,主要是因为加仓了科技权益资产,或者使用了较多杠杆“押错”可转债。

数据显示,期内宝盈融源可转债的复权单位净值增长率为-7.36%,紧跟在人保添益后面。

此外,财通多策略稳健增值等多只基金收益率跌超6%。

其中,财通多策略稳健增长在2019年4季报中称,本基金在四季度适度加仓了权益类资产,权益类资产或成未来超额收益的主要来源。

行业配置方面,组合适度配置了消费电子、半导体、新能源汽车相关产业链以及券商等龙头公司。

▼附图:财通多策略稳健增长2019 年第 4 季度报告

Choice数据显示,该基金去年四季度的重仓股大部分都有不同程度的下跌。

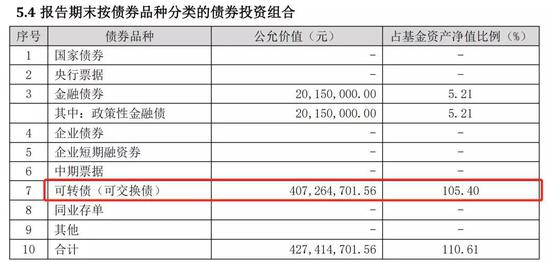

另外,宝盈融源可转债在2019年四季报中表示,4 季度转债市场上涨,组合自下而上优选个券,并通过维持较高的转债和权益仓位博取超额收益。期内,可转债占基金资产净值比例的105.4%。

▼附图:宝盈融源可转债2019 年第 4 季度报告

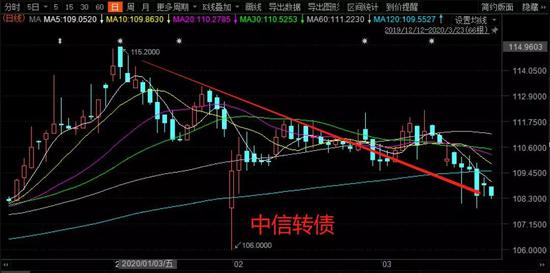

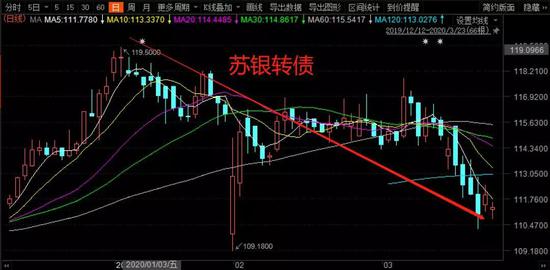

不过,该基金去年末重仓的可转债,比如中信转债、苏银转债,今年以来都经历了较大程度的下跌。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。