原标题:太难了!爆雷不止重仓垃圾股,还得选准代销机构!资金链断裂后,一批公募“闪离”

来源:券商中国

基金公司“爆雷”的不仅仅是重仓的股票,选择合作的基金代销机构,如同在A股选股一样,也潜藏着“地雷”风险。

因关联公司的私募产品出现违约问题,4月16日,大连证监局发布对泰诚财富的《行政监管措施决定书》,揭开了3月下旬以来一批公募基金公司与代销机构“提前闹分手”的原因。

令人唏嘘的是,基金公司在3月份发布终止合作的公告,看似先知先觉,其实为后知后觉——早在今年1月初,泰诚财富法人代表李春光就现身大连广播电视台《城市直通车》栏目,承认了产品兑付违约问题,并直言彼时该公司账户余额仅剩2亿元,无法补上十几亿的资金缺口。

这也意味着,随着独立基金销售机构数量越来越多,不少基金销售机构股权关系复杂,涉及业务和产品多元化,给公募基金公司选择代销合作机构增添了若干风险。

基金公司“先知先觉”终止合作

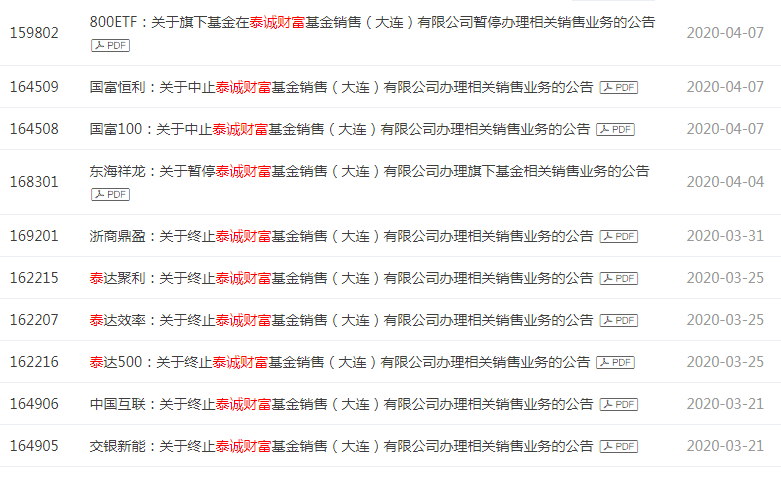

4月16日,泰信基金公司发布公告,为维护基金持有人利益,泰信基金公司自 2020 年 4 月 16 日起暂停泰诚财富基金销售(大连)有限公司(以下简称“泰诚财富”)办理本公司旗下基金的认购、申购、 定期定额投资、赎回、转换及转托管等业务。

这是自3月21日以来,又一家基金公司宣布暂停与泰诚财富的合作关系。公开资料显示,泰诚财富成立于2012年,为证监会核准的独立基金销售机构。自3月21日以来,已有交银施罗德基金、泰达宏利基金、东海基金、英大基金、德邦基金、浙商基金、天弘基金等公司发布公告,宣布暂停或终止与泰诚财富的基金代销合作关系。

券商中国记者从基金公司内部得到的一份文件显示,监管部门正在加大整治基金销售机构、基金公司的违规现象,重点规范基金销售机构在宣传推销基金公司产品时的金融营销行为。

其中一份文件要求,基金销售机构应当切实履行诚实信用、谨慎勤勉的义务,恪守真实准确的基本要求,审慎选择宣传用语,严格履行客户风险偏好及承受能力识别、产品风险特征匹配等适当性义务,不得在产品营销中隐瞒产品特有风险等重要信息、不得进行误导性宣传。基金产品的募集上限、比例配售等安排,可以在宣传推介材料中作为风险提示事项予以列示说明,但不得以不同字体、加大字号等方式进行强调,不得作为销售主题进行营销宣传。

“现在基金公司对可能出现‘地雷’的基金销售机构合作方也是很谨慎。”深圳一家基金公司人士称,当前基金公司的宣传推介资料都精细打磨很多次,以符合监管部门的要求。另外,基金公司也不敢和有问题的基金销售机构合作。

对一批公募基金公司提前预警的现象,有业内人士称,因基金公司内部监控到泰诚财富出现负面舆情,引起了公募基金公司风控部门的警觉,一批公募基金公司遂取消与泰诚财富的公募产品代销合作。

监管部门列举泰诚财富四大违规

有市场人士认为,在监管部门密集发文规范公募基金产品营销的背景下,上述基金公司终止与这些基金销售机构的合作,或担心被基金销售机构的不当行为拖下水。

那么,泰诚财富基金销售 (大连)有限公司究竟是因为什么问题得罪了这么多的基金公司呢?

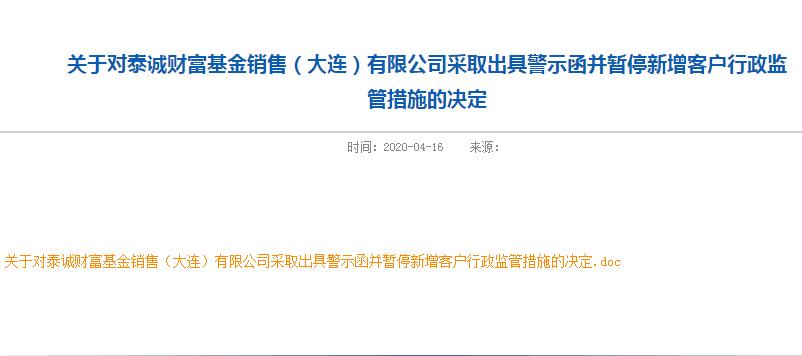

4月16日,证监会大连监管局发布了一份《行政监管措施决定书》,将一批公募基金公司集体与其闹分手的原因说了个一清二楚。

在这份《行政监管措施决定书》中,大连证监局列举了泰诚财富存在的四项违规行为。

一、公司目前不能有效执行内部控制和风险管理制度

公司虽已制定内部控制和风险管理制度,但目前公司各岗位均存在人员空缺、离岗现象,不能有效执行各项内部控制制度。该情况不符合《证券投资基金销售管理办法》第九条、第二十二条规定。

二、公司已发生可能影响机构正常运作的重大变更事项

公司目前没有符合条件的合规负责人在岗,影响机构正常运作。该情况不符合《证券投资基金销售管理办法》第二十二条规定。

三、公司变更副总经理、监事、合规负责人,未在变更前向大连监管局备案变更方案

公司高级管理人员变更事项未在变更前向大连监管局备案。该情况不符合《证券投资基金销售管理办法》第二十二条规定。

四、公司有关宣传与实际不符

公司通过网站、员工个人微信公众号等平台,将大连监管局2019年11月对公司开展的调研工作,宣传为大连监管局支持公司的经营活动,与实际不符。该行为不符合《证券投资基金销售管理办法》第四条规定。

根据《证券投资基金销售管理办法》第八十七条规定,大连监管局决定对泰诚财富采取出具警示函并暂停新增客户6个月的行政监管措施。

泰诚财富应加强内部控制与合规管理,按规定履行报告义务,充实合规岗位人员,消除不良影响。暂停新增客户期满后,泰诚财富应当及时向大连监管局书面报告整改情况,大连监管局整改验收完成之前,泰诚财富不得新增客户。

如对监督管理措施不服,可以在收到决定书之日起60日内向中国证监会提出行政复议申请,也可以在收到本决定书之日起6个月内向有管辖权的人民法院提起诉讼。复议和诉讼期间,上述监督管理措施不停止执行。

基金公司是先知先觉还是后知后觉?

4月16日才由大连方面披露的《行政监管措施决定书》,为何其中有几家基金公司在3月下旬就“提前”洞悉了一切?

券商中国记者发现,最早终止与泰诚财富合作关系的基金公司是交银施罗德基金公司,该基金总部位于上海,在3月21日“率先”公告终止与泰诚财富的合作。

3月16日,证监会上海监管局发布了《关于对泰诚大通(上海)股权投资管理有限公司采取出具警示函措施的决定》,列举的下问题包括:

一是所发行的“平阳富恒投资管理合伙企业(有限合伙)”产品未在中国证券投资基金业协会办理私募基金备案手续;

二是“泰诚大通朱雀14号私募投资基金”产品的投资者人数累计超过二百人;

三是向投资者承诺使用公司自有资金垫付投资本金及预期收益。

与泰诚财富从事公募业务不同,泰诚大通主要从事私募业务,泰诚大通于2014年在中基协备案,注册地上海,为私募股权、创业投资基金管理人,法人代表程福刚,备案基金达125只。天眼查数据显示,泰诚大通、泰诚财富的主要股东均包括林卓、李春光,这两家公司为同一系统的关联公司。

但基金公司的上述“先知先觉”实为后知后觉。早在今年年初,就有投资者发帖称,2019年11月16日泰诚大通(上海)股权投资管理有限公司出现不能兑付客户本金及利息的情况,公司公告产品目前全线停止兑付。

投资人称,由泰诚财富销售,泰诚大通作为管理人的多只私募基金或涉嫌违规挪用:其中,有两只私募基金以处置不良资产为名与上市公司吉艾科技合作,募资8亿元,但审计查明吉艾科技仅收款7000万元,剩余7.3亿元资金不翼而飞;以上海法拍房为投资标的募集1.5亿元,但只签署了意向性合同2000万元,其余1.3亿元也不知去向。

更要命的是,早在今年1月13日,泰诚财富法人代表李春光就现身大连广播电视台《城市直通车》栏目,他在接受采访时,承认相关违约产品所募资金并未投向约定的底层资产,并直言目前公司账户余额仅剩2亿元,无法补上十几亿的资金缺口。

上述信息显示,终止与泰诚财富的合作,3月下旬发布终止公告的一批公募基金公司,看似是先知先觉,但本质上也是后知后觉,甚至还有基金公司在大连电视台相关节目播出后不久,宣布增加泰诚财富为基金代销机构。

也正因上述信息,公募基金公司选择合作的基金代销机构,如同在A股选股一样,隐藏潜在的“地雷”风险。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。