在疫情最为严峻的二月时,谁又能想到,国内率先复苏的服务行业会是房地产中介。

根据国泰君安房地产团队的监测分析,50城日度成交面积在春节后20天开始缓慢恢复,到2月底已经恢复至2019年50%的水平。

而3月份,50城成交基本维持在2019年同期水平的60%-70%,二线城市甚至回到了70%以上。

看着深圳的日光盘,杭州的摇号盘,很难想象实体经济正哀鸿遍野,而政府的限制政策也没有实质性的放松。

地产异象有何而来?今年的房地产行业又会走向何处?国泰君安房地产团队近期连续发布多篇点评报告,对现象背后的逻辑做了详细的分析。

01

楼市“小阳春”

和房企“降价保量”

事实上,如果仅看一季度我国房地产行业销售规模的话,与一季度GDP走势十分一致,是断崖式的下滑。

数据显示,1—3月份,我国商品房销售面积21978万平方米,同比下降26.3%,销售额20365亿元,下降24.7%。

在这其中,住宅销售面积下降25.9%,办公楼销售面积下降36.2%,商业营业用房销售面积下降35.1%。

不过这其中大部分的下滑幅度要“归功于”1-2月份,到了3月份,各大房企的销售事实上出现了明显的回暖迹象。

这与开发商们普遍采取降价保量的策略不无关系。

以恒大为例。之前七折卖房引起的轰动刚刚结束,4月11日,恒大再次宣布全国619个在售楼盘全线81折,并在此基础上每天每盘推出3套清尾房,折上折再享88折。

而这只是房企打折的一个缩影。受资金回转压力,开发商在阳春三月纷纷低价推盘,证明就是,市场呈现出销售面积明显好于销售额的现象。

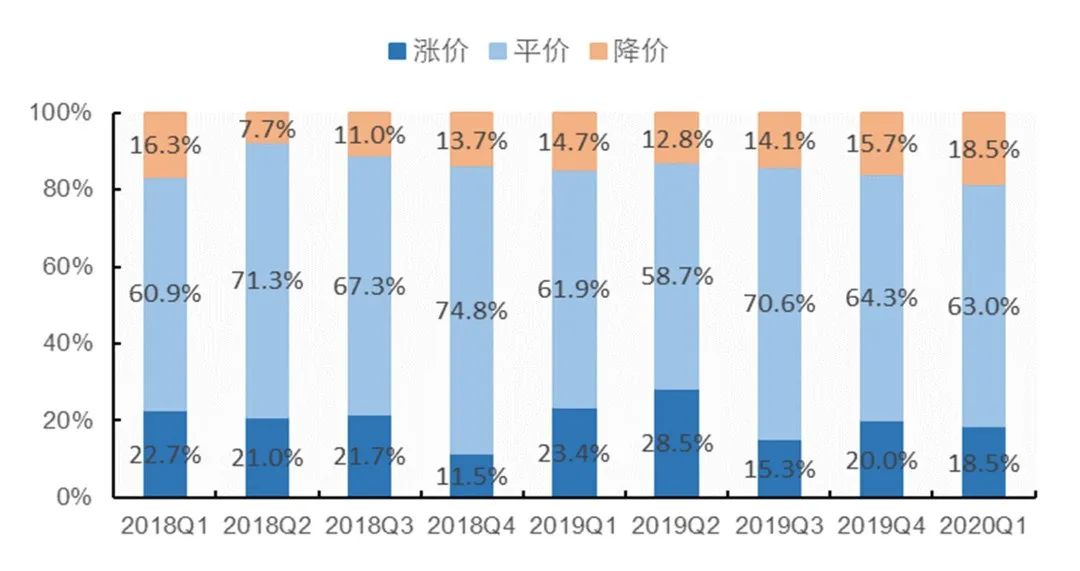

▼房企资金压力大

选择低价开盘的项目达到18.5%

数据来源:中国指数研究院、国泰君安证券研究

数据来源:中国指数研究院、国泰君安证券研究以我们监测的18家房企数据来看,3月份——

总销售面积为3530万平,同比仅下滑-0.6%,增速较2月大幅回升了20.3%。

总销售额为4322亿元,同比下滑-12.7%,增速较2月回升了16.8%。

而龙头房企呈现出相同的特征,一季度——

总销售面积-8.6%;

总销售金额-16.6%。

▼ 龙头房企3月销售面积增速

大幅回升至-0.6%

数据来源:Wind、国泰君安证券研究

▼ 龙头房企3月销售金额增速

回升至-12.7%

数据来源:Wind、国泰君安证券研究

细分来看,

1、上海、苏州、天津采取降价策略的楼盘比例较高。

上海新开盘采取降价策略的项目达到75%,天津、苏州涨跌互现,杭州总体较为平均,半数项目维持平价销售。

▼上海、苏州、天津

Q1开盘降价效应明显

数据来源:中国指数研究院、国泰君安证券研究

2、疫情冲击下,刚需盘成为主流。

疫情对弹性更大的改善需求和投资需求影响较大,开发商更多以刚需盘为主促回款。一季度开盘中,刚需盘占比74.6%,处于绝对主流。

▼ 重点城市Q1开盘以刚需盘为主

数据来源:中国指数研究院、国泰君安证券研究

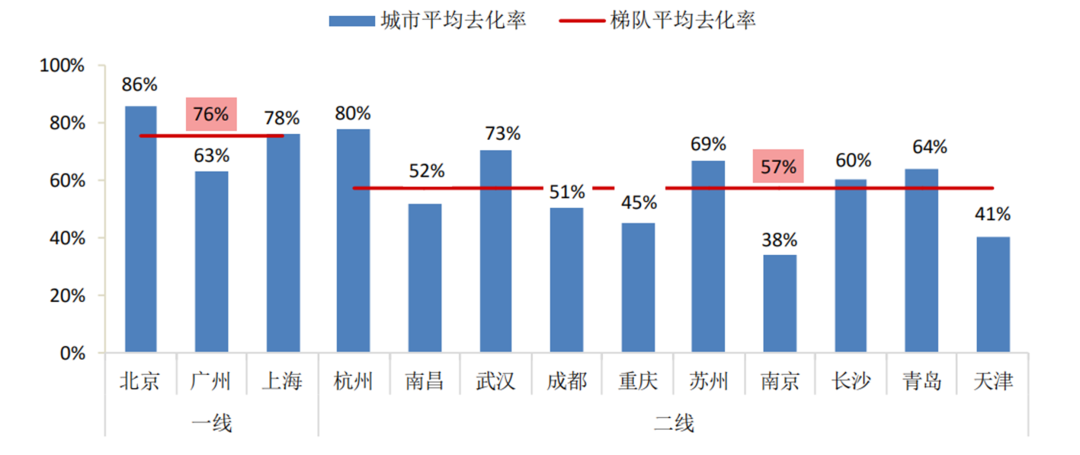

3、开盘去化率处低位,供给强于需求。

由于受疫情影响,2月推盘量较低,去化率数据偏高,但1月和3月开盘去化率仅略超60%,处于近两年低位。

▼ 1月和3月开盘首日去化率

处于近两年来低位

数据来源:中国指数研究院、国泰君安证券研究

分城市看,能级越高的城市去化率越高,一线城市去化率76%,高于二线城市的57%。

▼ 北京、杭州、上海Q1去化率较高

数据来源:中国指数研究院、国泰君安证券研究

4、二线城市开盘量好于一线和三线。

从三月整体成交数据来看,二线城市的成交量跌幅基本保持在30%以内,恢复相对较好。

▼ 3月份二线城市成交恢复

好于一线、三线

数据来源:Wind、国泰君安证券研究

02

房住不炒

红线仍在

然而,3月单月的数据回暖,能否支撑楼市的后续走势?我们认为政策层面给到的信号还远远不够。

一般来说,为了稳定楼市和经济增长。从短期到长期的政策出台有三步:

1、货币政策先行。

2020年,货币政策体现为LPR和MLF的利率下调。

2月17日,1年期中期借贷便利(MLF)中标利率下调10个基点,央行逆回购利率下调带动银行间市场资金成本下行。

2月20日,央行公布的1年期和5年期以上LPR分别较上一期下降10个和5个基点,这是此前连续两个月“按兵不动”后,1年期LPR报价再度下行;而5年期品种则是自LPR亮相以来第二次下调。

4月20日,央行再次下调LPR报价,其中1年期下降20个基点,5年期下降10个基点。

在疫情防控的特殊时期,利率下调主要作用在进一步强化逆周期调节信号,在短期内带动企业贷款利率进一步下行,支持实体经济,也体现为对居民端降息,减少居民债务负担。

但值得留意的是,两次LPR下调,都体现为非对称式下降(5年期利率下降幅度,小于1年期下降幅度),不断释放出政府对房地产调控不放松的信号。

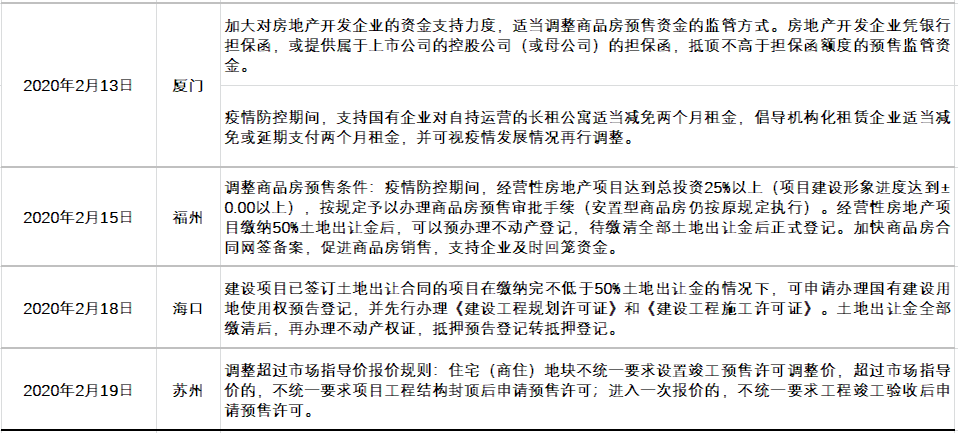

2、行政政策在中。

尽管2020年统计局和央行再次提到“坚持房子是用来住的、不是用来炒的定位,不将房地产作为短期刺激经济的手段”,但是我们观察到至少17个地方政府已经出台稳定房市的相关政策。

其中包括,加大对房地产开发企业的资金支持力度,调整商品房预售资金的监管方式,调整商品房预售条件,取消限价;加快商品房合同网签备案,促进商品房销售,支持企业及时回笼资金等等内容。

▼ 17个省市并颁布了利好房地产的若干措施

数据来源:各地政府官网,国泰君安证券研究

数据来源:各地政府官网,国泰君安证券研究3、非标放松殿后的渐进式宽松。

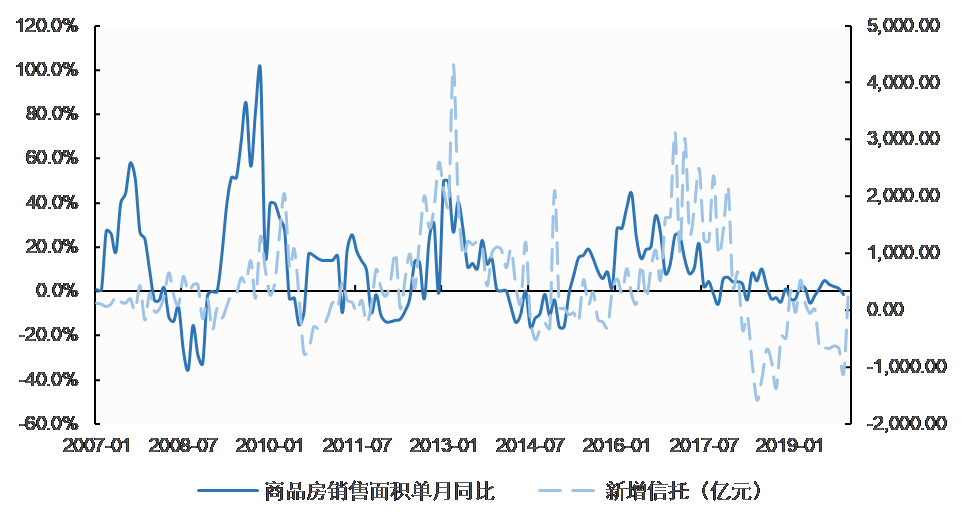

自2019年二季度以来,房地产信托监管开始陆续收紧,直到现在还未见到宽松迹象。

自2019年5月银保监会发下“23号文”,7月和8月,银保监会对部分房地产信托业务增速过快、体量较大信托公司进行约谈,继续保持房地产信托调控力度,并进行余额管控,即每日时点规模不得超过6月30日之前的房地产信托规模。

在监管压力之下,信托公司响应中央政策,“不将房地产作为短期刺激经济的手段”,落实银保监会对房地产信托业务监管明确要求,这直接使得投向房地产的信托资金规模快速“刹车”。

从短期来看,货币政策等仍处于防控、应对疫情的非常时期,仍将维持宽松。

不过,政策落脚点近期有所变化,从控疫情、保障金融市场稳定,向为修复实体经济提供中长期资金支持侧重。

下一步货币政策的重点是加大信贷投放力度,需要观察的是影子银行部分。一旦影子银行宽松,则不排除楼市重新出现上行周期。

▼楼市之所以会表现出调控的差异

在于土地端融资政策带来的信用派生通畅与否

数据来源:WIND,国泰君安证券研究

03

超预期政策

有待下半年持续观察

就种种信号来看,当前楼市情形和08年、14年楼市历史周期的底部基本呈现完整复刻,差别就在于政策态度上——

不以房地产作为短期刺激经济的工具,是决定楼市走势的核心因素。

就政治局会议和央行多次对“房住不炒”的表态,我们认为2020上半年政策超预期的概率很低。

展望二季度,楼市可能将呈现出部分不同的景象:

1、一季度价格确实有优惠促销,且力度为近两年之最,但预计4月以后会逐步减少,去化率恢复,“以价换量”暂告段落。

2、银行对房贷的支持力度将大幅度增加,规定范围内大幅度降低首付比例将更加常见。

3、二季度的全面爆发仍有可能。尽管在房企端还存在融资的逻辑缺陷,但短期由需求驱动的市场会带来牛市的影子。3月地产基本面数据有非常明显的反弹,且会持续到二季度,二季度数据会大超预期。

4、随着库存的逐步累积、开发商的优惠促销政策换来的销售集中释放结束,楼市在三季度将进行二次探底。

5、以目前的政策环境,破产房企将明显增加,龙头企业的收并购机会迎来好时机。

6、2020年中国房地产市场可能有两次大的机会,第一次是上半年基本面的超预期,机会体现在3月份;第二次是下半年待基本面下行后的政策超预期。

按照我们对经济周期的判断,货币政策T月,行政政策T+3月,非标政策T+8月。超预期的政策,有待下半年的持续观察。

以上内容节选自国泰君安证券已经发布的研究报告、、、及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。