小汇家有这么一个“宝藏基金经理”:管理多只不同风格的基金,任职期内都取得了较好的业绩回报,同时追求稳健的投资风格。这样的一个基金经理,你一定要认识他!

他就是杨瑨。

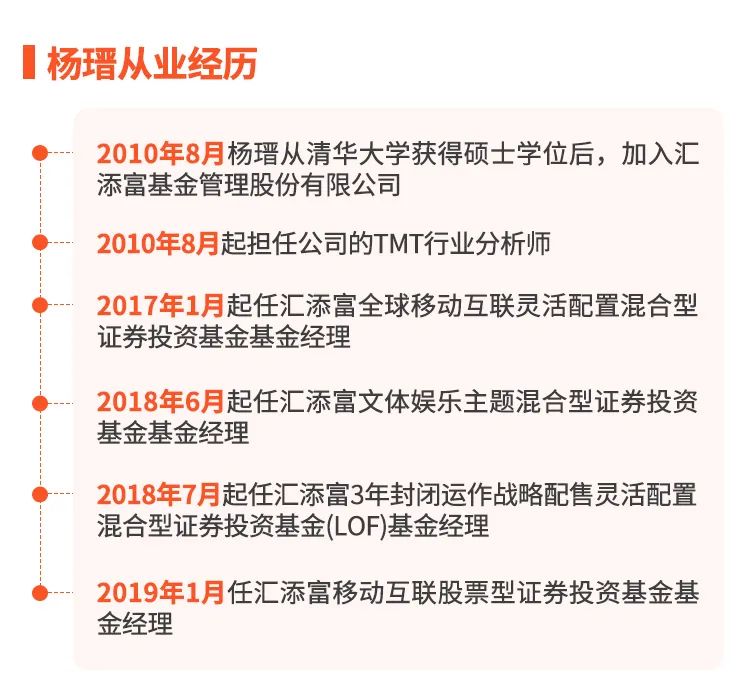

杨瑨从业时间接近10年,从2017年1月开始担任基金经理,管理基金的时间也已超过3年。作为85年出生的基金经理,杨瑨拥有一个他非常擅长的领域,在不断扩展他的能力圈,并且形成稳定的投资风格。

他的投资优势主要体现在两个方面:优秀的选股能力,以及非常注重均衡的投资风格。

1

任职期间回报亮眼

为什么小汇要重磅推出这个基金经理?业绩亮眼,能帮投资者赚钱是小汇介绍基金经理的第一条件。

让我们看下他管理的其中2只基金的任职回报和同期业绩基准。

数据来源:2020年一季报, 截至日期:2020/3/31

不难看出,杨瑨掌管的几只基金在投资范围、投资主题设计上具有一定差异,但都取得了不错的收益,且明显战胜了业绩比较基准。

杨瑨最早掌管的汇添富全球互联混合,是一只主要投资于全球IT资产的QDII基金,成立以来获得了75.10%的收益(同期业绩比较基准为29.39%)。2017年以来,海外互联网板块走势良好,汇添富全球互联混合依旧较业绩比较基准获得了超45%的超额收益。汇添富文体娱乐混合,成立以来较业绩比较基准有约60%左右的超额收益。

数据来源:2020年一季报, 截至日期:2020/3/31

2

注重投资均衡

对杨瑨的业绩进行长期跟踪后发现,他管理的基金除了业绩亮眼,明显战胜业绩比较基准外,还具有低波动,追求稳健收益的特点。

这与杨瑨的投资风格息息相关。他很少进行择时操作,更多地是通过组合构建的方式来控制回撤风险,非常注重组合内的均衡性。“控制回撤最好的办法还是那句最朴素的话,就是不要把鸡蛋放在一个篮子里”,杨瑨说。

对于“均衡”,他有自己的独特理解。“均衡不在于你买很多股票,或者买很多行业。而在于你的组合里需要设置不同的中长期趋势好的投资脉络,而这些脉络之间尽可能不相关。”这样设置的好处是,即使有一条投资逻辑发生风险,其它90%的投资逻辑也依然不受影响,对于基金整体业绩的影响也就变得可控。

到底如何理解这种均衡?我们依然以汇添富文体娱乐基金为例。在杨瑨看来,这只基金主要是“以精神需求与娱乐需求相关的可选消费和现代服务业为主要投资脉络”的基金。在这一个主要脉络之下,他凭着自己对“精神需求与娱乐需求”的独特理解,搭建了许多不同的投资脉络,使得基金的持仓与中证文体指数有了较明显的差异,基金的组合也就显得更加均衡。

3

最看重管理层能力

杨瑨的优秀业绩,主要来自他强大的选股能力。比起追逐热点,他更愿意分享企业中长期较为确定的成长红利。他会经过研究分析,选择那些他比较确信该企业3-5年维度(甚至5-10年)仍有较大成长空间(经典成长股)的个股。

但他极少重仓某只个股。杨瑨承认,自己对重仓股的标准比较“苛刻”,他会根据商业模式、治理架构、成长空间、确定性、估值等维度赋予重仓股权重,所以较少“重拳出击”。

他的重仓股指标到底有多“苛刻”?他把自己的选股理念归纳成一个“木桶理论”,当一个企业在某个指标上出现明显短板时,这个企业的成长性可能就会受到限制。

在这个理论里,对于企业自身的内部指标就有两个:企业治理和管理层,以及自上到下的执行力。杨瑨在这两个指标上花费了大量时间。他介绍,自己有80%的精力要放到研究公司的治理架构和管理层上面去。

此外,公司的行业特征和商业模式也是杨瑨重视的指标。有些商业模式先天就更具有优势。而行业地位与竞争优势,也就是企业的“护城河”,往往是前三个指标不断发展变化后形成的结果,把“护城河”建立的足够深之后,企业将在竞争中占据更加有利的地位。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。