【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:券商研究佣金榜揭晓:武超则率队杀进前三,海通国君换位,天风收入大降跌出前十

来源:资事堂

作者 刘华

随着基金2019年年报披露落下帷幕,券商分仓佣金收入也跟着浮出水面。

据Wind数据,2019年券商合计实现公募分仓佣金收入76.8亿元,较2018年的71.62亿元增加逾5亿元。

虽然“蛋糕”尺寸变化不是很大,但分食蛋糕的券商们,“胃口”却发生了较大变化。

具体来说,中信证券去年分仓佣金收入近5.2亿元,较2018年增加1.17亿元;排名第二的长江证券去年分仓收入却减少约500万元,中信证券“老大”地位进一步稳固。

去年是武超则掌管中信建投研究所的第一个完整年,在武超则大力招兵买马的同时,中信建投分仓收入也是大幅增加,目前其分仓收入排名仅次于中信和长江,位列行业第三。

与中信建投对应的是,天风证券去年不但收入同比大降近22%,排名更是下滑7个位次,现已跌至行业第15。

除此以外,海通、国君两家沪上研究巨头排名大换位;除国盛外,中航、华西、国元等几家名不见经传的小券商也脱颖而出,成为“黑马”。

在卖方研究正处在转型的十字路口时,各家券商研究所分别采用了什么样的打法,买方机构又给了他们什么样的评价?一起来看看。

券商分仓排名“大洗牌”

截至4月30日,135家公募机构旗下基金的2019年年报已陆续披露完毕。据Wind统计,去年券商合计实现分仓佣金收入76.8亿元,较2018年的71.62亿元小幅增加。

其中,排名前70位的券商合计实现分仓收入75亿元,占总分仓席位收入的97.66%;排名前20位的券商合计实现分仓收入55.75亿元,占总分仓席位收入的72.6%;行业头部效应依旧明显。

▼ 附图:2019年券商分仓收入前20名(文末附前70名全图)

虽然头部20家券商整体还是“老面孔”,但仔细观察不难发现,他们在行业里的排名已发生了较大变化。

具体来说,丢失“老大”宝座一年半的中信证券,在去年年中重新夺回第一后,现在地位进一步稳固。

2019年,中信实现分仓收入5.18亿元,较2018年增加1.17亿元,同比增幅29.28%;而紧跟其后的长江证券,分仓收入却同比下降了1.2%,两者之间的差距已接近1.2亿元,中信“老大”地位进一步稳固。

再往后看,中信建投在2019年年中挤到行业第四后,下半年继续发力,将广发证券从第三的位置上拉下来。

和中信建投对应的是天风证券,前者由武超则率队,后者则由赵晓光掌管,两人都是目前科技研究领域的领军人物,且两家研究所对人才都是求贤若渴。

但去年天风分仓收入同比大降近22%,导致其行业排名也大幅下滑7个位次,目前已跌出行业前十,位列第15名。

海通和国君是沪上两家研究实力较强的老牌券商,2019年,国君排名大幅提升4个名次,现位列第7;而海通则下降4个名次,目前位列行业第9。

除中信建投和国泰君安外,前20名券商中,国盛证券“进步”最大。去年国盛实现2亿元分仓收入,同比大增逾两倍,对应行业排名提升15位,现已超过银河、安信、国信等老牌研究所。

武超则率队“杀进”前三

2018年10月8日,1986年出生年仅32岁的武超则被正式任命为中信建投证券研究发展部行政负责人,自此,中信建投研究所进入了“武超则时代”。

据当时媒体报道,武超则上任后,便在研究所内部大力推进新激励机制,彼时她表示将引入8-10名行业内有较大影响力的分析师、优秀销售,且在三年内,带领研究所进入行业前五。

2019年,是武超则全面管理中信建投研究所的第一个完整年度。

去年12月6日,东方证券研究所原房地产行业首席分析师竺劲正式入职中信建投证券,担任房地产行业首席分析师兼地产金融组组长,成为该研究所年内招募的第六位“明星”首席分析师。

此前,中信建投证券首席经济学家张岸元,机械兼建材首席分析师、高端制造组组长吕娟,传媒互联网首席分析师杨艾莉,交通运输首席分析师韩军等业内知名分析师以及多名首席核心助理已经相继入职。

武超则在去年年底接受媒体采访时表示,“引入知名分析师和优秀销售的KPI已经完成”。

实际上,从公募分仓收入和行业排名看,武超则上任时给自己定下的第二个KPI,也已提前完成。

2019年,中信建投实现分仓佣金收入3.48亿元,较2018年增长42.51%,在行业前十中“进步”最大。

在此之前,2019年年中时,中信建投半年的分仓收入就已排在行业第四,武超则完成第二个KPI,用时不到一年。

接下来,中信建投研究所在这位80后女所长带领下,将面对“实力对手”中信、长江,她未来会怎么做,值得期待!

海通国君排名“大换位”

国泰君安和海通证券是沪上两家老牌券商,且两家公司旗(金麒麟分析师)下研究所的综合研究实力均位居行业前列。

此前几年,从公募分仓收入角度,海通证券总是压过国君一头;国君在近两年,分仓收入排名更是一度滑出行业前十。

但这种局面在2019年改变了。

具体来说,去年国君实现分仓收入3.13亿元,同比增长23.62%;而海通分仓收入同比仅增长11.06%,为3亿元;最终海通以微弱劣势屈居国君之后。

事实上,目前这种局面的发生,在去年就已埋下种子,且露出了一些迹象。

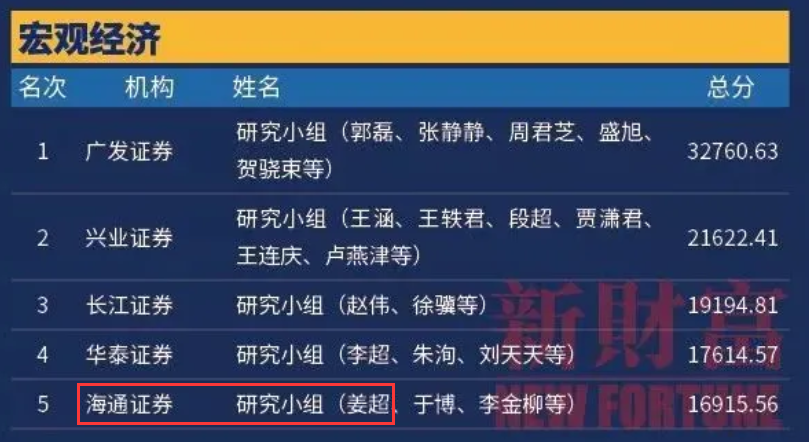

2019年12月25日,第十七届新财富最佳分析师评选结果出炉,作为海通证券的“金字招牌”,海通首席经济学家、研究所副所长姜超(金麒麟分析师)仅获得宏观经济领域“提名”。

买方机构对这位颇具行业影响力的首席经济学家在2019年的表现,显然表达出了一定的“失望”。

另一边,国泰君安在2019年启动了新的三年战略规划,并将“企业机构客户服务体系”定位为公司又一全球化战略布局,同时发布了“道合”品牌。

彼时国泰君安董事长杨德红在“道合”品牌全球发布会上表示,“道合”是公司在企业机构业务方面全球布局的新赛道,未来将从客户需求出发,将其打造成全球客户聚合价值的新平台。

国泰君安在机构业务上的付出,现已开始见到回报。

多家“黑马”券商显露头角

在头部20家券商中,虽然大部分排名都发生了一些变化,但整体上变动都限定在几个位次之内。

在2019年最新排名中,除了中信建投进步较大外,还有一家券商特别值得一提,那就是国盛证券。

去年国盛实现分仓收入2亿元,较2018年增加1.34亿,增幅逾两倍;目前席位占比位列行业第16位,排名进步15位。

实际上,国盛真正实现“从0到1”的跨越是在2018年,2017年国盛分仓收入仅有203.92万元,位列行业第104位。

可以说,国盛证券研究所是这两年行业里,跑出来的最亮眼的一匹黑马。

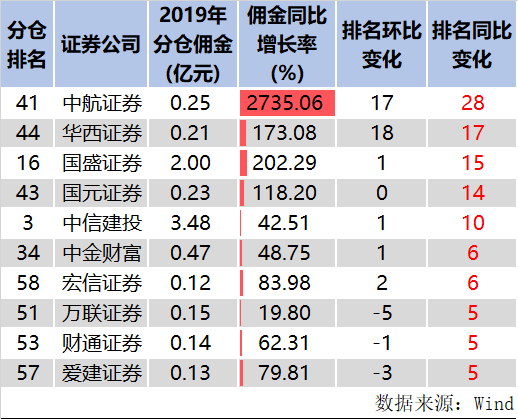

▼ 附图:去年分仓收入排名进步较大的券商

用分仓收入排名变化看,去年还有几家券商进步更大,分别为中航证券、华西证券、国元证券等。

其中中航证券去年实现分仓收入0.25亿元,较2018年时的不足100万元,同比大增逾27倍;换句话说,该研究所在去年也已实现了“从0到1”的突破,是一匹很值得观察的黑马。

华西证券和国元证券去年分仓收入也均实现了翻倍增长,佣金席位占比排名在大幅提升后,目前也均已进入行业前50。

“天风们”的考验巨大

有“黑马”脱颖而出,自然也就有“马失前蹄”。

2019年,这匹“失蹄”摔的最重的券商就是天风证券。去年公司实现分仓收入2.07亿元,较2018年减少5800万元,降幅近22%;其排名也因此大幅下滑7位,现位列行业第15。

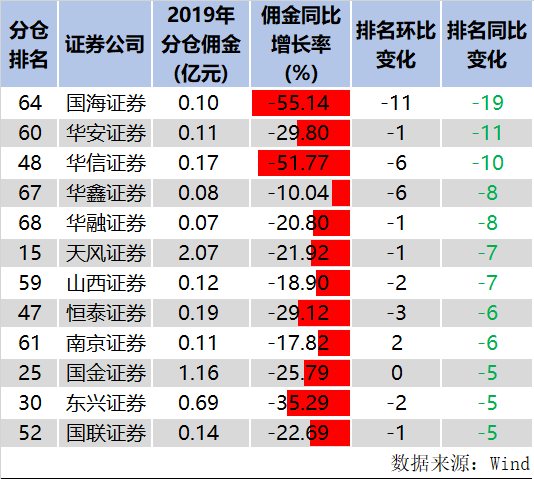

值得一提的是,去年天风收购恒泰证券股权一度是行业里的大事之一,从下图可以看到,恒泰证券去年分仓收入表现也不佳。

具体来讲,恒泰证券2019年实现分仓收入约1900万元,较2018年减少800万元,降幅逾29%;其行业排名也由第41位滑至第47位。

除了天风和恒泰外,一些前几年表现相对稳定的中型券商研究所,在2019年行业整体表现较好的情况下,在竞争中反而丢掉了原有的“地盘”。

比如,国海证券、华信证券去年分仓收入均下滑超50%,行业排名也下降逾10个位次;山西证券、南京证券等目前排名已退居至行业60名左右。

▼ 附图:去年分仓收入排名退步较大的券商

今年4月1日,监管层取消证券公司外资股比限制,到目前为止,已有7家外资控股券商“就位”,“狼”已来了。

与此同时,前几天创业板注册制落地,新三板精选层首批企业上报受理,这些资本市场的改革正快马加鞭式推进,而这些又对券商,特别是券商分析师们提出了更高的要求。

行业运行规则已发生巨变,行业竞争格局愈发激烈,如何面对、转型、求生、发展,已成为摆在证券公司研究所面前的头等大事,可以预见,在这场“大变局”中,行业的格局还将不断被改写。

▼ 附图:2019年券商分仓收入前70名

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。