【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

两年疯涨642%,曾经的“冠军基金”现在怎么样了?

文 / 巴九灵(微信公众号:吴晓波频道)

小白投资就怕踩坑,今天小巴就和大家聊一个经典案例。

这是《7天小白理财特训营》的一位老学员,她在不甚了解的情况下,于2015年12月一次性买入两只基金,结果一再亏损。

同学买入的两只基金

持有4年多,第一只基金亏损34.38%,第二只基金亏损26%。两只基金都是这位同学基于有限的认知自己选的,但是亏损的原因并不相同。

征得本人同意后,小巴分析了她的踩坑经验并整理成文,希望同学们引以为鉴。

第一只基金亏损原因:“冠军基金”魔咒

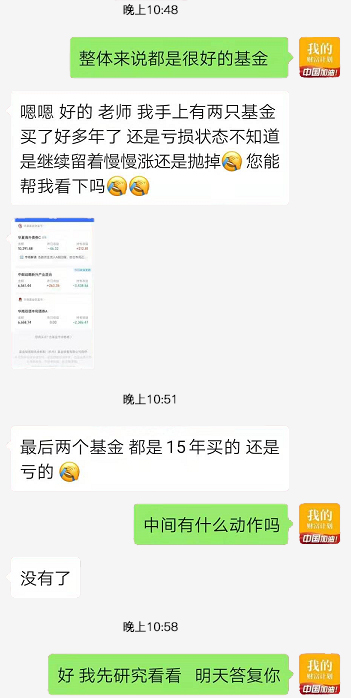

第一只基金叫做“中邮战略新兴产业混合”,它的历年涨跌信息如下:

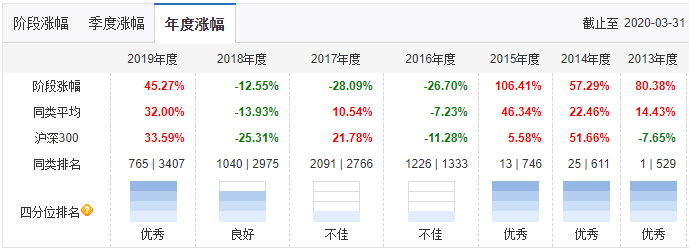

可以看出,这只基金在2013年—2015年期间涨幅惊人,基金净值从1.03元最高涨到了7.65元。这意味着你如果在2013年用1万元买入该基金,持有至2015年收益最高将达到6.65万元,总收益率高达642%。

基金净值走势

基金净值走势这是一只非常典型的“冠军基金”。关于这类涨幅特别高的“冠军基金”,特训营周勇老师讲到过一个“冠军魔咒”:

“冠军基金”魔咒

前一个年度业绩排名靠前的基金,下一年往往业绩表现平平。

事实证明也是如此,同学在2015年12月买入这只基金后,就发现基金业绩从2016年开始急转直下:

2016年之后,基金持续下跌

“冠军基金”表现突然就不行了,这是为什么呢?周老师在课程中也总结了原因:

对于A股市场来说,普涨行情的大牛市非常短暂,市场的常态是结构性板块轮动行情。

这造成市场的风格转换复杂多变,今年赚钱的方法到明年往往就不好使了。

也许有同学想问:为什么基金经理不能紧跟市场风格调仓换股,从而实现长期的超高收益呢?

这里有两方面的原因:

一是基金规模大,不灵活,腾挪不易。调整重仓股一旦时机选得不合适,会在新的板块起来时因持仓太少而导致业绩不佳;

二是对风格轮动的判断容易出错。一般来说主动管理型基金都有自己固定的投资策略,如果跟随市场频繁调整风格,反而容易踏错节奏,造成基金业绩年年差的结果。

如果说盲目相信冠军基金是她犯下的第一个错,那一次性买入便是另一个更严重的错误。

这只基金虽然后续走势持续下跌,但如果同学选中的是分批定投,而非一次性买入,那么从2015年12月定投至今,她的收益率为13.52%,也不至于到亏损30%左右的地步。

2016—2020年,基金走出了“微笑曲线”

第二只基金:疏于打理,踩雷了都不知道

第二只基金是一只债券基金,债券基金的特性是收益稳定,安全性较高。但我们发现这只债券基金的近3年收益为-40.77%。

点击放大

点击放大也就是说如果2017年你买入1万元,今年5月只剩下6000元不到。

为什么债券基金会出现如此大的亏损?我们查看该基金的净值走势会发现,基金净值有两次断崖式下跌,分别发生在2018年的5月和今年4月。

华商双债丰利债券A累计净值走势

基金净值的断崖式下跌,代表着基金的实质亏损,这两次亏损背后,都和该基金持有的债券违约有关。

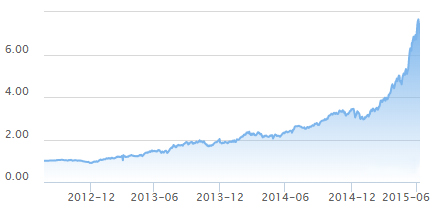

2018年一季度该基金持仓情况

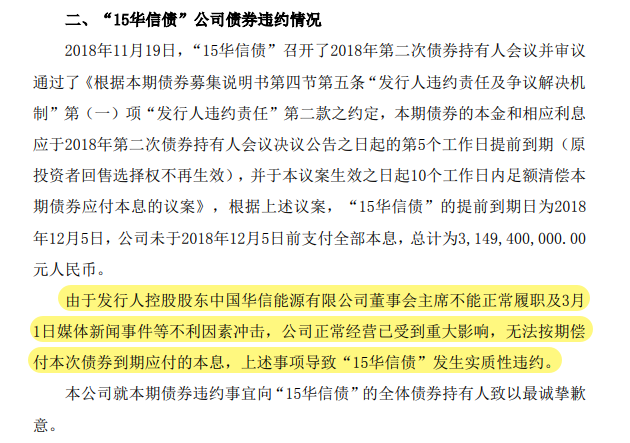

2018年3月1日,该基金重仓的“15华信债”爆发违约事件:

“15华信债”违约公告

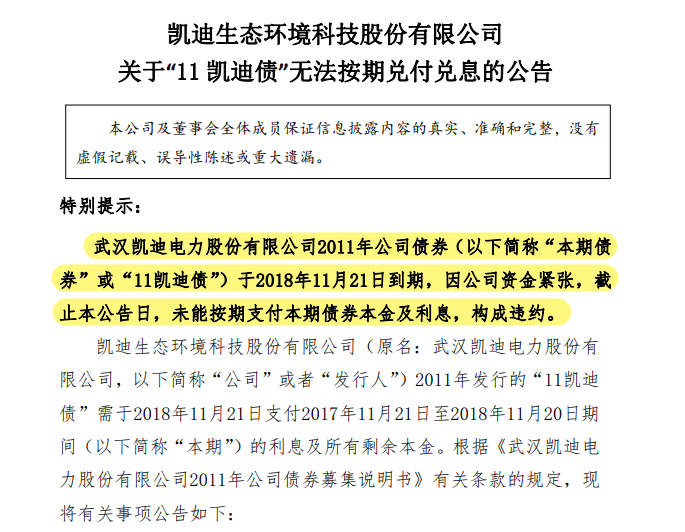

2018年5月17日,另一只“11凯迪MTN1”债券又爆发违约:

“11凯迪MTN1”违约公告

而且这还没有结束,2020年的4月,公司最新持有的“15海航债”也爆发了违约事件,基金亏损一再扩大。

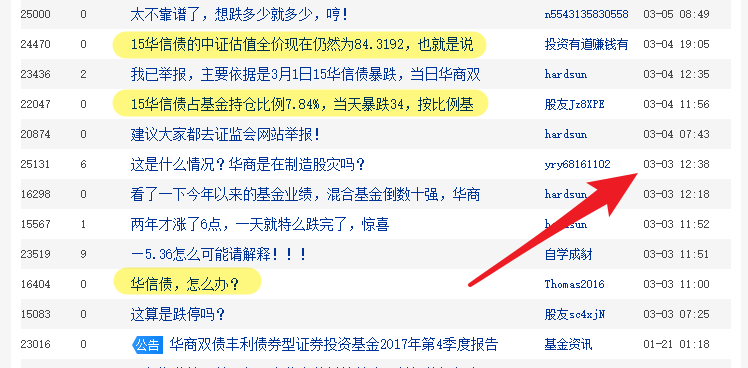

但在该基金的公告以及相关论坛中,这些信息早在第一次违约爆发时就有了,投资者完全有足够的时间撤出资金。

倘若同学在持有基金的时候定期观察基金动态,也不至于亏损如此之多,一直亏损到现在。

除了疏于打理这个原因,同学在基金选择上的不谨慎也值得注意。

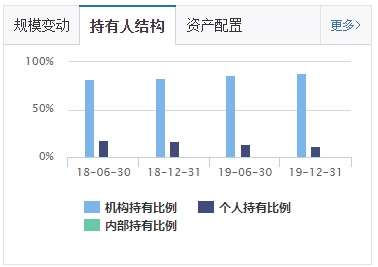

债券基金投资要关注持有人结构,不宜选择机构持有占比过大的债券基金。

该基金的机构持有比例高达80%

机构投资者占比过高,发生“大额赎回”的可能性也会加大。“大额赎回”如果与债券违约、债券市场行情不好等背景撞在一起,就可能造成较大的亏损。

通过该同学的惨痛经历,我们得到三个教训:

1、不懂不投:不要盲目投资自己不懂的投资品,哪怕它的收益看起来非常诱人;

2、分批定投:无论你想象中的未来如何美好,也要给将来留一口余粮,避免抄底抄在山顶上;

3、定期关注:定投基金虽然不用过度关注,但不代表不关注,至少半年看一次是必须的;

对于小白投资者来说,基金选得不合适问题就很大。尤其是在自身了解有限的情况下,你甚至很难及时发现问题、挽回损失。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。