【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

本刊特约 | 张景舒

新冠疫情的肆虐下,医药股的走势成了颓市中的一道风景线。许多投资者意识到了医药科技的重要性,而美国的很多专业投资者则动用他们的知识背景对疫苗相关类医药股进行押注。相较而言,中国的医药行业还很年轻,有很长的路要走,也充满了机会。

本文将聚焦原研药领域,通过将恒瑞医药、丽珠集团、复星医药等中国医药龙头股与默沙东、辉瑞、强生等海外巨头对比探讨,来阐述医药股的投资逻辑和投资机会。

海外巨头新药研发成本

高于部分A股医药股市值

在分析医药行业公司之前,首先要明白其营收的基本组成成分及核心竞争力,是其中的一系列药物。

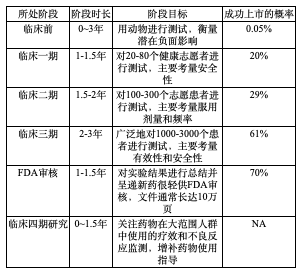

从初始发现到药物上市,通常有一个长达10-12年的周期。一支新药的研发,平均成本高达9亿美元(63亿人民币)。这其中主要的成本是临床三期。临床三期的成本平均占总成本的60%。如果加上临床前的研究成本,总成本高达15亿美元(105亿人民币)。对于每年能产生8-13支新药的大公司来说,由于市场营销驱动的地理位置扩张和临床四期所需的持续跟踪费用,一支药物从诞生到寿终正寝的平均成本为55亿美元(385亿人民币)。(见表1)

表1:新药从研发到上市的阶段时长、阶段目标和成功上市的概率(数据来源:美国全国经济研究所)

通过比照这些成本与A股的一些上市公司的市值,可以获得一些直观的感受:截至2020年5月15日收盘,恒瑞医药市值4223亿,复星医药市值863亿,丽珠医药市值395亿,华东医药市值370亿。

由于新药研发费用高昂,因此受到专利保护。专利的时长一般为20年,但新药在市场上享受“垄断”的时间远没有那么长。由于担心被竞争对手复制,一支新药一般刚被发现,就申请了专利。因此新药享受专利保护的时间一般在8-10年之间。一旦过了专利保护期,3-5支仿制药通常已虎视眈眈地准备攫取市场份额。药品制造的成本通常占市价的20%,而仿制药不需要经过漫长的研发和审批阶段,所以定价很低。

美国全国经济研究所的研究表明,随着专利保护到期,原研药价格下降在40-50%之间;随着大量仿制药涌入市场,销售营收总量会因为需求的激增(价格下降,需求增加)而增加45-55%之间。礼来医药的著名药物氟西汀专利保护到期后,在两个季度之内,营收从5.75亿美元/季度下跌到了9600万美元/季度。所以,如果一个投资者买入的原研药企高度依赖某一种即将专利保护到期的药物,那么它需要做好专利到期之后营收骤降的准备。

美国医药巨头的三大护城河:

专利保护、规模经济、强大的营销网络

在本文中,我们选取默沙东、辉瑞和强生三家美国医药领域的巨头进行研究。截至2020年5月15日收盘,默沙东的市值为2000亿美元(约14000亿人民币),辉瑞的市值为2100亿美元(约14700亿人民币),强生的市值为3963亿美元(约28000亿人民币)。因此,从市值上来看,比起美国的医药巨头,前文提到的中国医药企业市值确实还有很大的上升空间。即便是恒瑞医药,在这些医药巨头面前,也仅是个孩童。

从药企护城河来看,原研药企的护城河通常来自三个不同的方向,即专利保护、规模经济和强大的营销网络。首先,通过FDA审核的原研药拥有8-10年的近垄断权,其定价能力很强。只要其受众面相对较广,市场相对较大,在生命周期中通常能产生高于资本成本的资本回报率。源源不断的现金流让这些企业能够不断将其投给科技研发团队,继续研发下一代药物。研发团队对于原研药企来说具有关键性作用,而一家大药企的研发团队人数轻易可以破万。

举例来说,截至2019年年底,默沙东共有71000名员工,其中15600名为研发人员,占到总员工数量的22%。这些大药企的产品组合中通常有不少营收超过十亿美元/年的药物。这些药物分处不同的医药细分领域,针对不同的患病人群,互相平衡,形成了一个稳健的投资组合,保证药企自由现金流的稳定性。

例如,这几家企业都有相当规模的疫苗板块。疫苗板块因为制造工艺复杂,扩大生产前期投入成本巨大,售价较低,受FDA和EMA(欧洲药品管理局)的管控更加全面而复杂,因此进入壁垒更高,竞争也相对缓和。在新冠病毒肆虐的当下,具有研发出新冠病毒潜力的药企,无疑更加受到资本的追捧。

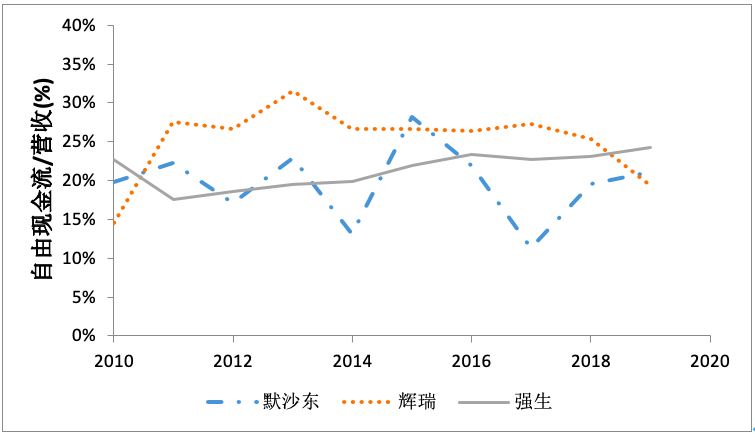

图1 默沙东、辉瑞、强生公司自由现金流产生能力(自由现金流产生能力=自由现金流/营收。数据来源:各公司2010-2019年年报)

这些公司强大的销售网络让它们成为没有销售网络的小药企极好的合作伙伴。同时,通过收购一些具有很大市场想象空间的小生物医药公司,这些巨头们能利用既有的强大销售网络实现可观的营收协同。这类销售网络很难被短期复制,因此也是巨头们强大的护城河之一。

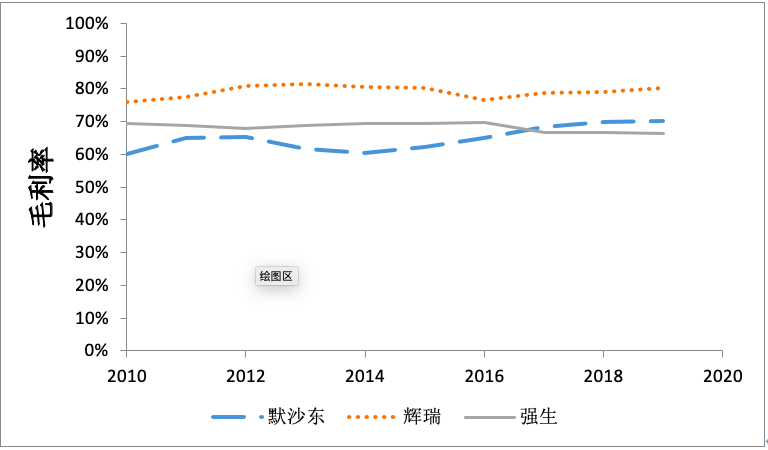

而从财务角度来看,上文提到,医药行业的制造成本并不高,通常只占营收的20%-30%,因此这些医药公司的毛利率都非常高。默沙东、辉瑞和强生2010年以来的毛利率均维持在60%以上,其中辉瑞维持在70%~80%区间。

图2 默沙东,辉瑞,和强生的毛利率(数据来源:晨星)

另外,尽管毛利很高,但原研药的开发需要大量经费,因此科技研发费用在营收占比中通常达到15%-25%。除此之外,药品的市场营销费用高昂。对于一家医药企业来说,销售,综合开销和行政管理成本可以占到营收的20%-30%之间。我们上文也提及,强大而庞大的销售网络,也是巨头们的护城河之一。当扣除这些成本后,医药巨头们的经营利润率通常徘徊在20%-30%之间。当然,这样的经营利润率,已足以羡煞大多数其他行业了。

图3 默沙东、辉瑞和强生的三项成本及科技研发成本占营业额的百分比(数据来源:晨星)

但需注意,尽管这三家海外巨头的主要收入来自于原研药,但它们的营收组成也包含了其他板块。譬如辉瑞制药20%的营收来自于已经专利过期了的Upjohn,这里头包含了大名鼎鼎的伟哥和降血脂药立普妥。强生的医药器械和消费者产品之和占了半壁江山。

投资医药企业需要注意监管风险

老龄化催高中国医药龙头股估值

无论是中国的医药企业,还是美国的医药企业,它们的产品都涉及到人的生死存亡。因此对于这些药企的监管力度,也远远高于其他行业。政府的监管,常对药企的盈利能力造成损伤。譬如2010年通过的患者保护与平价医疗法案(Affordable Care Act)将辖定的医疗补助折扣从15.1%增加到了23.1%,同时要求医药制造企业缴纳不可抵扣的医保改革年费。这些完全外生于资本市场的社会责任都对医药企业造成了盈利负担。

一种具有未被及时察觉的潜在风险的药物上市,可能会给药企带来长期的诉讼负担。例如,默沙东的一款治疗骨关节炎,急性疼痛和痛经的药物罗非昔布在1999年5月20日获批上市,但在四期监控过程中发现长期且高剂量用药有增加心脏病的风险,默克公司于2004年9月30日开始从市场撤回此药。默沙东因此面临诉讼,过去十六年中赔偿金额高达50亿美元。然而时至今日,依然有一些残余的诉讼人不屈不挠地起诉默沙东,这些个体可能让默沙东承担额外的法律赔偿。

尽管大药企比起小生物医药企业对单个药品的依赖程度更低,某些“重磅炸弹药”依然可能对企业的盈利造成举足轻重的影响。沛尔13是辉瑞开发的一款13价肺炎球菌结合型疫苗。据其2019年年报,美国营收32亿美元,国际营收26.4亿美元,共计58.4亿美元,占辉瑞当年总营收的11.3%。默沙东正在研发一款15价肺炎球菌结合型疫苗,覆盖范围比辉瑞多2价,且售价可能更低。这类威胁都应在投资者估值建模中以情景分析的方式予以考量。药品研发过程本身亦是风险重重,默沙东就在心血管疾病药物的研发过程中屡次受挫(相关药物为Anacetrapib、Tredaptive、 Rolofylline和TRA),而健康相关的风险也终结了原本被认为前景颇佳的骨质疏松药物Odanacatib的研发。

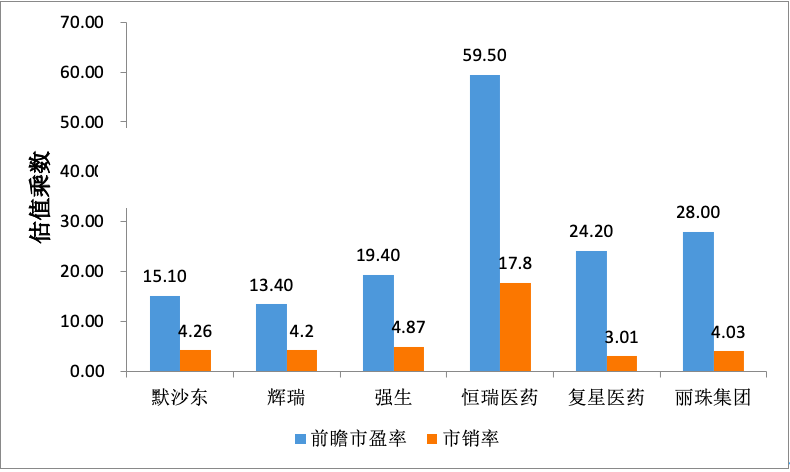

最后,如果我们比照中国的一些市值较大的药企和美国的几个巨头,不难发现,中国药企的估值水平相对较高。我们很难说这样的估值是不合理的。中国医药企业更高的估值,其实意味着市场对于中国药企发展速度和前景有着更加乐观的态度。我们也很难想象一个踏入老龄化的中国,叠加庞大的本土市场,不会孕育出比美国巨头市值更大的企业。但另一方面,我们也应从护城河,风险,和具体药物受众群体和专利保护期限等微观层面对每一家药企进行自下而上的分析,毕竟中国的药企总体而言在经营稳定性,药物种类,和国际渗透上,比起美国医药领域的巨头,仍有更大的不确定性。

图4 美国和中国医药领域的“排头兵”的估值乘数比照。(数据来源:Capital IQ)

(文中涉及个股仅做举例,不做买入或卖出推荐)

- 证券市场红周刊 原创-

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。