【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

“周期之轮”再度转向宽松,三千一百个日夜之后,沪金终于王者归来创下新高!

站在当下这个时点,很多投资人可能开始纠结,沪金前面是无底深渊还是星辰大海?我们应该落袋为安还是继续持仓待涨?我们也许永远都不知道将来会去哪里,但是最好搞清楚现在正在哪里。

在投资中,我们应当根据自己对主要周期的分析,判断当前所在位置及未来趋势,并根据我们资金的特点及风险偏好,决定我们对投资组合的风险定位——是更多地承受买入而出错的风险,还是更多地承受不买而错过的风险,或者在二者之间保持平衡。所以在黄金投资中,周期的定位也是极其重要的,毕竟风口站对了,猪起飞的概率都会大一点。

本轮黄金投资周期的开场

本轮上涨的开场大多数人都认为,事件是一个接一个地按照固定不变的顺序发生的:先是一波上涨阶段,后面跟着一波下跌阶段,后面又是一波新的上涨阶段。但是要完整理解周期,这还远远不够。正在周期存续期间发生的这些事件,不应该只被看作一个事件接着一个事件地发生,而应该被看作一个事件引发下一个事件,因果关系远远重于先后顺序。

——《周期》霍华德·马克思

那么我们将从哪里开始讨论本轮的黄金投资周期呢?

有人可能会说“庚子年,丁丑月,丙子日,忌开市”;有人可能会说“那是在很久很久以前,有一群人,在华尔街11号画了一个圈”。我们的开场就比较简单啦:

这一切都要从一只蝙蝠说起……

虽然新冠疫情的源头仍然没有结论,但其在全球攻城略地,当者披靡。全球经济的老大哥美国也在这一役中损失惨重。截至5月20日,美国新冠疫情累计确诊已经接近160万人,尽管每日新增病例不再继续攀升,但近一个月来仍在高位继续震荡。

图1:美国新冠疫情新增确诊人数

(2020.01.28-2020.05.20)

资料来源:腾讯新闻

为遏制新冠病毒传播,自3月起,美国各州陆续发布居家令,这对美国经济造成了巨大的冲击。迫于日益沉重的民生和经济压力,4月16日,白宫发布指导意见,建议各州分阶段放松居家令并重启经济,具体方案仍由各州州长决定。一面是社交政策疏离导致的经济大面积停摆,一面是新冠感染病例和死亡人数的激增,这基本上就是一道送命的选择题。

而美联储5月20日公布的4月会议纪要中提到:特别需要关注的一点是,新冠疫情可能会在今年晚些时候二次爆发的风险。在这种情况下,第二轮新冠疫情爆发及对社交活动和商业运作的又一轮严格限制被假定为在年底左右开始,进而导致明年实际GDP下降,失业率上升以及通胀再次面临下行压力。

新冠疫情除了在短期内严重影响经济活动外,还给美国中期经济活动带来了极大的不确定性和相当大的风险。新兴经济体可能会因病毒大流行而承受极大的压力,这种压力可能会蔓延到美国经济活动,继续压制美国经济的复苏。

更深层次的经济连锁反应

美联储会议纪要如此悲观,从实际数据上看,美国经济是否确实如此悲观呢?

作为经济的冷暖指示器,PMI在研究宏观经济中具有十分重要的地位,一方面是它是主要经济数据中最先发布的,及时性最强;另一方面是它内涵丰富,涉及生产、需求、库存、价格等方方面面,为系统分析经济状况提高数据基础。

50是PMI表征经济强弱的临界点,即荣枯线。当PMI高于50时,经济总体在扩张;当PMI低于50时,经济总体在收缩。PMI常被认为是国际通行的经济先行预警指标,尤其是制造业PMI。

图2:美国Markit制造业PMI

(2012.04-2020.04)

资料来源:wind,过往数据不代表未来表现 市场有风险 投资需谨慎

图3:美国Markit服务业PMI

(2013.10-2020.04)

资料来源:wind,过往数据不代表未来表现 市场有风险 投资需谨慎

美国制造业PMI已经连续两个月跌破荣枯线,服务业PMI已经连续三个月跌破荣枯线。

一般我们认为,当PMI<50,且比前值低时,经济有加速收缩的趋势,处于萧条阶段。由此观之,当前美国经济压力确实不小。

经济形势不佳,企业预期销售收入下滑,那么企业会很有动机采取措施来限制销售收入对盈利的影响程度,这些措施包括减少资本支出和裁员等。资本支出的减少明显会助长和加强经济收缩。而裁员造成的不利影响则更为深远。裁员或减少劳动力扩充,我们可以通过非农数据和初领失业金数据来进行观察。

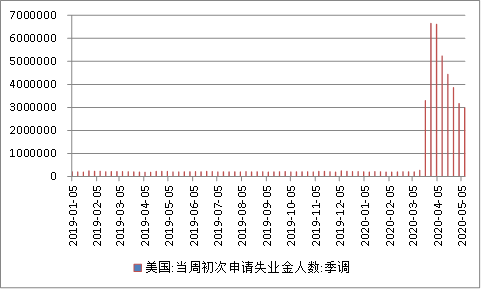

2020年4月美国新增非农人数为-2050万,已经远远低于次贷危机时期。在当周初次申请失业金人数数据方面,3月底以来,美国当周初次申请失业金人数居高不下。

图4:美国当周初领失业金人数

(2019.01.05-2020.05.09)

资料来源:wind,过往数据不代表未来表现 市场有风险 投资需谨慎

经济衰退和失业潮甚嚣尘上之际,消费者的消费信心又如何呢?密歇根大学消费者信心指数自2020年二月以来出现了月度三连跌,5月份消费者信心指数仅为67.7,为2014年以来的新低。

而美国GDP的75%是靠消费需求带动的,社交政策疏离对消费的压制,糟糕的就业前景预期,委顿的消费者信心指数,这些悲观因素的共同作用,或导致美国近期经济难现曙光。

图5:美国密歇根大学消费者信心指数

(2000.01-2020.05)

资料来源:wind,过往数据不代表未来表现 市场有风险 投资需谨慎

悲观的经济预期反过来又将阻碍消费者的购买意愿,阻碍投资人提供资本,阻碍公司建造工厂和扩充劳动力,甚至那些一切如常的人也会削减消费和投资支出,尽管他们并没有在疫情中真实地失去什么,但是由于内心的极度恐惧,他们照样会削减消费和投资。在这样的衰退周期中,一个事件引发了下一个事件,层层叠叠的事件将合力把美国经济拖入严重衰退的泥潭。

大放水周期下的资产配置

想必大家也听过一个段子:如果外星人入侵地球怎么办?美联储第一反应是,降息。

为了挽救岌岌可危的美国经济,当前美联储祭出了无限量QE,力度与决心都远超了08年金融危机。无限量QE的后果之一就是M2的骤增,我们在《第一期前海开源黄金资讯》中也与大家聊过,金价会伴随着流动性水平的持续增长而水涨船高。

在美国宏观经济如此悲观的情况,美联储通过无限量QE缓解流动性压力,并通过刺激性政策鼓励经济增长和就业以挽救美国当下严重的经济衰退,虽然明知道通过放水拯救经济是杯苦酒,美联储也只能含泪咽下了。

那么美联储会否在疫情结束之后,又迅速收回流动性呢?如霍华德·马克思说的“就像你参加派对,大家玩得正高兴的时候,没有人愿意扫大家的兴。讲经济首先要讲政治”。

图6:美国月度M2及M2环比

(2000.01-2020.05)

资料来源:wind,过往数据不代表未来表现 市场有风险 投资需谨慎

既然如我们上述的分析,美国经济的严重衰退在所难免,而美联储天生的使命就是挽美国的经济大厦于将倾,我们就有理由相信美联储将继续大规模放水挽救美国经济,并且无论企业复产复工还是消费恢复,都不是一个很短暂的过程,那么我们就需要对这个大放水周期进行适合的资产配置。如我们在《第一期前海开源黄金资讯》中的分析,黄金资产是美国经济衰退叠加大放水周期的较为优质的战略配置品种。

前海开源黄金ETF(159812.sz)于今日(5月29日)在深交所上市交易,黄金ETF作为严格跟踪沪金AU9999的投资品种,费率远低于其他黄金交易品种且能够严格跟踪黄金价格走势,是投资人进行黄金资产投资的良好工具。

当然,我们在此也需要提醒各位投资人,未来最终发生的那个结果,只是众多可能发生的结果中的一个。影响这个选择过程的因素,不仅有各种结果的不同优势,还有随机性。这将导致我们对投资成功的结果完全不在任何人的控制范围之内,这在一定程度上受制于随机性。

所以即使结果证明我们是对的,但并不是每一次都会这样,即使是技能纯熟的投资人,而且推理判断做的相当好,也未必每次都能被证明是对的。

最后以彼得.伯恩斯坦的一段话结束本文:

未来并不是我们能够提前知道的,但是明白这一点能够帮助我们知道错误是不可避免的、是很正常的。我们出错并不是因为发生那些可怕的悲剧,也不是因为推理上出现可怕的漏洞,甚至不是因为像在大多数情况下那样碰上坏运气。我们之所以会出错,是因为出错是行动的特权,而任何行动都取决于完全不可预知的未来。

(本文作者梁溥森 前海开源黄金ETF基金经理)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。