自1978年改革开放以后,中国的房地产业开始了高歌猛进的发展历程。而伴随着房地产业的发展壮大,地产基金开始蓬勃兴起。

地产基金是什么?它对房企融资起到了哪些作用?对于投资者又有何吸引力?它的发展现状及未来前景如何?权威解读地产基金的“前世今生”,帮助您看清其中蕴藏的机会。

地产基金即私募股权,常指专注于房地产领域的私募股权基金,是一种面向私有房地产资金进行并购或开发的投资模式。

要想了解我国地产基金行业的现状,就得先了解我国的房企融资现状。

01. 我国房企融资现状

▎ 目前金融机构对房企融资的要求

银行对放贷要求更严,只做满足“432”条件(四证、资本金比例30%、二级资质)的开发贷。一些国有性质银行基本上只看百强、地方性龙头企业,大部分银行目前已经停掉通道业务。

信托只对满足“432”条件的项目放款,而且只做真股项目,不做“明股实债”项目,“纯股+底层协议”项目不断收缩。地产私募受到极大限制,对于底层资产带借贷性质的资产及其收(受)益权产品均不予备案。

券商资管的地产资金池业务也走向终结,《关于规范金融机构资产管理业务的指导意见》要求券商不得开展或参与具有滚动发行、集合运作、期限错配、分离定价特征的资金池业务。

保险资金不允许投资住宅项目,倾向于商业地产、医疗养老类项目等。而且严格筛选合作机构,一般都要求是具有资产运营能力的央企。

▎ 我国房企的融资渠道

a. 房企融资渠道的类别

房地产行业已形成5大类、16小类、近50类细项的多元化融资渠道。其中,筹资活动包括境内间接融资、境内直接融资和海外融资3大类,共12小类融资渠道;经营活动包括供应链融资、销售回款2大类,共4小类融资渠道。

境内间接融资:

第一类是境内银行贷款,包括可以直接以项目名义贷款的房地产开发贷和并购贷,资金运用灵活的经营性物业贷款,中短期内补充流动资金的流动资金贷,以及政策性银行专项贷款,如棚改或旧改专项贷款、租赁房贷款等。

第二类是非标债权融资,和金融机构以专项合约形式进行的债权性融资,主要包括委托贷款、信托贷款、带回购条款的资产或受益权转让、融资租赁、小贷和财务公司贷款、债务重组。

境内直接融资:

包括三类标准化证券融资:

第一类是在境内股权市场进行的公开股权转让,主要包括IPO、增发、配股。

第二类是发行境内信用债,包括公司债、企业债和非金融企业债务融资工具。

第三类是发行境内资产支持证券,包括证监会主管的ABS和交易商协会主管的ABN,主要有应收应付款、按揭尾款、持有物业租金和增值额、以及物业费等四类底层资产。

也包括三类非标准融资:

第一类是股东直接对集团出资,包括大股东增资和引入战略投资者。

第二类是对项目引入股权投资者,合作开发、风险利润共担,包括引入少数权益股东、小股操盘和合伙人制度。

第三类是以个人借款、企业间拆借为形式的民间借贷。

海外融资:

第一类是以内保外贷、项目贷款为主的境外银行贷款。

第二类是发行海外债券,包括优先票据、可转换债、可交换债,以美元债为主,也有部分欧元、港元和新加坡元海外债。

第三类是海外股权市场上市和再融资,以及海外发行Reits、外资并购等其他海外融资方式。

供应链融资:

对工程接包方、物料供应商等上游供应商的商业信用融资。第一类是开具商业/银行承兑汇票,并给予贴息补偿;第二类是以应付工程款为主的各类应付款,工程款通常包括包干费补贴。

销售回款融资:

按照购房款资金来源区分,第一类是购房者自有资金;第二类是个人住房金融,包括商业银行个人住房贷款、公积金个人住房贷款,以及违规流入住房市场的消费贷。

b. 我国房企的主要融资渠道

在全国房地产项目开发资金来源中,占比最高的依次是销售回款、自筹资金、应付账款、国内贷款和其他资金。

对应的主要融资渠道包括:银行贷款、非标融资、国内证券市场融资、海外融资、应付款和预收款融资。

02. 我国地产基金现状

▎ 我国地产基金行业的发展现状呈现出以下特征:

首先,因“资管新规”的执行以及地产行业的调控升级,行业整体承压,地产基金的新增数量和募集规模延续上年的下降态势,但是仍然保有一定的规模与活力。

第二,与私募股权投资类似,地产基金行业的资金和基金亦呈现出向头部机构集中的趋势,行业监管和管理人运作的规范性进一步增强。

第三,在地产基金行业内部,住宅融资类基金收缩,针对持有型不动产的资产、权益交易的不动产基金进一步受到机构投资人的重视。

与此同时,优质基金管理人更加注重资管能力的打造,通过自建团队或与专业资管机构合作,提升资产运营和管理能力,拥有主动管理能力和价值创造能力的基金管理人凸显。

第四,政策层面,房地产融资环境持续收紧,对信托融资方式的限制、总量控制和“去通道”等规定对地产基金的发展起到了一定的抑制作用。

第五,从市场活跃度来看,外资地产基金在商业地产大宗交易领域动作频繁,主要集中在一线城市核心地段的成熟物业,内资地产基金处于调整期,整体活跃度相对较低。

总体来看,近年来基金业协会存续的私募基金管理人数量呈上升趋势,基金管理规模也呈现逐年上涨趋势,存续的备案基金数量逐年上涨。基金管理人平均管理的基金规模和数量逐年上升,单只基金平均管理规模变化不大。

根据基金业协会数据统计,截至2019年末,存续登记私募基金管理人为24471家,存续备案私募基金81739只,管理基金规模13.74万亿元。

中国地产基金发端于2010年,走过了近十年的发展历程。统计显示,截至2019年12月底,中国人民币地产基金市场已有2752支基金实体,由755家管理人发行管理,管理资金规模接近一万七千亿人民币,保持了一定规模的增长。

根据基金业协会数据统计,2019年全年共新增283支已备案地产基金,承诺募集总规模为2000亿元人民币左右。地产基金在2017年首次出现募集规模和基金数量的下降,2018年大幅萎缩,2019年延续这一趋势,新增基金的数量和规模均有较大幅度下降。

2019年,地产行业和金融行业在政策和市场层面进一步承压,尤其是针对信托、境内外发债等出台了一系列限制性政策,加之行业本身处于调整期,地产基金出现了行业性的整体下滑和萎缩。

从2019年新增地产基金的类型来看,城镇化和基础设施基金数量最多,占比约为44%,其次为住宅和商业,占比分别约为38%和16%。

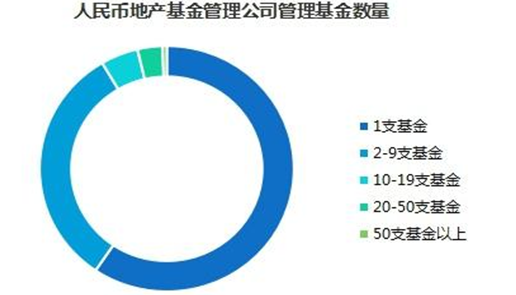

从基金管理人格局来看,2752支已备案基金实体共由755家管理人发行管理。其中,发行规模超过50支基金的管理人为4家;发行规模在20-50支基金的管理人为24家;发行规模10-19支基金的管理人为36家;发行规模2-9支基金的管理人为242家;发行规模为1支的基金管理人为449家。

整体来说,私募基金和地产基金行业均呈现出向头部机构集中的趋势,这一特征是与2019年资金面趋紧、行业监管趋严、地产行业政策收紧等相适应的。

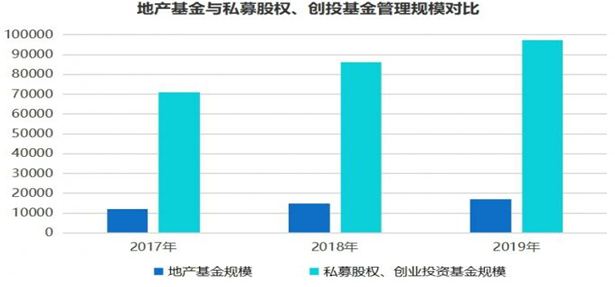

基金管理人登记方面,由于自2017年9月以来,其他类型的私募基金管理人登记已趋于停滞,当前的地产基金管理人和产品归于股权投资基金类别之下进行登记和备案。从基金管理规模来看,地产基金约占私募股权、创投基金管理规模的17%左右。

▎ 2019年房地产投融资情况及融资政策变化:

从房地产开发投资情况来看,近20年来,房地产开发投资金额一直呈上涨趋势,1999年为4000亿左右,2003年突破1万亿,2016年超过10万亿,到2019年逾13万亿。2019年,全国房地产开发投资约为13.22亿元,其中住宅投资占比约为73%。

从地域来看,东部地区房地产开发投资金额最高,占比超过一半,其次为西部地区和中部地区,占比分别为23%和21%;东北地区最少,占比不到4%。房地产开发投资占GDP的比例由1999年的4.43%,增加为2019年的13.34%。

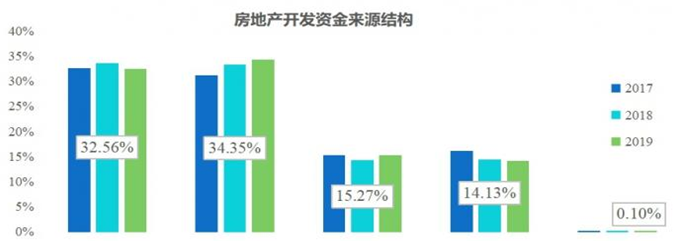

从资金来源来看,2019年房地产开发企业到位资金约为17.86万亿元,比上年增长7.6%。其中,定金及预收款为61359亿元,占比最高;其次为自筹资金,金额为58158亿元;再次为个人按揭贷款和国内贷款,分别为27281亿元和25229亿元;利用外资为176亿元,占比最小。

与2018年相比,房地产开发企业到位资金金额呈上涨趋势,尤其是利用外资增速最快,增长62.7%;定金及预付款、个人按揭贷款和利用外资的占比略有上升,自筹资金和国内贷款的比例小幅下降。

从近几年房地产企业信用债发行情况来看,2016年发行额度最高,超过7000亿人民币;2019年进入偿债高峰期,2019年-2021年,房地产企业每年信用债偿还额均超过4000亿,2021年达到偿债顶峰。未来几年,房地产企业将面临较大的偿债压力。

整体来看,2019年金融政策总量宽松,企业融资前松后紧。自2019年5月银保监会下发23号文以来,房地产企业融资环境持续收紧,信托、境内债、境外债、开发贷等房地产传统融资渠道相继被加强监管,尤其体现在前端融资方面,是2008年以来最严格的一轮融资收紧周期。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。