来源:好买财富

好买说

“在经历多年市场摸爬滚打后,我真切地感受到对于长期投资者而言,历史上的大回撤往往都是比较好的买点。”

“精心挑选长期表现优秀的基金,即使短期表现不理想,拉长时间来看,还是只输时间不输钱。”

“资产往往在无人问津的时候具备较好的投资价值。”

“没有一个投资方法是最好的,适合自己的才是最好的,且要与时间做朋友。”

在近期的好买沟通会上,趣时资产总经理章秀奇分享了对于投资的诸多感悟。

自2012年投资以来,其产品组合共经历3次市场大回撤,每轮回撤幅度都小于市场跌幅,且能够先于市场恢复。早在今年3月初,章秀奇就指出了恐慌调整后布局时机的到来,随后市场的反弹印证了他的判断,趣时产品业绩也大幅跑赢市场。

站在2020年的年中时点,投资者最关注的莫过于,如何在市场中赚取更多收益?在章秀奇看来,这就离不开两个要素,即时间与选择。

与时间做朋友

究竟是怎样的“魔力”

爱因斯坦说过,世界上最强大的力量不是原子弹,是“复利+时间”,复利是人类已知的世界第八大奇迹。

首先关于时间,这是一个经常会被人忽视的因素,哪怕大家都知道“罗马不是一天建成的”,但在自身投资中,却依旧不能逃脱“追涨杀跌”的结局。在章秀奇看来,短期的业绩无论出众与否,都有偶然性,并不能很好地代表投资能力,只有长期卓越的业绩才值得称颂。因此,在比较投资业绩的时候,要尽可能使用长期的投资表现,起码需要跨越一个经济周期或者两个风格周期。

其次关于复利,不妨通过一个案例来了解。

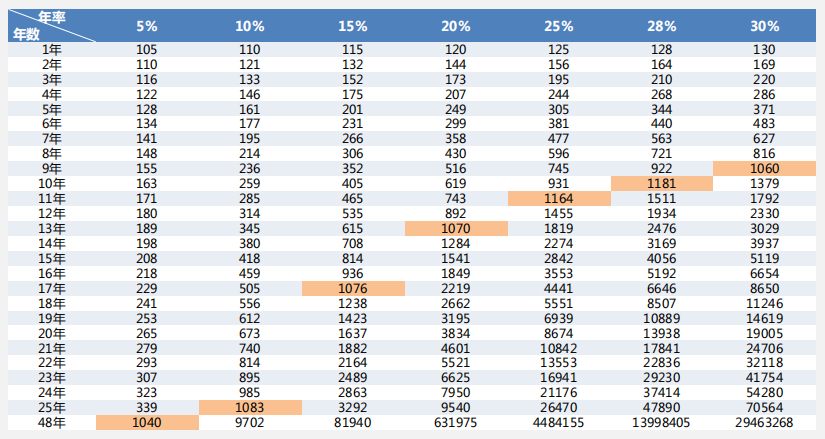

下表为不同年回报率情况下,从100万上涨到超过1000万所需的年数(单位:万元)

(数据来源于趣时资产)

从表中可以看出,由于复利效应,无需每年翻倍,只需年收益达到28%,10年后将如期实现10年10倍的目标。而如果收益率只有5%,则需要48年才能翻10倍。复利的威力显而易见。

总的来看,在市场冲击的当下,人们总是会担忧未来,而一旦恐慌阶段过去,就会面临逢低买入优质公司的机会。因此对于长期投资者而言,历史上的大回撤往往都是比较好的买点。

投资不只看PE

“无人问津”时更有价值

正如巴菲特所言:“以合理的价格买入优秀的企业,而不是以便宜的价格买入资质平庸的公司。”趣时是这么想的,也是这么操作的。

基于估值和业绩增速,趣时将投资方法分为深度价值、成长价值、趋势投资和主题投资四大类。而其主要布局成长价值投资,买入估值合理的高成长公司。

在章秀奇看来,通过过去多年的数据统计和实践经验表明,成长投资在中国市场有效。无论是2012-2015年期间成长风格占优,还是2016-2019年期间价值风格占优,资产往往是在无人问津的时候具备较好的投资价值,因此跨越市场风格,通过长期的成长投资可以获得显著超越大盘的收益。趣时过去几年的复合回报显著超越市场,也证明了这点。

而对于一些投资者对成长股“风险”的担忧,章秀奇也做出了解释。真正的风险是本金的永久损失,而价值成长投资体现出来的更多是波动,而非风险,因为真成长的公司最终股价能够创出新高。

随着持续3年的价值主导风格可能会趋于均衡,成长风格机会或将增加,对于投资者而言,忍耐路途的漫长与颠簸,是获取收益必须付出的代价。

短期走势无需猜测

关注市场长期机会

投资大师彼得·林奇曾说过:“试图通过选时来躲避熊市的同时,往往也会错过与牛市共舞的机会。”

同样在章秀奇看来,做投资不能基于短期涨跌的研判,因为市场走势无法猜测,也无需猜测。

一直以来,对于市场的判断就不是趣时投资决策的重点,从历史上发生过众多黑天鹅事件来看,短期对股市冲击很大但中长期影响甚微。类似此次疫情,会带来市场的剧烈波动,短期困难重重,但长期来看不会影响趣时的基础判断,无论是从估值、政策还是资金角度来说,A股都有机会。

1.资金流入超预期:国内资金增配金融资产,国际资金大举流入;

2.刺激政策超预期:政策宽松力度较大,房住不炒,利于股市;

3.估值角度:A股、港股总体估值低于历史均值和发达国家股市,仍有投资价值。

章秀奇认为,尽管当下我们会面临一些风险点,例如经济超预期下行,中美关系问题,但总体来看2020年股市仍然可为。

在他看来,过于关注宏观就会忽视微观,过于关注短期就会失去未来。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

好买财富杨文斌:成功投资的三个信仰

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。