上周市场回顾

(2020.6.8-2020.6.12)

市场回顾

上周上证指数收于2919.74 点,下跌0.38%;深证综指收于1870.70 点,上涨0.76%;沪深300指数收于4003.08 点,上涨0.05%;两市股票累计成交3.34 万亿元,日均成交量较上周下跌1.41%。

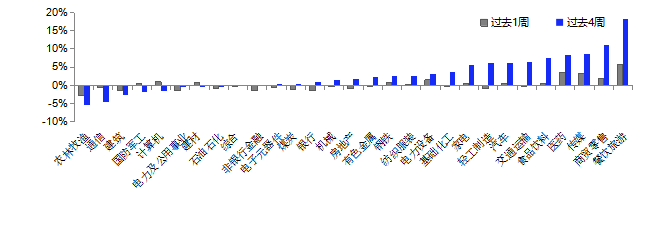

行业表现回顾

上周表现最好的板块依次餐饮旅游、医药、传媒,表现最差的依次是农林牧渔、非银行金融、银行;过去4周涨幅最大的依次是餐饮旅游、商贸零售、传媒,表现最差的依次是农林牧渔、通信、建筑。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2020/6/12

国泰旗下产品业绩回顾

(点击图片放大查看)

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官网:www.gtfund.com

未来A股市场展望

5月CPI同比2.4%,前值3.3%;5月PPI同比-3.8%,前值-3.3%。PPI环比-0.4%,前值-1.3%。本月CPI与PPI略不及预期,因为:1)食品价下降拖累CPI和PPI生活资料。2)原油类产品价格调整慢于海外,5月PPI中石油加工、开采、化工类,CPI交通项环比仍然为负。未来趋势,CPI同比未来继续回落,PPI环比未来转正,同比见底回升。从CPI、PPI的价格组合来看,是最适合股票市场表现的。上周海外市场出现明显下跌,消息层面没有特别的催化剂。

市场和媒体报道集中在:在美国新增疫情突破200万,德克萨斯州等地区新增确诊创新高,疫情可能第二次爆发;美联储前一天给的经济预期过于悲观。我们认为核心原因是反弹后美股估值太贵,这轮反弹市场从交易流动性宽松——经济复工与复苏——经济恢复的速度很慢、疫情影响持续的时间更长。在疫苗出来前,市场开始重新认知疫情对经济影响的持续时间。

2020年盈利预测下,美股估值仅次于科网泡沫,2021年盈利预测下,美股估值也高于下跌前,处于历史高位,赔率很差,估值已经隐含经济V型反转的预期。各类指标都已经超买。因此,海外风险仍是我们后续担心的主要风险,需要进一步观察与跟踪。A股以结构性机会为主,内部经济边际上继续修复,聚焦内需为主的板块。行业配置上,基建链条的建材、挖掘机、重卡,以及医药、食品饮料等消费板块配置价值较高。

未来债券市场展望

上周央行开展4200亿逆回购操作,逆回购到期2200亿,公开市场净投放2000亿,资金面较为平稳,资金利率小幅震荡。债券市场受央行净投放缓解资金收紧担忧,同时海外疫情有所反复影响,收益率小幅下行。

展望后市,上周公布5月金融数据看来,5月社融增速进一步回升至12.5%,企业中长期贷款增长良好,且M2-M1剪刀差收窄,均指向投资活动延续修复;且居民贷款较疫情时期改善明显,消费信心有所恢复。总体看来,国内经济增长延续改善趋势。但短期实体经营压力依然较大,稳就业保民生依然是政策重心,降成本宽社融的政策环境尚不支持利率大幅走高。近期债券市场经过调整后,安全边际有所显现,海外疫情反复目前尚未改变海外经济见底回升的趋势,更多是通过风险偏好影响资本市场,而资金价格中枢回升带来的利率重新定价未被打破,预计利率将在新的中枢震荡,交易情绪带来的利率下行空间不大。

未来黄金市场展望

截止至上周五(6月12日),伦敦现货黄金报收1729.65美元/盎司,上周累计上涨48.05美元/盎司,涨幅2.86%,最高上冲至1743.13美元/盎司,最低下探至1675.8美元/盎司。回顾上周海外主要市场动态:美联储对后续经济预期十分悲观;美股上周四暴跌,避险情绪抬升,黄金价格大涨。

短期来看,美国名义利率水平已经达到历史低位,在联邦基金利率也已达到0-0.25%的历史最低区间,若美联储不采取负利率政策,美国名义利率的下降空间有限;而受疫情影响,经济前景黯淡,名义利率上行空间同样有限。短期影响黄金的因素转入通胀预期的变化。中期来看随着油价逐渐企稳以及欧美疫情逐渐接近拐点,市场通胀预期有望回升,驱动实际利率水平下降,黄金的比较优势有望得到凸显。

站在当下,黄金具有较强的配置价值,在全球风险事件频发的情况下,黄金的避险价值或将凸显,在资产组合中加入黄金能够有效降低组合波动率。国内黄金能够有效对冲人民币相对美元的贬值。中长期来看,全球经济衰退的风险正在逐渐增大,美联储正式转向鸽派,已在2019年开始降息,全球负利率债券规模持续攀升,黄金或将逐渐迎来大周期上的机会。

未来海外市场展望

上周海外市场大事件:全球新冠疫情胶着,美国厚尾,北京复发;美联储按兵不动,但经济预期偏保守;美股周四大跌,周五止跌反弹;香港财政司长称资金仍在流入香港;美国财政部现金余额创纪录,未来半个月要急花钱。

上周海外各资产表现:股市方面,欧美股市深度回调,暂已企稳;债市方面,美债利率止跌回升;汇市方面,日元暴涨,美元止跌;大宗方面,油价大跌,黄金回调。

本周海外关注事项:

日本英国央行会议,欧盟峰会,北京疫情动态。本周日本、英国、瑞士、俄罗斯、巴西等众多央行都将陆续召开议息会议。欧盟峰会将讨论7500亿欧元刺激经济方案的可行性。北京疫情二次爆发风险值得关注。

中国5月经济数据,美国5月零售销售。本周重要经济数据包括:中国5月工业产出、社零、失业率(6/15);美国5月零售销售(6/16)、6月纽约州制造业指数(6/15)、6月12日当周首次申请失业金人数(6/18)。

一周要闻回顾

● 5月CPI同比2.4%,PPI同比-3.8%

5月CPI同比2.4%,前值3.3%。食品项同比10.6%,前值14.8%。环比-3.5%,前值-3%。非食品项同比0.4%,前值0.4%,持平。略低于市场预期是因为:1)猪肉、蛋、鲜果价格比高频数据回落更多。2)交通和通信环比-0.2%,国内油价调整慢于海外原油价格。趋势:受去年猪价高基数,CPI同比未来继续回落

5月PPI同比-3.8%,前值-3.3%。PPI环比-0.4%,前值-1.3%。略低于预期,但是环比负值开始收敛。低于预期的原因:1)国内原油类价格调整慢于海外,5月PPI中石油加工、开采、化工类环比仍然为负。2)食品项回落对PPI有一些拖累,5月生活资料PPI环比为-0.3%,前值为-0.1%。趋势:环比未来转正,同比见底回升。

● 美联储半年度货币政策报告:未来经济充满不确定性

美联储半年度货币政策报告:未来经济充满不确定性;新冠肺炎大流行的未来进展仍高度不确定,再次爆发疫情是一个重大风险;一些小型企业和高杠杆率的公司可能不得不永久关闭或宣布破产;持续疲弱的消费者和强劲的需求,可能令中长期通胀预期远低于美联储的目标;自3月以来的经济和金融冲击给家庭和企业资产负债表带来的压力,可能会造成持续的脆弱性,金融机构可能因此而承受压力。

风险提示

周刊相关观点不代表任何投资建议或承诺,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。