大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

稳健型投资者买什么?中信保诚基金“固收+”产品线打造能涨抗跌长跑赢家

来源:投资时报

就在经济环境日趋复杂、A股市场波动加剧之际,攻守兼备的“固收+”概念悄然走红,成为稳健型投资者的新宠。各家基金公司纷纷布局“固收+”业务,大量产品涌入人们的视野。

如何从中找到业绩久经考验的基金产品,收获“稳稳的幸福”?大数据或许能为投资者提供参考。

标点财经研究院联袂《投资时报》通过对中国基金业过去7年、5年、3年(截至2019年末)的海量数据进行统计研究,重磅推出《中国基金业马拉松大师榜·2020》。从研究结果来看,中信保诚基金固收投资能力整体比较突出,其中信诚优质纯债A在《纯债型基金3年期大师榜》排名22/676,即前4%分位。此外,信诚三得益债券、信诚双盈、信诚增强收益等产品也以稳健的表现在榜单上排名靠前。

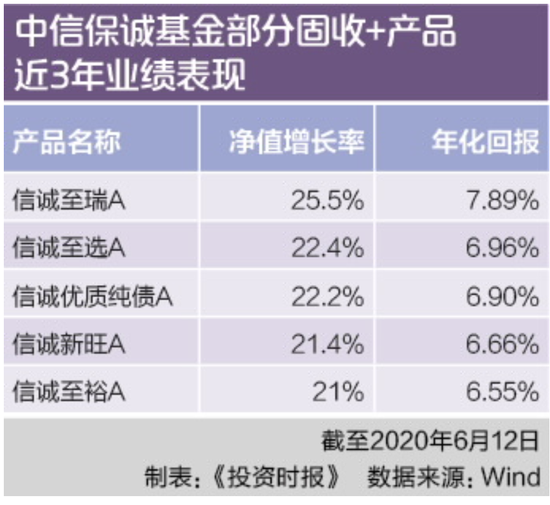

据《投资时报》记者了解,“固收+”产品是中信保诚基金一直在探索的方向。目前,该公司已经布局了一条品种丰富的“固收+”产品线,打造了一批长期年化收益率在6%以上的基金产品,凭借行业一流的债券投研体系以及经验丰富的高素质团队,正赢得越来越多的客户认可。

能涨抗跌 固收+阵营业绩优异

资管新规落地,打破刚性兑付成为大势所趋,投资者对于长期业绩稳健的理财产品需求更为强烈。同时,低利率环境也给资管行业带来不小的挑战。在此背景下,以固定收益类资产打底,再搭配其他资产增强整体收益的“固收+”投资策略成为新晋“网红”。

具体而言,“固收+”是以固定收益类资产作为基础资产,辅以其他泛权益类资产以增强收益的投资策略。债券资产在“固收+”配置中占据主导地位,同时也会配置一定比例的股票、股指期货、金融衍生品、可转债等类权益资产来增厚收益。“固收+”策略在获得稳定债券投资收益的同时通过配置类权益资产来博取业绩弹性。

公募“固收+”包括绝对收益策略的偏债型混合基金、混合债券型二级基金、以及可投转债的债券基金等,今年以来这些产品的规模获得较快增长。

中信保诚基金在固收领域一直占据优势。2019年,该公司债券投资主动管理基金平均收益率为4.7%,领先同类平均。海通数据显示,最近五年,公司旗下固收类基金平均回报33.04%,在全行业中排名14/74。

基于过去长时间的投资经验沉淀,中信保诚基金在“固收+”业务的角逐中同样脱颖而出,增强策略包括股票、打新、可转债、定增等,涵盖十余只产品,相关产品业绩可圈可点。

以股票增强为例,代表产品信诚至裕和信诚三得益由中信保诚基金总经理助理韩海平管理,以债券投资为主,通过适度的权益投资增强收益,通过体系化、标准化、可回溯的资产配置模型,实现投资结果的有效性、重复性和持续性。当比较确定的市场机会来临时,适时出手进行股票仓位选择和债券市场投资机会把握,稳健但不保守。同时,其严控风险,在对大势做出基本判断的基础上,尽量降低净值大幅回撤的风险。

Wind数据显示,信诚至裕A自2016年9月29日成立以来,每年均实现正收益。截至今年6月12日,该产品近3年净值增长率21%,年化收益6.55%;近1年净值增长率11.47%,超越基准“中证综合债指数收益率×70%+沪深300指数收益率×30%”4.7个百分点。

5月以来,债市收益率不断上行,信诚至裕和三得益无惧调整,逆势上涨。其中,三得益A近1个月取得正收益,近3个月净值增长2.2%,排名位居前6%,同期二级债基平均收益为负。

采用量化+打新策略增强的产品在底层债券资产的基础上,基于量化团队开发的选股模型,通过因子进行多维度估测全市场预期较优的个股,结合基金经理的主动投资能力,构建股票池。同时适度控制股票仓位、积极参与打新、增厚收益。

代表产品信诚至瑞A、至选A、新旺A近3年净值增长率分别达25.5%、22.4%、21.4%,年化回报达7.89%、6.96%、6.66%,其间,至选A近3年最大回撤仅1.79%,勾画出平稳的增长曲线。

转债增强策略产品则立足于扎实的中长期基本面研究,以中高等级信用债打底,把握可转债和利率债的确定性机会,适度增强。信诚优质纯债和信诚双盈均为投资者创造了优异回报。截至今年6月12日,信诚优质纯债A自2013年2月7日成立以来,累计回报率62.8%,年化回报6.85%,在同类中长期纯债基金中排名3/69。信诚双盈自2015年4月14日成立以来累计回报率为32.1%,远超混合债券型一级基金平均水平;年化回报率为5.53%,同类排名第17位。

三大高水准阵营保驾护航

中信保诚基金成立于2005年9月,原名为信诚基金,2017年12月18日更为现名。截至2019年末,该公司旗下运作的公募产品69只、资产管理计划50只,已建立起能够满足不同风险偏好投资者需求的完善的产品线。

能够长期保持优秀的投资业绩,与该公司十多年来锻造的扎实投资能力密不可分。

在固收投资领域,中信保诚基金强调通过深入研究,发现市场投资机会和投资品种内在价值,积极主动管理,严格控制风险,为客户创造长期、持续、稳定收益。同时,该公司倡导“开放、包容”的投资文化,鼓励基金经理独立思考并发挥主观能动性,形成鲜明的个人专长,固定收益团队已经形成“稳健、规范、积极”的投资风格。

值得注意的是,该公司具有行业一流的债券投研体系,下设投资、研究、信评和交易四大条线,投资条线下设现金、利率、信用和增强四大投资策略组。研究涵盖宏观、利率、信用、转债、数量和机构研究,投研互动及时高效,研究覆盖范围广、内容具有深度。

中信保诚基金的投研团队实力也不可小觑,“固收+”相关团队中,固收、权益、量化三个阵营的人员配置均具有相当高的水准。

据悉,该公司固定收益团队成员超过20名,投资团队成员平均从业年限10年,策略、信评研究员平均从业年限超过5年。其固定收益负责人韩海平具有16年证券、基金从业经验,9年管理经验,历经多个股、债市牛熊周期,注重把握经济发展趋势,尤为擅长大类资产配置,能在控制回撤的前提下,保持产品净值平稳上涨。

凭借出色的业绩,2016年至2018年,中信保诚基金连续三年蝉联中国基金业金基金奖“最佳债券回报基金公司”。

公司权益团队包含12人的投资团队和13人的研究团队。其中,投资团队分为价值、成长、消费、绝对收益四个小组,各自打磨符合自己风格偏好的投资策略。首席投资官胡喆具有22年证券、基金从业经验,投资风格稳健,换手率低,控制回撤能力卓越有效,牛市超额收益显著。

数据显示,2019年,中信保诚基金主动管理股票类基金平均收益率为47.7%,大幅领先同期上证综指。今年以来业绩表现持续优异,截至6月19日,主动管理权益产品有6只收益率超20%,最高的中信保诚创新成长2020年以来收益率达38.21%,近一年收益率达75.69%。

另外,该公司量化团队包含基金经理2人、金融工程师3人。数量投资总监提云涛具有23年数量金融从业经验,自1998年开始进行量化研究,曾多次荣获“新财富最佳分析师”,并获得过“AsiaMoney亚太区最佳量化分析师”,带领量化投资团队荣膺“2016东方财富风云榜”年度最佳投资团队。

中信保诚基金完备的投资架构和团队配置,使其成为增强类策略较为丰富的公司之一。《投资时报》记者获悉,该公司还设立了投行部以及多策略与组合配置部门,让产品“+收益”部分具备更多实现方式。

在高素质投研团队的保驾护航之下,中信保诚基金“固收+”产品以优异业绩,为持有人带来了“能涨,抗跌,稳理财”的投资体验,成为稳健型投资者的新选择。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。