大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

【科创板投资小灶9】聚焦科技成长,科创板VS新三板精选层,如何选择?

去年,科创板问世,成为投资界的大事件之一。

今年,新三板改革落地,精选层优质企业备受期待。

想必投资者会有疑惑:都是聚集了偏成长的中小企业,科创板和新三板精选层有啥差异,我该投资哪个?其实这两者之间并不冲突,投资者可按照自己的需求去布局,我们就从以下5个方面一一来看——

1、定位

科创板:属于场内市场,面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。

新三板精选层:属于场外市场,面向“运作规范、经营业绩和创新能力突出、有大额高效融资需求”的公众化程度高的中小企业,在新三板中的定位是企业升级。

2、规模

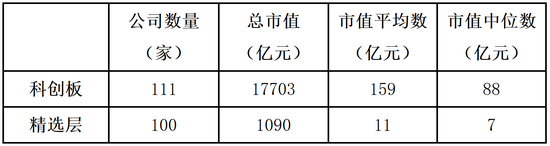

(数据来源:WIND、上海证券交易所官网 截至2020-06-17)

(数据来源:WIND、上海证券交易所官网 截至2020-06-17)从公司数量和市值规模来看,目前科创板已有111家上市公司,总市值1.77万亿元,平均市值159亿元。新三板精选层目前辅导备案登记的公司一共有100家,总市值1090亿元,平均市值11亿元。

3、估值

科创板:PE平均为68.53倍,PB平均为7.92倍。

新三板精选层:PE平均为21.46倍,PB平均为3.56倍。

(数据来源:WIND 截至2020-06-17)

由于新三板精选层属于场外市场,流动性相比科创板稍弱一些,因此目前的估值水平也低于科创板,但有观点认为新三板改革措施落地后有助于提升流动性,未来估值也有望提升。

4、行业分布

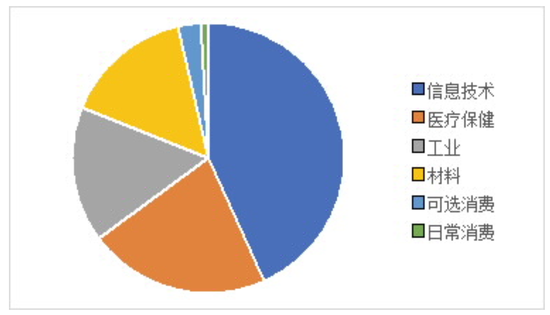

科创板行业分布

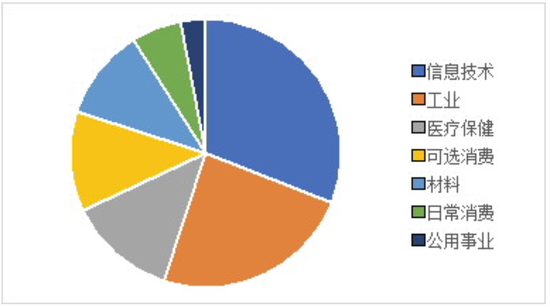

新三板精选层行业分布

(数据来源:WIND 截至2020-06-17)

(数据来源:WIND 截至2020-06-17)在行业分布上,科创板、新三板精选层行业分布占比排名靠前的都是信息技术、医疗保健、工业等行业,都具有较好的成长性。

而相对来说,科创板的“科技创新”色彩更浓,属于信息技术、医疗保健行业的公司分别有48家、24家,合计占比65%,更聚焦高精尖行业;新三板精选层的行业分布更为多元均衡,信息技术、医疗保健公司分别有31家、13家,消费类公司也有18家。(数据来源:WIND 截至2020-06-17)

5、盈利情况

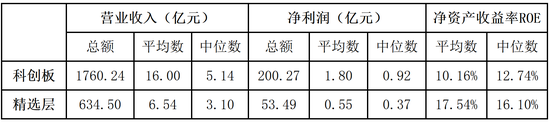

(数据来源:WIND 截至2019年底)

(数据来源:WIND 截至2019年底)从营业收入、净利润方面来看,科创板的表现优于新三板精选层。但ROE方面,两个市场的盈利质量旗鼓相当,表现都不错,科创板ROE平均数是10.16%,新三板精选层的ROE平均数是17.54%。。

再来简单总结一下:

1、投资者若想布局成长行情,把握优质中小企业的成长价值,科创板和精选层都是不错的选择,都拥有较好的盈利能力。

2、科创板的“科技创新”属性更强,精选层的行业分布更为均衡,投资者若更偏好科技创新类公司可选前者。

3、从投资流动性上看,科创板因为是场内市场,流动性更佳,但新三板精选层企业未来有望转板,流动性也可能改善。

不过无论是科创板还是新三板,个人投资者直接参与都存在较高的门槛和较大风险。普通投资者若想把握这两大市场的机会,借助公募基金是一个相对省心省力的选择。华夏基金在科创板市场和新三板精选层都有布局,配备了专业的投资研究团队,且已经推出相关的基金产品,可作为投资者进场科创板和新三板精选层的有力工具。

风险提示:本资料仅为服务信息,不构成对于投资者的实质性建议或承诺。市场有风险,入市需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。