大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

6月12日,证监会和深交所发布了创业板改革制度相关实施细则,6月15日,创业板注册制“开门纳客”,正式受理创业板在审企业的IPO(首次公开发行股票)、再融资、并购重组申请。

截至6月19日,创业板注册制落地已一周,申报首周战果如何呢?今天,迷小妹就给大家带来创业板注册制落地的首周资讯。

申报“质量”在前,“速度”在后

创业板注册制借鉴了科创板的先行经验,按照错位发展的方式和适度竞争的原则统筹推进。在科创板设立时,券商和企业相互竞速,力争拔得头筹。然而,6月15日创业板申报首日,券商和企业并未如市场预期一般争相向深交所提交存量在审企业的申请资料。

券商没有“积极”提交材料的原因主要有以下三点

在6月12日相关实施细则落地之前,券商大多按科创板的模板准备在审企业的申报材料,至15日申请通道正式开启仅一个周末,材料调整与完善工作的时间稍显紧张。

深交所的审核顺序不由受理顺序决定,而取决于此前在审企业在证监会的审核阶段与受理顺序。

若在审企业未能在6月15日至29日(共10个工作日)之内如期申报,则视为新申报企业。

正因如此,券商在申报在审企业材料时,“质量”在前,“速度”在后,争取提交申请材料时一次性通过,而不是一味求快,以免被要求补正材料,耽误申报进程。

预备企业盈利能力较强,注册制成为A股市场又一个里程碑

Wind数据显示,截至6月15日,创业板在审未上会的企业共183家,另有9家企业已过审但尚未拿到批文。按已完整披露的2018年报告看,192家企业中有33家企业营业收入达10亿元;25家企业归母净利润达1亿元,仅3家企业归母净利润低于3000万元,预备企业的盈利能力相对较强。

在创业板注册制“预备大军”集体申报上市的情况下,资本市场反应如何?此举带来的是冲击还是利好呢?

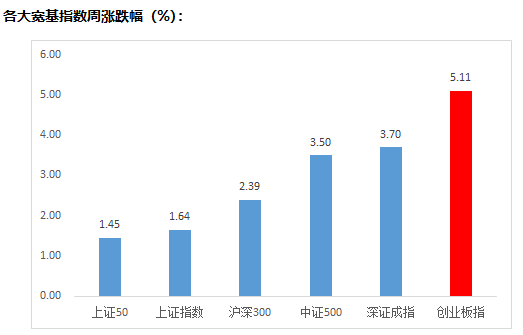

数据来源:Wind,2020.06.15-2020.06.19

创业板注册制的背景下,企业上市更为灵活、便利。相对而言,资本市场整体资金有限,理论上,更多企业首发上市将对存量市场形成一定的冲击,因此,不少投资者都认为利空。

然而市场表现却恰巧相反,创业板注册制“开门纳客”首周,A股市场大多宽基指数呈上涨态势。其中创业板指更是保持了今年以来稳步上升的节奏,连续五日收阳,收盘价创四年新高。由此看来,注册制成为A股市场的又一个里程碑,市场对创业板这一轮改革是拍手叫好的。

专业化导向显现,普通投资者可借道ETF分享红利

从“官宣”到“落地”再到“开门纳客”,创业板注册制的推进可谓十分迅速。同时,交易规则的变化、投资者准入门槛的提高都引导着投资者向专业化方向发展。

普通投资者如何分享改革红利呢?

浦银安盛创业板ETF(基金代码为:159810,场内简称“浦银创业”)正是一只跟踪创业板指的场内ETF。基金以紧密跟踪标的指数,获取指数增长的收益为宗旨,在降低跟踪误差和控制流动性风险的条件下,构建指数化的投资组合,为投资者配置创业板、高成长行业提供了便利。

风险提示:基金有风险,投资需谨慎。以上信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。创业板存在其特有风险。另,以上信息出现的任何观点、分析及预测不构成对阅读者任何形式的投资建议或业绩保证,本公司亦不对因使用上述内容所引发的直接或间接损失负任何责任。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者在投资本基金前,请务必认真阅读《基金合同》及《招募说明书》等法律文件。本基金适当性风险等级为R3,在代销机构申购的应以代销机构的风险评级规则为准。如需购买本基金,请您关注投资者适当性管理相关规定,提前做好风险测评、并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*拟精选层剔除钢银电商,创业板剔除上海钢联、乐视网、温氏股份,科创板剔除泽璟制药、百奥泰。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。