沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

上周市场回顾

(2020.7.6-2020.7.10)

市场回顾

上周上证指数收于3383.32 点,上涨7.31%;深证综指收于2251.00 点,上涨10.24%;沪深300指数收于4753.13点,上涨7.55%;两市股票累计成交8.19 万亿元,日均成交量较上周上涨15.43%。

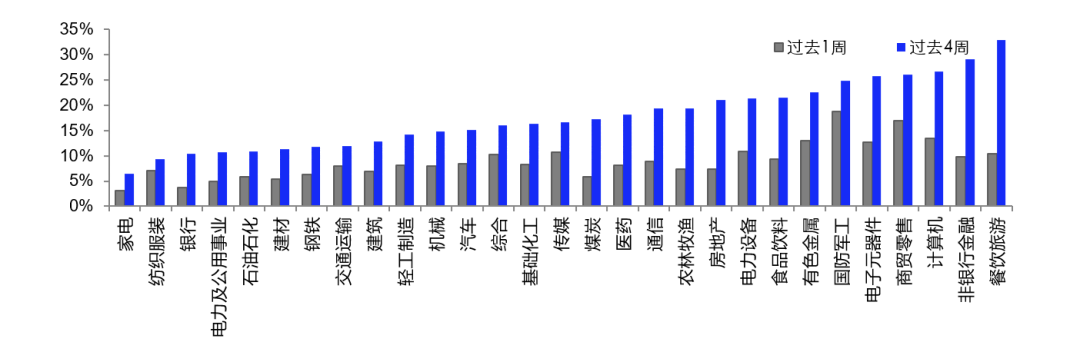

行业表现回顾

上周表现最好的板块依次国防军工、商贸零售、计算机,表现最差的依次是家电、银行、电力及公用事业;过去4周涨幅最大的依次是餐饮旅游、非银行金融、计算机,表现最差的依次是家电、纺织服装、银行。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2020/7/10

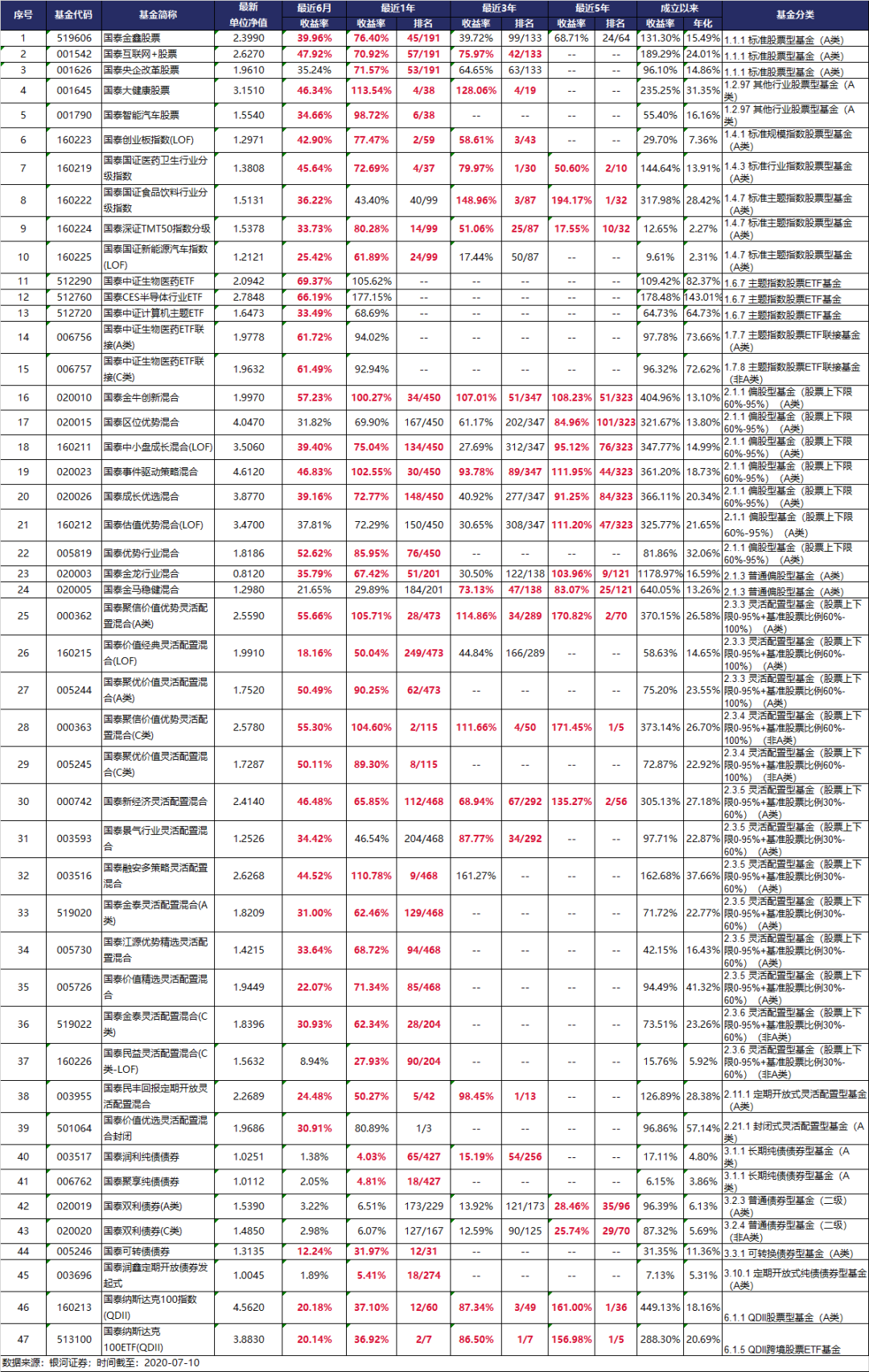

国泰旗下产品业绩回顾

(点击图片放大查看)

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官网:www.gtfund.com

未来A股市场展望

在前两周持续上涨后,出现部分监管信号包括银保监会表示严查乱加杠杆和投机炒作行为等,短期上涨势头预计有所放缓。但我们认为上行大的趋势背景还是流动性宽松,三季度预计延续宽松的状态,四季度有可能出现拐点,需要进一步跟踪。

6月社融新增3.43万亿,同比多增8057亿,结构上表内贷款和政府债券为主。社融增速从12.5%上升到12.8%。新增贷款居民、企业高增。居民贷款同比多增量是上半年单月最高。企业信贷结构很好,中长期贷款持续多增。M1从6.8%小幅下行6.5%,说明社融也主要是政府债券和配套贷款推动,企业现金比例的回升相对有限。社融增速预计会上升到9月前后,三季度上升速度将收敛,四季度央行很可能收紧信贷,对应社融增速下行。需要重点关注央行表态、7月底、10月底政治局会议表态。

央行发布会重点

a.后面货币政策会更加强调适度,宽信用斜率逐步放缓。

b.资管新规预计延期1年。

c.银行让利1.5万亿包含在既有政策里,也再次说明未来降息可能性较低。

我们认为三季度风格收敛、均衡仍是大的方向,顺周期板块需求端地产与基建的需求持续性可能都会比市场想象的要好,顺周期板块估值处于低位、基本面边际改善,包括建材、地产竣工链、保险、地产、银行,券商受益于成交量的放大和资本市场改革的推进,可选消费同样受益于经济的边际回暖。三季度科技股还会有表现机会,流动性充裕与新发基金会形成合力,消费电子、新能源车、计算机等板块景气程度高。

未来债券市场展望

上周央行持续暂停公开市场操作,逆回购到期2900亿,合计净回笼资金2900亿。资金面受权益市场分流资金影响有所趋紧,资金利率小幅上行,债券收益率明显上行。

展望后市,上周债市受权益市场快速上涨影响,利率大幅回调,当前利率水平已反应了经济改善及风险偏好回升的预期。而当前宏观经济尚未全面恢复至疫情前水平,货币政策尚不具备转向基础,资金价格中枢仍有望保持在略低于政策利率的水平,因此利率上行有顶。当前利率出现一定超调迹象,配置价值逐步显现,其中中短端配置性价比更高,长端交易机会仍需等待经济修复不及预期、中美摩擦升级等触发因素。

未来黄金市场展望

截止至上周五(7月10日),伦敦现货黄金报收1798.3美元/盎司,上周累计上涨23.99美元/盎司,涨幅1.35%,最高上冲至1818.14美元/盎司,最低下探至1769.55美元/盎司。回顾上周海外主要市场动态:美国新冠确诊人数再度激增;全球风险偏好提升,通胀预期驱动黄金上涨。

短期来看,美国名义利率水平已经达到历史低位,在联邦基金利率也已达到0-0.25%的历史最低区间,若美联储不采取负利率政策,美国名义利率的下降空间有限;而受疫情影响,经济前景黯淡,名义利率上行空间同样有限。短期影响黄金的因素转入通胀预期的变化。中期来看随着油价逐渐企稳以及欧美疫情逐渐接近拐点,市场通胀预期有望回升,驱动实际利率水平下降,黄金的比较优势有望得到凸显。

站在当下,黄金具有较强的配置价值,在全球风险事件频发的情况下,黄金的避险价值或将凸显,在资产组合中加入黄金能够有效降低组合波动率。国内黄金能够有效对冲人民币相对美元的贬值。中长期来看,全球经济衰退的风险正在逐渐增大,美联储正式转向鸽派,已在2019年开始降息,全球负利率债券规模持续攀升,黄金或将逐渐迎来大周期上的机会。

未来海外市场展望

上周海外市场大事件: 全球科技巨头联袂大涨;美国新冠确诊飙升,死亡暂平稳;A股行情火爆,外资持续流入;特朗普称不考虑中美第二阶段协议;特斯拉创始人马斯克跻身全球第七大富豪;中国金融数据强劲,下半年保持总量适度;中国银保监会称,部分资金违规流入房市股市;摩根大通上调人民币预期,花旗提醒新兴市场下半年风险。

上周海外各资产表现: 股市方面,A股领涨全球,全球科技跑赢;债市方面,美债长端利率小幅回落;汇市方面,美元回落,人民币大幅走强;大宗方面,油价黄金震荡。

本周海外关注事项:

-美国疫情动态,OPEC+部长会议。美国新增确诊如能遏制住飙升势头,对市场情绪将是提振;新增死亡如有上升苗头,对市场情绪将是沉重打击。OPEC+部长会议将举行(7/14),主要检视各国减产执行情况。

-美国银行业、台积电业绩。本周JPMorgan(7/14)、美银(7/16)、富国(7/16)、高盛(7/15)、花旗(7/14)等美国银行巨头,全球晶圆代工龙头台积电(7/16)将陆续披露二季报,值得密切关注。同时美国6月零售销售(7/16)、7月纽约州制造业景气指数(7/15)、中国二季度GDP、6月工业产出、社零、固定资产投资(7/16)等重磅经济数据将密集出炉。

一周要闻回顾

● 银保监会:严查乱加杠杆和投机炒作行为

银保监会新闻发言人日前表示,当前仍面临不良资产上升压力加大、部分中小金融机构问题较为严重、部分市场乱象有所反弹等突出风险,尤其是部分资金违规流入房市股市,推高资产泡沫。对此,银保监会将严查乱加杠杆和投机炒作行为,督促银行保持利润合理增长,更大力度让利实体经济,加大重点行业、普惠小微企业的信贷支持,积极扩大最终消费需求。

● 6月新增社融3.43万亿,新增信贷1.81万亿

6月新增社融3.43万亿,前值3.19万亿,同比多增8057亿。结构上,新增人民币贷款1.9万亿,委托、信托贷款分别为-484亿、-852亿,未贴现票据新增2189亿,同比多增3500亿。企业融资3311亿,同比多增1872亿。政府债券新增7400亿,同比多增533亿,口径包含了特别国债。增速上,社融增速上升到12.8%,前值12.5%

6月新增贷款1.81亿,前值1.48亿,同比多增1500亿。结构上,居民、企业高增。6月地产销售冲量,居民贷款新增9815亿,同比多增2198亿,同比多增量为上半年单月最高。企业贷款9278亿,同比多增173亿,结构上表现较好,中长期贷款7348亿,同比多增3595亿。票据融资为-2104亿,同比多增-3065亿,减少受到利率上行的影响。

M1同比6.5%,前值6.8%,小幅下行;M2同比11.1%,前值11.1%。显示主要是政府债券和配套贷款推动,企业现金上升比例有限,社融增速-M2增速,连续第二个月出现上升,对应了国债利率的上升。

风险提示

周刊相关观点不代表任何投资建议或承诺,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。基金有风险,购买过程中应选择与自己风险识别能力和承受能力相匹配的基金,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。