沪指3400点上热点轮动加快?牛市仍在,调仓最佳时机来临,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

来源:好买财富

好买说

近期,市场上涨节奏加快,风格轮动,投资者可能也切实感受到不同风格、不同策略的基金呈现出不同的业绩步伐。

那么投资股票型基金,是挑选一只“牛基”主投一个;还是各种风格的“牛基”都买点?哪种投资方法更好呢?

2019年以来,A股震荡上涨,“牛基”层出不穷。近期,市场上涨节奏加快,风格轮动,投资者可能也切实感受到不同风格、不同策略的基金呈现出不同的业绩步伐。

那么投资股票型基金,是挑选一只“牛基”主投一个;还是各种风格的“牛基”都买点?哪种投资方法更好呢?

本文我们将聚焦一个更为具体的话题:投资股票型基金,挑一只“牛基”就够了?还是多挑几只“牛基”构建一个组合?这个组合又应如何构建呢?

“牛基”组合比“牛基”

表现更好吗?

1、私募“牛基”与“牛基”组合的业绩对比

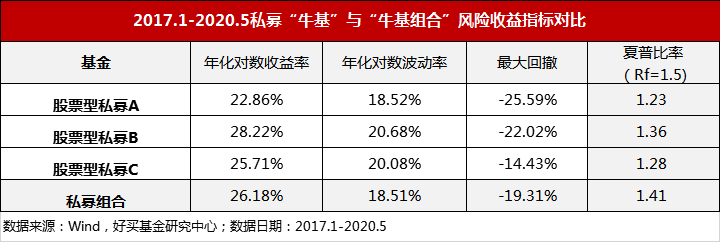

我们以好买平台的三只私募产品为例,2017年1月到2020年5月,这三只产品均有不俗表现。

三只产品具体的风险收益指标如下:

接下来,我们假设投资者在2017年1月将资金分成三等份,平均投资于上文的三只私募基金。这个“牛基”组合的表现又怎样呢?以下是回溯历史数据得出的组合指标。

分散投资的效果还是很明显的,私募组合的波动率最低,夏普比率最高。这意味着每承担一个单位的风险,“牛基”组合能提供更高的收益补偿。组合的风险收益性价比优于任何一只单基金。

2、为什么“牛基”组合风险收益性价比更优

为什么1+1+1会大于3?为什么三只基金组合起来波动反而降低了?秘密在于基金间的相关性。

举个通俗易懂的例子,设想你在给自己的住房装修,你请了三个工人,每天三人一起砸墙,干两天休息一天。但是三个人同时砸墙的噪音太大了,总是被邻居投诉。于是你换了一种分工方式,每天只安排两个工人砸墙,一人休息,三人轮换。这两种分工方式的施工进度是一样的,但后一种方式产生的噪音却更小。

同理,2017年1月,设想你把资金分成了三等份,你可以把这三份钱都投一只基金,这三份钱会一起工作(上涨),一起休息(调整)。你也可以把这三份钱投向三只基金,于是这三份线轮流工作(上涨)和休息(调整),赚钱速度一样,但波动却降低了。

基金之间的相关性正是衡量着各自的业绩步伐是否一致。上文三只私募“牛基”的基金经理,一位潜心精研成长股,一位非常偏好周期股,一位则擅长挖掘“拐点型”企业。基金业绩的相关性并不高。

三只基金你干活时我休息,我干活时你休息,保证收益的同时降低了组合波动,实现了更好的风险收益性价比。

“牛基”究竟怎样组合?

那么股票型基金究竟买几只才合适呢?

首先,一定是宁缺毋滥。长期业绩、长期波动率等等质量指标是更重要的。如果仅有一个最优选项,那只投一个也无妨。

如果优秀选项很多,基金质量伯仲之间。那要配几只可以参考基金业绩的相关性。定量看数据,定性看策略。如果彼此相关性很高就投一只,如果有同质量的低相关性产品则可以有多少配多少。

不过,从上文数据中也可看出,分散投资于三只基金,“牛基”组合风险收益性价比有所提升,但提升幅度较为有限。因为三只基金同为股票型,相关性不会太低。如果投资者能在不同资产类别间,发现业绩同等优异,且彼此相关性较低的多只基金,那组合效果会更好。比如由CTA基金、市场中性产品、股票型基金组成的投资组合。

所以选基金,先比质量,同质产品里再看相关性,“买几只”这个问题自然迎刃而解。在公募、私募业绩对比的文章中,我们看到优秀的股票型产品长期业绩相近,但业绩背后的风格和策略可能各具特色。无论公募还是私募,其实也无所谓赚钱能力一二三四的明确排名,基金产品优而不同,或许才是对投资者最大的益处。

文中数据来源:Wind,好买基金研究中心,2017.1-2020.5

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。

好买财富杨文斌:成功投资的三个信仰

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。