回调已砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

昨日市场缩量反弹,我们应如何对待?超级独角兽来袭,相关概念股有哪些?具体内容请听《交易日财经早报》本日解读。

A股的每轮牛市行情,均是私募规模大扩容的良机。一方面业绩走牛驱动规模增长,另一方面新发产品认购火爆,带动规模增加。2015年大牛市,A股便诞生了一批百亿私募。

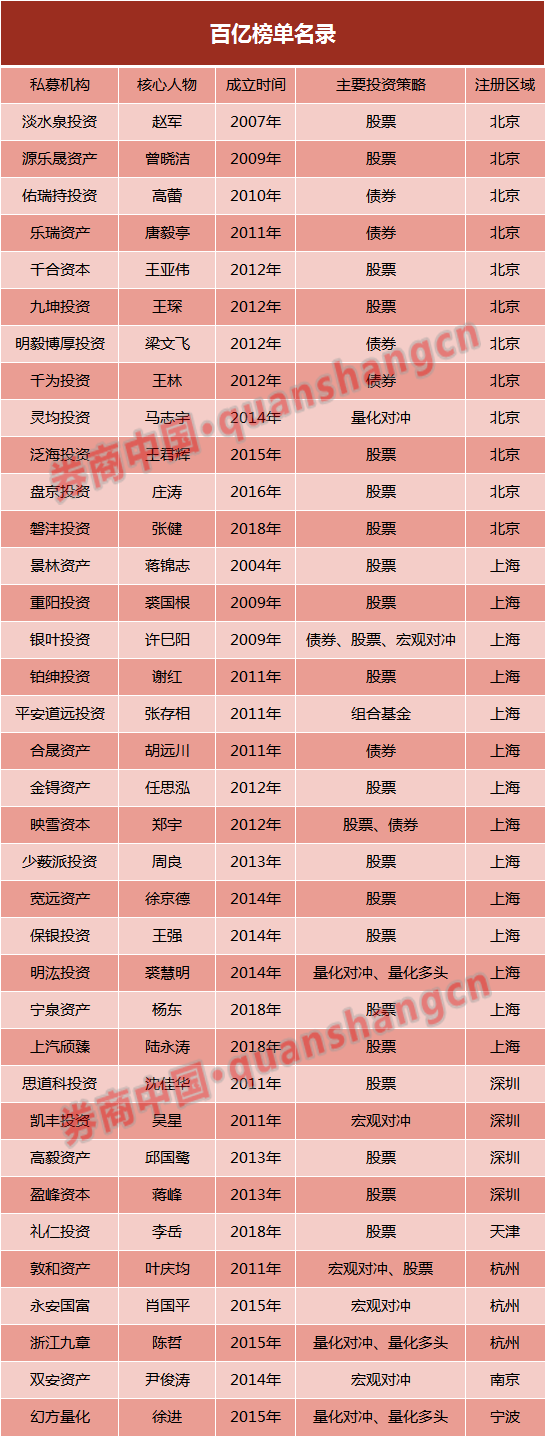

2020年上半年,礼仁投资、宁泉资产等11家私募新晋为百亿私募,6家私募退出百亿俱乐部。截至6月底,协会数据显示,百亿私募数量增至36家,较去年底增加5家,而去年全年仅新增4家。

考虑到协会公布的数据或有滞后,实际可能新增数量更多;同时真正的大涨行情是从7月初开始,即下半年或有更多私募突破百亿大关,全年百亿私募或迎来大扩容。

百亿私募扩容背后,内部也出现了大洗牌。虽然一轮牛市会带来一批私募突破百亿大关,但是牛市过后,能否守住百亿大关显然不是一件易事。2015年股市遭遇大跌后,一批曾经的百亿私募规模迅速缩减,渐渐淡出市场。

随后市场情绪不断回暖,多家百亿私募上半年的业绩均超过20%,跑赢行业平均收益。在业绩回暖,赚钱效应凸显的背景下,百亿私募发行新产品热情也在不断升温。格上研究中心数据显示,6月共有16家百亿级私募成立新产品。

值得注意的是,百亿私募备案火热背后结构分化明显,有部分百亿私募则出现募资难,甚至上半年遭遇较大的赎回。

百亿私募增至36家,内部出现大洗牌

2020年上半年,A股的走牛以及市场投资热情的回升,使得一批私募得以突破百亿大关,新增百亿私募数量较去年同期增加明显。

就在刚刚过去的6月份,上海银叶投资和平安道远2家私募成功晋升百亿,使得百亿私募的数量再度扩容。截至2020年6底,根据基金业协会数据显示,证券类百亿私募机构数量增至36家。

值得注意的是,2019年全年百亿私募数量仅增加4家,年底共31家私募规模超过百亿,而2020年上半年已经新增了5家百亿私募,并且考虑到协会公布的数据或有滞后,实际可能新增数量更多。

在数量快速增加的同时,百亿私募内部则出现了大洗牌。

从区域来看,上海地区的私募规模扩增最猛,共有14家私募突破百亿大关,成为全国百亿私募数量最多的区域。相比2019年底,上海地区上半年新增了6家百亿私募,分别是宁泉资产、铂绅投资、金锝资产、上汽颀臻、平安道远以及银叶投资。

其中,宁泉资产是由兴全基金前任总经理杨东于2018年1月创立,2020年上半年宁泉完成了8只产品的备案,管理产品数量已经超过40只。今年4月底,成立仅两年时间的宁泉资产规模突破百亿大关。此外,上汽集团旗下私募上汽颀臻也是在2018年成立,前身为上汽投资资产管理事业部。

平安道远和银叶投资则都是成立较早的老牌私募,其中银叶投资成立于2009年2月,策略上覆盖固收、宏观对冲、权益、量化及衍生品等多元化的投资体系;平安道远则是中国平安与美国罗素投资共同设立的合资公司,运用创新的MOM模式构造的组合管理基金。

金锝资产则是市场上知名的量化私募,自2018年以来,已有明汯、灵均等一批量化私募迈进百亿大关。

与上海的强势增长势头相反,去年聚集16家百亿私募的北京,今年上半年则出现明显滑坡,目前百亿私募数量缩减至12家,拾贝投资、暖流资产等6家私募暂时退出百亿俱乐部,九坤投资、千为投资2家则晋升为新的百亿私募。

其中,九坤投资也是一家市场知名的量化私募,成立于2012年,主要以量化交易、高频交易等策略,发掘国内股票、期货市场的机会;千为投资则是一家债券私募,成立于2012年。

此外,深广及其他区域百亿私募数量增至10家。其中,礼仁投资和思道科投资在今年上半年突破百亿大关,加上浙江九章,共新增3家。

作为高瓴资本旗下的私募投资平台,礼仁投资于2018年7月在天津登记备案,不到2年时间,礼仁在协会备案的产品数量就达到21只,管理规模增长迅猛,成为国内最年轻的百亿私募。

思道科投资则是一家深圳私募,天眼查信息显示,股权穿透后其大股东是中国平安,是中国平安旗下的全资子公司。截至目前,深圳已有4家百亿私募。

“考虑A股真正的大涨行情是从7月初开始,不少上半年掉出百亿私募行列以及接近百亿的私募,有望在下半年成批的突破百亿大关。”华南一家私募负责人告诉记者。

不过,虽然一轮牛市会带来一批私募突破百亿大关,但是牛市过后,能否守住百亿大关显然不是一件易事,2015年股市遭遇大跌后,一批曾经的百亿私募规模迅速缩减,加上投资者赎回,业绩又长时间不见起色,最后渐渐淡出市场最终覆灭。

多家百亿私募业绩跑赢行业,牛市下备案热情高涨

2020年上半年,在震荡上涨的行情中,百亿私募交出了一份亮眼的成绩单。

格上理财数据显示,上半年股票策略以14.62%的平均收益在九大策略中排名榜首。其中,6月份的平均收益达到7.78%。除了股票策略外,其他八大策略也全部实现正收益,宏观对冲、程序化期货以及债券策略的收益均超过10%。

就不同的规模区间来看,50-100亿区间的管理人表现最佳,以17.83%的平均收益领涨。百亿私募,上半年平均收益为13.11%,要稍微落后于其他规模区间。

值得注意的是,有12家百亿股票私募和量化股票多头私募在格上理财上展示了代表产品的业绩,有10家跑赢了行业平均。

股票多头中,高毅旗下冯柳的代表产品收益超过30%,排名榜首;盘京投资、千合资本、源乐晟资产等上半年收益均超过20%;量化多头中,幻方量化、灵均投资、九坤投资的代表产品收益超过20%。

上半年受疫情冲击,市场一度大跌。不过,随后市场情绪不断回暖,百亿私募的新产品发行热情也在不断升温。

格上研究中心数据显示,6月共有16家百亿级私募成立新产品。其中,高毅资产月内发行了14支产品,排名榜首,主要是旗下基金经理邓晓峰以及冯柳所管理的产品,同时上月新入职的基金经理吴任昊也发行了一只同名产品。

景林资产则也积极布局,发行了景林价值产品线9只子基金。

量化机构方面,明汯投资、九坤投资、幻方量化均发行10只产品。幻方量化以及明汯投资的产品主要集中在指数增强,而九坤投资发行的产品主要为择时对冲策略。

值得注意的是,百亿私募备案火热背后实际结构分化明显,以明汯、九坤等为代表的量化私募产品,由于业绩突出获得市场追捧,高毅、景林等行业顶尖的百亿私募自然也不愁募资,礼仁、宁泉、正心谷等名气较大的新生代私募的产品在渠道发行也出现火爆一幕。

不过,部分老牌股票百亿私募则出现募资难,甚至上半年遭遇较大的赎回,掉落出百亿大关。在行业集中度不断提升的当下,资金越发集中于头部私募,即使是已经越过百亿大关的私募,如果长期业绩无法匹配规模,最终可能会难以守住百亿规模。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。