牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

刚刚过去的7月份。

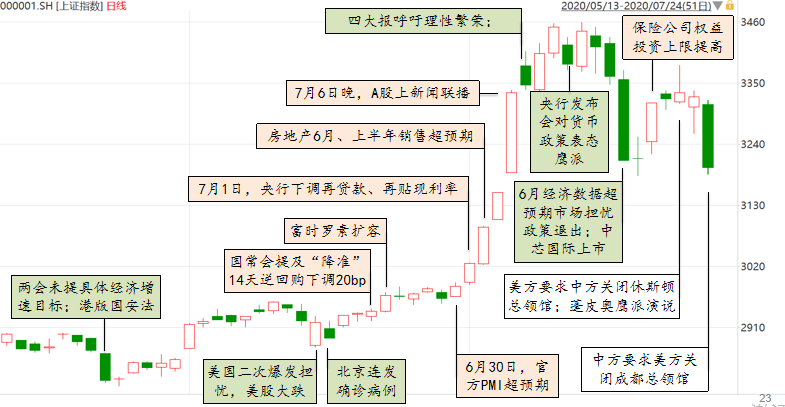

月初,在经济数据超预期等因素影响下,以房地产、券商为代表的行业带动权重指数出现较显著上行;中旬,由于担忧市场情绪过热,四大报刊文呼吁市场理性繁荣。此后,在央行表态鹰派、中美外交摩擦等背景下,指数出现高位震荡。

前瞻后市,如何看待全球局势和市场走势?小安家的投资团队带来《华安基金8月经济与市场展望》,为客官们厘清下一阶段的布局思路。

近期沪指走势及A股大事件

(数据来源:Wind、公开资料整理)

中国经济恢复强劲,全球进入复苏下半段

后疫情时代,经济恢复是主基调,但修复力度需观察。

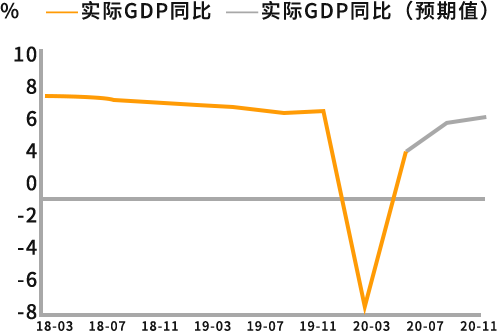

5月以来伴随欧美“解封”,全球进入复苏状态,并在5-7月呈现出相对较快的恢复。其中,7月公布的国内二季度经济数据小幅超预期,2020年第二季度的GDP增速3.2%,超过此前市场预期的2.5-3.0%区间,显示经济从一季度的低谷出现了相对明显的修复。

我国实际GDP同比增长及其预期值

(数据来源:Wind,第三方预测数据仅供参考)

经过接近3个月的恢复,小安家的投资团队认为,全球经济复苏进入下半段,单纯由“复工复产”带来的动能逐步消失,但经济预期修复、信心改善以及政策呵护,仍将推动经济增速回升,经济恢复趋势不改,斜率可能有所放缓。

具体来说,欧洲在欧盟复苏基金计划推动下,经济预期仍将持续较好;美国主要需要观察居民救助计划到期后能否延续,以及力度情况。国内方面,地产基建投资已经恢复到相对高位,环比动能放缓,下一阶段可能主要取决于外需与线下服务业的持续修复。

海外流动性充裕,国内政策微调但整体宽松

货币政策方面,海外相对宽松,国内整体偏松。

尽管全球经济自5月以来持续改善,但在经济尚未完全恢复之前,以美联储为主的海外央行整体仍采取了相对宽松的货币政策态度,可以看到,美国国债名义利率目前仍维持低位,实际利率稳步下滑。

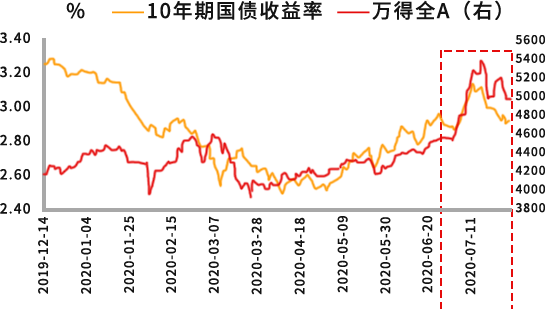

再看国内,7月末以来,受权益市场快速上涨、风险偏好提升、市场对经济展望较为乐观等阶段性因素影响,十年期国债收益率曾快速上行至3.08%;伴随市场逐渐回归理性,目前十年期国债收益率回落至2.88%。

展望三季度,在三、四季度经济逐步修复的背景下,十年期国债利率下行空间较小;7月以来货币政策微调,但整体仍维持偏宽松态势,预计长端利率上行幅度也不大。

(数据来源:Wind)

A股性价比有所减弱,

中美摩擦影响风险偏好

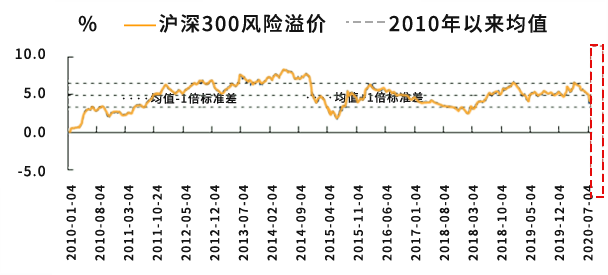

7月以来,市场出现显著上涨,截至7月27日沪深300风险溢价回落至4.47%,处于2010年以来的37.9%分位。目前,风险溢价低于历史均值,意味着当前权益整体的性价比相对6月有所减弱。

(数据来源:Wind)

在此基础上,中美摩擦对市场造成间歇性冲击。7月以来,中美摩擦在科技、外交等方面有加深态势,中美相互关闭领事馆等事件对市场风险偏好产生负面影响。

把握消费、科技等景气赛道,

适当关注周期行业

在此背景下,小安家的投资团队认为,市场仍存在结构性机遇。

对于后期布局,建议把握“复工复产”过程中景气改善的结构性方向,仍可在消费、科技等方向寻找到确定性较高的景气改善方向。同时,伴随海外经济重启、国内经济复苏,PPI有望见底回升、新一轮库存周期有望开启,建材、机械等周期性行业有望迎来阶段性修复。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。