2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:基尔摩斯

5年时间成为博时基金内部培养这一代的“当红炸子鸡”,肖瑞瑾,“平平无奇”的基金经理生涯。

在7月21日分析6家科创板基金的时候,我说到博时基金的肖瑞瑾,从管理博时科创主题3年、博时科技创新,到博时科创板三年、博时创业板两年定开,体验出肖瑞瑾的实力得到内外的认可。

尤其博时创业板两年定开,在创业板注册制改革之际,公募机构通过战略配售基金深度参与,是划时代意义的产品。

事实上,自2012年复旦毕业加入博时,8年多基金从业经验,近3年基金经理磨练,终成博时内部培养这一代的“当红炸子鸡”。很多读者想深度认识认识,事实上,肖瑞瑾的基金经理生涯,挺“平平无奇”的。

公开资料显示,肖瑞瑾是硕士学历,2012年毕业于复旦大学微电子系,一出校门便加入博时基金,从研究员开始做起,一步一步走到高级研究员、基金经理助理,5年后的2017年1月5日,首次做基金经理。

一毕业便加入基金公司,从买方研究员做到基金经理,这样的职业轨迹是传统的基金经理诞生之路,你有足够的研究员经验,经过基金公司内部评审最终成为基金经理。

5年的时间,便通过博时基金这类业内大型基金公司的考核,成为基金经理,这说明,肖瑞瑾本人一定是极其出色的。

自2017年1月5日担任基金经理后,他先后管理8只基金(不同份额合并统计),至今仍在管的有6只,其中最具代表的是:博时回报混合,这是一只以绝对收益为目标的基金。

让一位专注成长风格的基金经理管理一只以绝对收益为目标的基金,这样的搭配,别有一番风味。

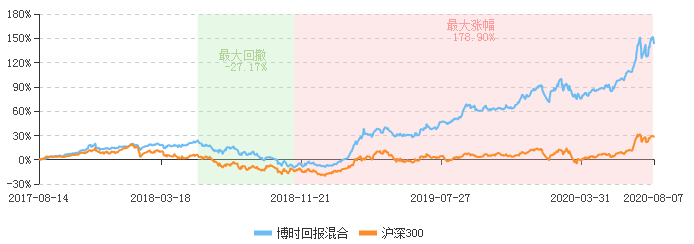

2017年,A股经历4月以来的回调,沪指从3000点缓慢上行,在8月2日再次到3300点后又连续下跌,8月9日-8月11日连续3天下跌,8月11日当天上证指数下跌近2%,在这样一个很多人认为,市场难以突破3300点之际,8月14日,肖瑞瑾接管博时回报混合,截至2020年8月7日,近3年的时间,累计回报142.87%,同期沪深300指数涨幅29.08%,超额收益达到113.79%。

从年度数据看,肖瑞瑾接管后博时回报混合后第一个完整年份,2018年,这是A股极度悲惨的一年,

东方财富网的一项调查显示,2018年沪深两市市值减少了14.46万亿元,人均亏损高达9.9万元,仅一成投资者是盈利的,一半投资者亏损20%或更多。

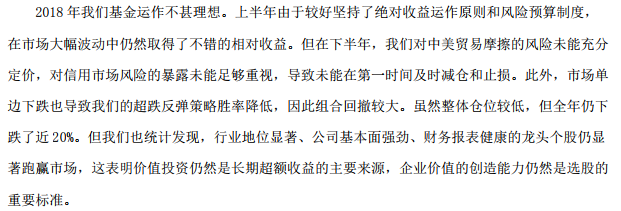

全年走低的2018年,沪深300指数下跌-25.31%,博时回报混合全年下跌-19.57%,虽然略胜于沪深300指数,但是,在2018年年报中,肖瑞瑾写到,“2018 年我们基金运作不甚理想。”反思组合投资在2018年下半年的失策。

这样的基金经理是我比较喜欢的,不以战胜市场为喜,不断反思自身,为投资者带来持续的收益。

2019年,肖瑞瑾敏锐的抓住了机会,一季度时股票仓位仅有48.25%,二季度快速调高到71.04%,全年维持较高的仓位运作,且集中配置于 5G 通信、消费电子及计算机、新能源汽车、光伏、医药生物为主的科技创新方向,在坚持绝对收益导向和风险预算之内,取得了95.21%的收益,在3407只同类基金中位居第11位。

截至2020年8月7日,博时回报混合今年以来涨幅35.42%,同期沪深300指数涨幅14.92%,依旧跑赢。

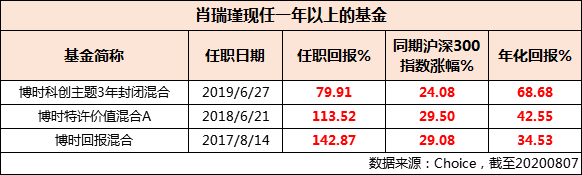

除了博时回报混合,肖瑞瑾在管1年以上的还有2只,博时特许价值、博时科创主题3年封闭混合,

3只基金,特点各异,

虽产品本身不同,虽任职时间不同,但业绩都是足够的优秀,年化回报均超30%。

2020年以来,肖瑞瑾先后又担任博时汇悦回报、博时科技创新混合A/C、博时科创板三年定开、博时创业板两年定开的基金经理。

其中,博时科创板三年定开(已募集结束)、博时创业板两年定开(8月17日开始募集)是极具意义的两只,前者主投科创板;后者是在创业板注册制改革后,能够参与创业板战略配售的基金,

我们都知道,股票打新是一个回报率极高的投资,但个人打新是一个概率性事件,且像网下打新这种方式个人是无法参与的,更别提以锁定持股的方式获得优先认购新股的权利,即战略配售。

博时创业板两年定开在80%以上股票仓位投资于创业板基础上,辅以精选优质项目参与战略配置,造就一只追求收益增强的创业板主题基金。

站在当前,展望未来,创业板投资潜力无限。

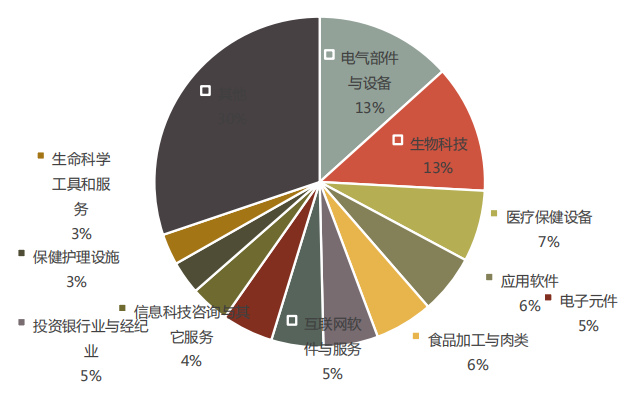

1、汇集高成长性新兴行业

这两年随着外部环境的日益紧张,我国的经济迫切需要转型,纵观A股各板块,唯创业板行业结构与中国新经济转型方向高度一致,广泛覆盖新一代信息技术、绿色循环产业、高端装备制造、生物医药等新兴行业,上市公司中“国家七大战略新兴产业”权重占较高。

图:创业板指数行业分布

2、指数估值合理,龙头业绩稳定

尽管受到疫情影响,从一季度业绩报告来看,龙头公司及部分行业业绩依然稳健。市值高于500亿的创业板大盘公司,1季度平均净利润增速达到66%,ROE位3.77%,每股收益增速63%。

估值上,2020年春节后,受国内资金面转松、监管政策呵护等利好因素影响,创业板大幅反弹,创出阶段性新高。整体来看,创业板估值在经历快速上行后仍处于合理区间,

截止2020-6-30,2020年以来创业板累计涨幅达35.60%,对标全球主要指数,均处于领先地位。

3、注册制&并购重组新规

今年创业板迎来两项重要的政策改革,这是政策面对于创业板前所未有的关注。

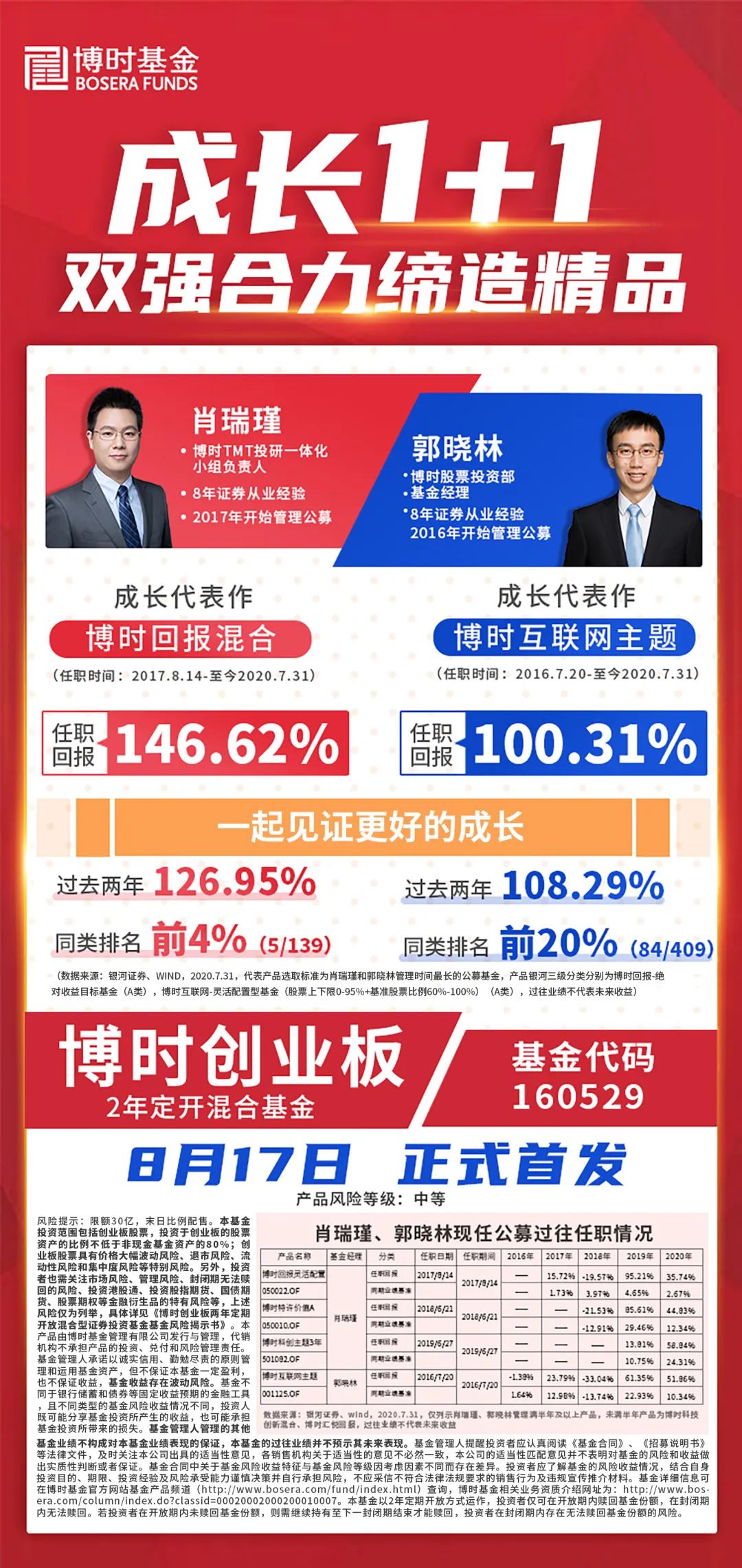

这样一只极具市场方向的基金,博时基金在人员上是“双基金经理”的配置,肖瑞瑾之外,还有郭晓林,

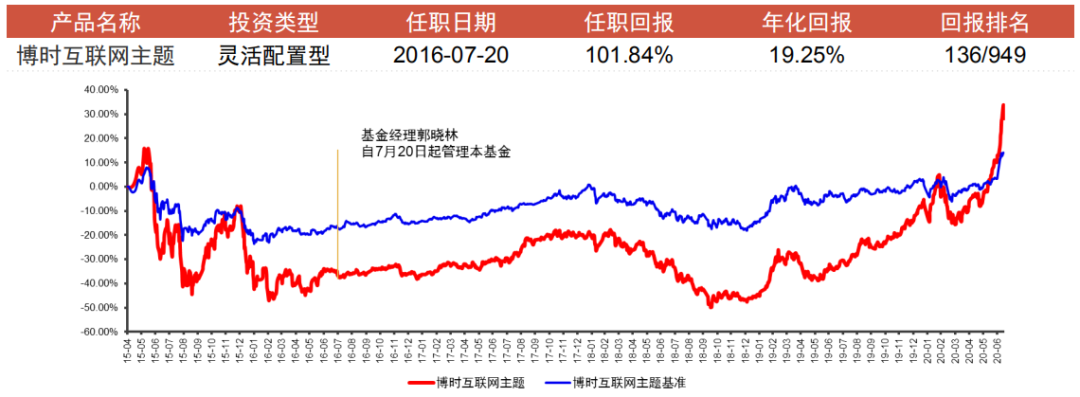

郭晓林最具代表的博时互联网主题自2016年7月管理以来任职回报超100%,同期上证综指微跌-2.31%,同期业绩基准仅26.91%,同期上证综指仅0.11%。

数据来源:银河证券、wind,2020.7.15 银河分类:混合基金-灵活配置型基金-灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)(A类)

说来也巧,他们二人是同于2012年加入博时基金,同为博时内部培养出的基金经理,此次强强联合,颇为期待。

风险提示:限额30亿,末日比例配售。本基金投资范围包括创业板股票,投资于创业板的股票资产的比例不低于非现金基金资产的80%;创业板股票具有价格大幅波动风险、退市风险、流动性风险和集中度风险等特别风险。另外,投资者也需关注市场风险、管理风险、封闭期无法赎回的风险、投资港股通、投资股指期货、国债期货、股票期权等金融衍生品的特有风险等,上述风险仅为列举,具体详见《博时创业板两年定期开放混合型证券投资基金基金风险揭示书》。本产品由博时基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金收益存在波动风险。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,本基金的过往业绩并不预示其未来表现。基金管理人提醒投资者应认真阅读《基金合同》、《招募说明书》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。基金详细信息可在博时基金官方网站基金产品频道(http://www.bosera.com/fund/index.html)查询,博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。本基金以2年定期开放方式运作,投资者仅可在开放期内赎回基金份额,在封闭期内无法赎回。若投资者在开放期内未赎回基金份额,则需继续持有至下一封闭期结束才能赎回,投资者在封闭期内存在无法赎回基金份额的风险。

最近有朋友问我:为什么没有及时看到推文?因为微信改了推送规则,没有点『赞』或『在看』、没有把我们『星标』,都有可能出现这种状况。

风险提示

基金有风险,过往业绩不预示未来表现,投资需谨慎。以上观点不代表基金公司立场,也不构成对阅读者的投资建议。

你的每一个“在看”都是写文的动力

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。