作者:飞鸽杰尼

来源:天天基金网

大盘自7月13日站上近期高点后,走势十分磨人:持续性小涨小跌,间歇性大起大落,让很多人深刻体会到什么叫“熊市赚的钱,往往会在牛市亏掉”。

那么我们该如何改善长期投资体验,更从容地面对起起伏伏的市场呢?

买主题基金,要有一颗强心脏

投资很大程度上就是对风险的管理,每个投资者都有一个风险承受的临界值,即便理性看某一行业长期趋势向好,但中间遇到的挫折力度如果超过了这个临界值,也是很难一直坚持的。

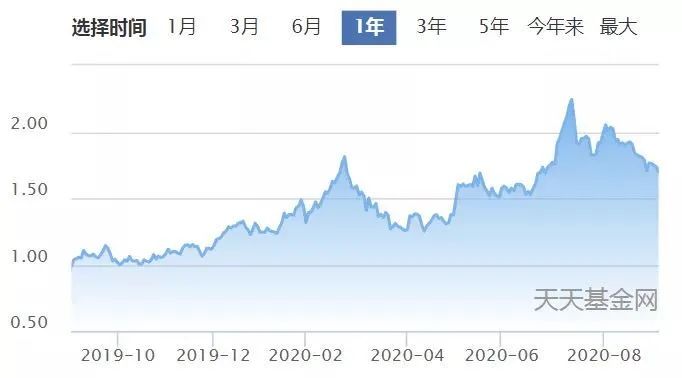

以最近饱受争议的某只基金为例,从30天斩获47%的收益率到10天跌9天,正所谓成败皆科技,作为一只纯种的“芯片基金”,高度集中的持仓使其净值大起大落,上涨和下跌的“增强效果”都十分明显。

图片来源于网络

数据截至2020-09-02

所以投资者在购买基金时一定要清楚自己的风险承受能力,能接受基金净值多大的波动。

尤其对于买主题基金的朋友,应该要有一颗大心脏,当行业不在风口时,要忍受基金短期的表现差,净值波动大。如果受不了高波动,那最好不要买入主题基金。

股票基金到底配置多少?

多数基金投资者配置的权益类基金占了很大比重,甚至100%都是,而同时我们也发现很多投资者其实并不能承担这么大的波动,特别是市场下跌的时候。

我们利用过去10年的数据进行了统计,来看下不同权益基金配置比例下的收益率和回撤情况。选取中证混合基金指数来替代权益基金平均水平,中证债券基金来替代债券基金平均水平。表中权益基金配置比例从10%依次增加到90%,债券基金配置比例依次从90%降低为10%。

图片来源于网络

数据截至2020-09-01

从统计结果来看,权益类比例越高对应的持有收益率也越高,但需要承担的回撤也大幅提高。

平均回撤水平提高的幅度其实还好,与收益增长的比例比较接近,但我们更需要关注极端情况的发生,例如持有期为3个月,权益基金配置10%的时候极端情况可以回撤7%,而配置90%的时候可以回撤21%,这个就是大家在资产配置的时候需要提前考虑是否可以承受的回撤幅度。

多看少动,注重中长期投资

在市场震荡时,如果没有比原先更好的投资方案,我们通过择时、赎回后再原样操作,很多时候只是平白提高了持有成本而已。

图片来源于网络

20100701-20200729

由上图可以发现,持有期间与获得正向收益的概率几乎是正向关系,同时持有时间越长,基民的平均收益率也越高。

整体来看,不论是从收益率的角度考虑,还是从投资者体验出发,中长期投资的效果都更优。

正如全球资产配置之父加里·布林森所说:“从长远看,大约90%的投资收益都是来自于成功的资产配置”。

在当下时点,单一配置权益类基金,会受到较大的波动,维持较为均衡的配置策略或是比较好的选择。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。

扫二维码 3分钟开户 布局下一波反弹

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。