来源:华宝财富魔方

分析师:张青 执业证书编号:S0890516100001

研究助理:田钟泽

1. 市场回顾

1.1. 政策与新闻

第28家外资私募迈德瑞投资完成登记 成为今年的第5家外资私募

今年A股市场行情火热,外资私募备案登记在加速。近期,迈德瑞投资管理(珠海横琴)有限公司在中国证券投资基金业协会完成私募基金管理人登记,成为进军中国市场的第28家外商独资私募证券投资基金管理人(WFOE PFM),也是今年的第5家。

协会信息显示,迈德瑞投资成立于2019年3月26日,是一家外商独资企业,由Metori Capital Management全资控股,注册资本是300万美元。该公司在2020年8月17日完成私募证券投资基金管理人登记。值得注意的是,这是首家注册和办公都在珠海横琴的外资私募,此前26家外资私募注册在上海,1家注册在深圳。

公开信息显示,其母公司Metori Capital是一家总部于法国巴黎的量化对冲基金公司,2016年创立,其旗舰基金是欧洲历史悠久的CTA策略产品。其是较早进入中国市场的海外对冲基金,核心团队和中国机构合作,研发并推出国内期货市场的CTA策略。

协会信息也显示,迈德瑞投资的法定代表人谢文杰拥有二十多年的金融从业经验,早期在香港汇丰银行有限公司、法国兴业证券(8.350, -0.09, -1.07%)(香港)有限公司工作,2010年4月加盟华宝兴业基金,担任常务副总经理兼董事。谢文杰在2018年7月加入Metori Holding (Hong Kong) Limited,担任中国区首席代表,2019年9月成为迈德瑞投资的总经理、执行董事。

今年已有5家外资私募进入中国市场,包括罗素投资、弘收投资、威廉欧奈尔投资、鲍尔赛嘉投资等,至此,在协会完成登记的外商独资私募证券投资基金管理人已达到28家。今年外资私募发行产品热情也很高,截至目前,28家外资私募已有23家推出私募基金产品,总数达到83只。其中,今年备案的私募产品有18只,比如7月份东亚联丰投资备案了首只产品东亚联丰中国多元化一号,毕盛投资备案了外贸信托-隆新5号,未来益财投资备案了未来益财中国优势1号。

(中国基金报,2020-08-24)

橡树资本:完成私募备案,成为中国第一家外资AMC

中国基金业协会网站显示,Oaktree (北京) 投资管理有限公司近期已经完成私募基金管理人备案,该公司为橡树资本(香港)有限公司在内地的全资子公司。意味着,中国资产管理市场(AMC)市场将迎来了首家外资机构。

Oaktree(北京)投资管理有限公司成立于2月14日。登记为外商独资的其他类私募投资基金管理人,注册资本是454.8803万美元,法定代表人为孟圆圆,由橡树资本(香港)有限公司100%持股,Oaktree(北京)投资管理有限公司与橡树海外投资基金管理(上海)有限公司为关联方。

橡树资本成立于1995年,总部位于洛杉矶,于2012年在纽交所上市,截至2020年6月末在全球管理的资产总值超1200亿美元,是全球最大不良资产投资机构。橡树资本的投资者包括养老金计划,保险公司,捐赠基金,基金会和主权财富基金。创始人霍华德·马克斯及布鲁斯高树自20世纪80年代中期联手在西部信托公司进行困境债务、私募股权、房地产类、直接借贷、高收益债券以及可转换证券投资。

2013年,橡树资本作为首批QDLP(合格境内有限合伙人)之一,在上海成立了橡树海外投资基金管理(上海)有限公司,正式涉足中国不良资产市场,在中国AMC市场已经投资多年,2015年橡树资本在中国完成了首笔不良资产收购,截至2019年10月,橡树资本已在中国先后收购了8个不良资产包。

(券商中国,2020-08-24)

1.2. 市场行情

全文观察期自2020年8月1日至2020年8月31日。

2. 私募概览

2.1. 分策略业绩统计

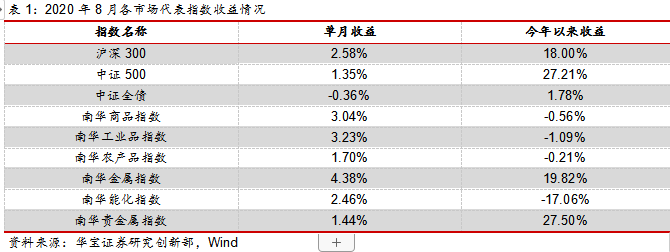

A股市场方面,8 月权益市场震荡上行,涨幅较7月收窄,行情呈现分化特征,高估值对市场的压力有所显现。前期涨幅较大的创业板表现疲弱,而前期滞涨的大盘蓝筹板块相对表现占优,指数中上证50表现较好。另一方面,部分经济数据环比有所回落,8月全国规模以上工业增加值同比增长4.8%,增速比上月回落1.5个百分点,社会消费品零售总额,同比增长7.6%,增速比上月回落2.2个百分点。当下宏观经济虽呈现边际减缓迹象,但仍处于缓慢上行阶段,经济仍处于稳步复苏态势,而宏观政策环境也相对有利于权益资产表现。展望后市,中长期市场运行趋势依旧保持乐观,但短期行情可能维系高位震荡走势。一是国内的流动性已经边际转向,市场逻辑从估值驱动转向盈利驱动,市场需要对高企的估值压力进行消化,尤其是中小成长股,二是则源于近期美股的高位大幅波动,可能会A股有一定传导。

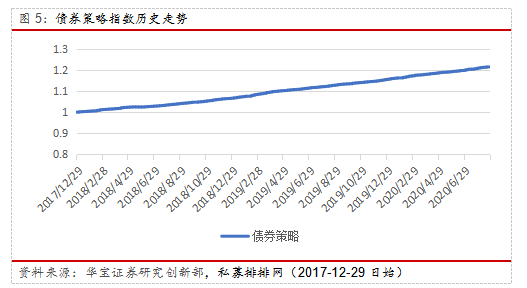

债券市场方面,8月债市延续调整,8月中上旬,债市整体震荡,下旬因资金面偏紧导致利率有所上行,并且短期利率较长期利率上涨幅度较大,期限利差收窄,收益率曲线平坦化。经济数据方面,8 月制造业 PMI 为 51,处于近几个月高位附近,仍处于扩张区间,表明经济维持复苏态势。经济数据持续向好也使得债券市场承压。本轮债市的过快调整,本质是对货币政策边际收紧以及经济复苏的反映,而股市的强势进一步加速了债市调整。展望后市,预计债市整体维持区间震荡格局,但经历前期调整后,当下的位置战略上可以更乐观一些,逻辑在于虽然当前GDP的复苏已基本达成共识,但受制于服务业的约束,预计经济上行幅度有限,经济无过热风险,而当前的货币资金利率已从前期极度宽松状态回归至相对合理状态,再考虑到面对外部形势的不确定性,后续货币政策预计难以进一步收紧,债市暂时达到一个平衡,配置价值有所凸显。

商品市场方面,8 月黄金市场先涨后跌,再度创下 2018 年下半年以来本轮黄金牛市的新高,Comex黄金突破2000美元门槛,随后因美元指数下行趋势暂缓、美国经济数据好于预期,呈现复苏态势等原因逐步回落至2000美元/盎司下方区间震荡。黄金预计高位有回落风险,但从长周期逻辑看,全球货币政策的宽松可能催生的是新一轮通胀,而大宗商品价格倘若由于供给端的受限而走高(尤其是原油价格),则会进一步加剧通胀预期,黄金长期走牛的逻辑仍在。黑色系整体上涨,8月铁矿石继续上涨,国内钢厂生产积极性高,现货需求旺盛,铁矿价格走势偏强。基本金属8月小幅上涨,疫情逐步缓解和经济复数预期使得市场预测金属需求增多。整体而言,8月份商品多数上涨,部分商品波动有所加大。

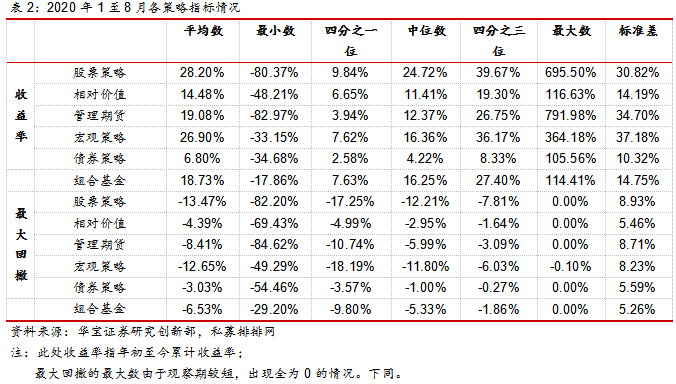

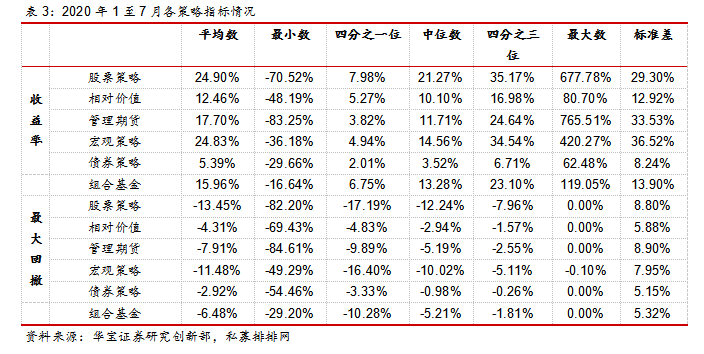

股票策略共考察9346只基金,中位数收益24.72%,收益区间在【-80.37%,695.50%】。

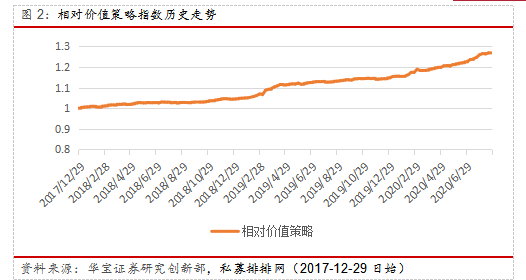

相对价值共考察458只基金,中位数收益11.41%,收益区间在【-48.21%,116.63%】。

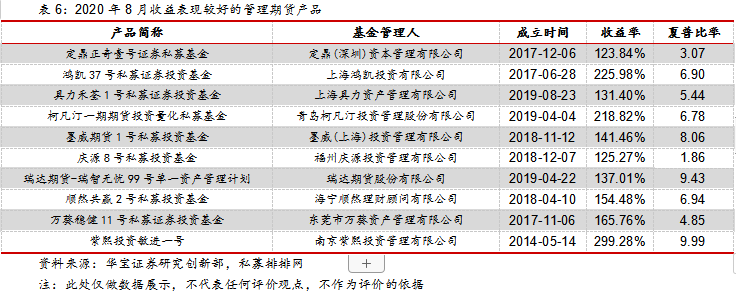

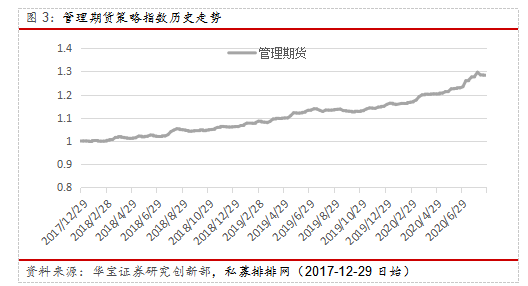

管理期货共考察1221只基金,中位数收益12.37%,收益区间在【-82.97%,791.98%】。

宏观策略共考察309只基金,中位数收益16.36%,收益区间在【-33.15%,364.18%】。

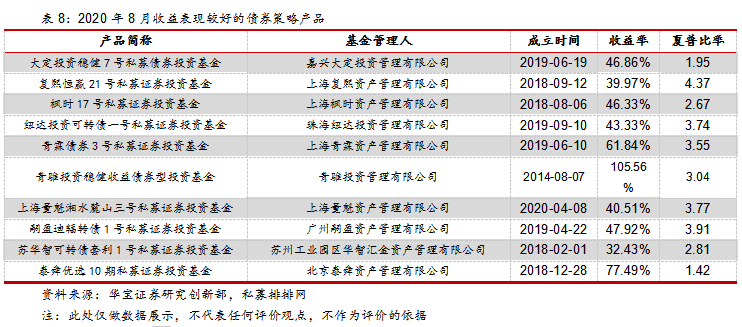

债券策略共考察535只基金,中位数收益4.22%,收益区间在【-34.68%,105.56%】。

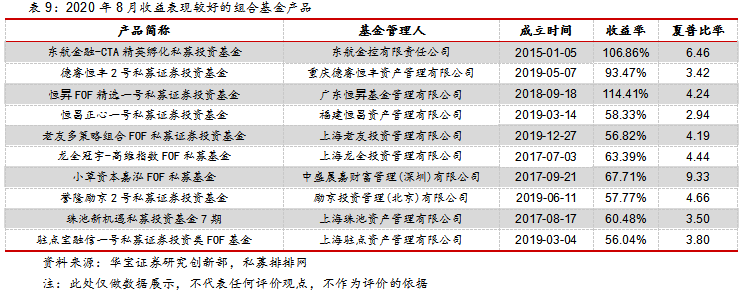

组合基金共考察659只基金,中位数收益16.25%,收益区间在【-17.86%,114.41%】。

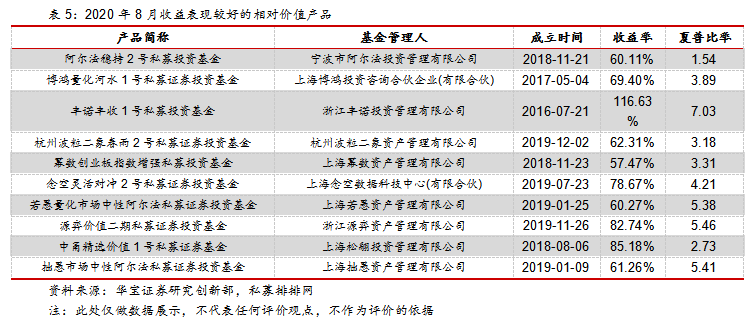

2.2. 分策略部分产品展示

8月股票市场整体震荡上行,股票相关策略表现中规中矩,其它如宏观策略、相对价值、组合基金和管理期货等策略表现较7月均有所提升。其中股市依旧强势的情况下债券仍承压,债券策略在所有策略中表现较为一般。整体看,多策略在8月表现相对均衡。

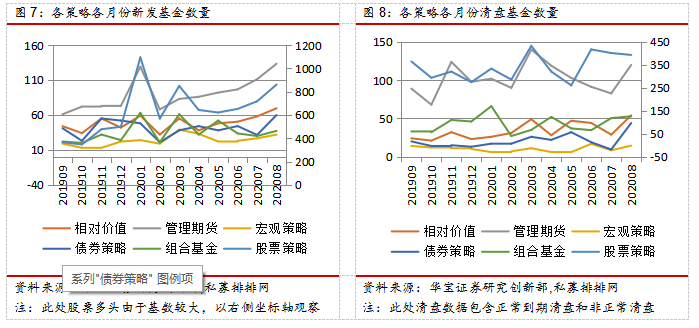

2.3. 产品发行与清盘

2019年一季度A股市场表现强劲,股票策略表现亮眼,3、4月股票类策略发行数量大幅回升,清盘数量明显下降。随着A股市场二季度的回调,随后两个月发行数量也出现回落。年末可能部分资金方有意向为明年做布局而发行新产品,同时2020年1月前期市场连续上涨,股票策略产品发行数量出现明显上涨。

2019年初,受A股市场情绪回暖、量化交易接口和衍生品市场释放积极信号等因素影响,量化对冲类策略交易环境预计转好,相对价值和股票量化产品的资金吸引力有所回升。但下半年以来,受市场成交量下滑、基差急剧收敛等影响,相对价值策略产品发行数量出现明显减少。

管理期货策略产品受益于2018年较为优秀的业绩表现,2019年初的新发基金数量较去年水平有所抬升。二季度以来商品波动加大,部分品种趋势性明显,管理期货策略发行数量持续上升。9~10月由于部分市场短期剧烈波动,管理期货策略出现回撤,发行数量也随之回落。2020年以来随着商品市场波动加大,管理期货策略的发行数量也逐步回升。

2020年以来债市承压运行,股债“跷跷板”效应使得债券策略产品表现较弱,新发债券类基金数量整体较少。2月以来债券市场回升的情况下这种情况仍未明显改善。

扫二维码 3分钟开户 做好抄底反弹准备

扫二维码 3分钟开户 做好抄底反弹准备

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。