2020.9.7-9.11

债市焦点

1. 上证指数失守 3300 关口,创业板综指跌 1.6%。

2. 人民银行OMO1700亿,到期700亿,投放1000亿。

3. 新华社:坚决遏制创业板炒小炒差“歪风”。

4. 8 月新增贷款 1.28 万亿,前值 0.99 万亿,新增社融3.58万 亿,前值 1.69 万亿,社融通比增速 13.3%,前值 12.9%,M2 同比增速 10.4%,前值 10.7%, 结构上居民和企业中长期贷款保持高增,M1 增速延续回升。

债市走势回顾

上周债券市场在市场风险偏好与信用扩张逻辑下震荡调整。

上周在股市大幅下跌带动性市场风险偏好下降,股债跷跷板再现,叠加人民银行操作转向净投放,市场资金利率快速下行,带动债市一轮小幅反弹,但随后在社融数据超市场预期,中长期贷款继 续保持高增长的背景下债市重回调整。

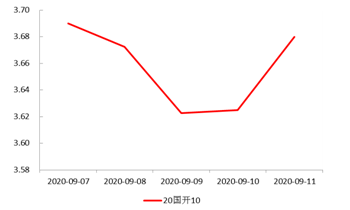

上周全周,中债国开10Y收益率下行1 BP。

图1:国开债 10Y 现券收益率

数据来源:wind,截至2020.9.11

债市策略

1. 8 月份主要经济金融数据已经披露完毕;工业、投资、消费均延续复苏态势;社融数据在政府债券融资的带动下同比大幅增长;房地产领域的销售与价格也延续较高温度;当前的基本面对债市收益率并非有利。

2. 本月后续将进入经济统计数据真空期;但考虑到今年社融中有相当大比例为财政债券融资,而财政资金中有较大部分会拖到年底及各季度末才实际支出,因此可以认为目前的社融规模中有相当一部分尚未充分发力到实体经济;因此,9月及四季度也还是有较大概率维持经济复苏的趋势。

3. 9 月份国债、地方债供给压力仍然偏大;目前市场一般预期,财政债券的供给压力要在 11 月份才能消退。

4. 从上周开始,人民银行 OMO 净投放开始增加,市场隔夜利率明显回落;本周二人民银行 MLF 投放 6 千亿资金,较本月内 MLF 到期量超出 4 千亿,这多出的部分或有用 1Y 长钱替代即将到期数千亿 7 天 OMO 短钱的意图。

后市展望

利率债市场方面,当前经济基本面的现状及预期,都对债市收益率继续形成一定的向上支撑力;而财政债券一级发行的供给压力预计也要继续存在一个半月左右;但另一方面,目前的债市利率水平已回升到年初水平以上,人民银行 OMO 操作从前期主动推升市场利率转为给利率上行踩刹车;预计债市中长端收益率暂时将保持区间震荡行情,而收益率曲线结构上存在一定陡峭化的可能性。

信用债方面,当前时点上,地产销售和投资领先恢复,各行业经济数据均呈恢复趋势,货币政策中性偏紧,放松的概率较低。从制造业利润情况看,各行业均逐步走出疫情影响,总体呈现触底或回升趋势。根据半年报看二季度各行业现金流情况都有全面改善,除了交运、旅游行业外,其余行业二季度现金流均同比有大幅好转。

可转债方面,对后市判断,大类资产维持股票优于债券的观点。经过调整之后,转债仓位可以适当提高,加仓的方向仍以顺周期行业为主,大消费板块需要关注估值切换的时点,科技板块需要关注风险事件的出清和落地。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

扫二维码 3分钟开户 稳抓创业板大行情!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。