来源:我是基民

今年的一张“神图”把股票划分为四个象限,用四种男士分别来形容“高增长-偏稳定”、“高增长-不稳定”、“低增长-偏稳定”、“低增长-不稳定”这四类股票。其中“男神“股,就用来形容“高增长-偏稳定”的股票。医疗和消费板块则被认为是这类“男神“股的代表。

“男神”也好“渣男”也罢,都只是段子。但不可否认,消费领域确实是长期优质的好赛道。

海富通基金公募权益投资副总监黄峰,重点覆盖大消费领域,拥有完整的上市公司-卖方-买方-投研履历,经历过不同风格的完整牛熊市场,是同类型选手中的佼佼者。

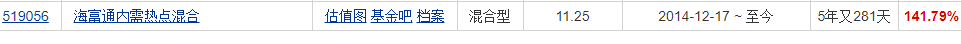

黄峰管理的海富通内需热点混合,自2014年12月接任以来,截至2020年9月22日,任期回报141.79%,同期,沪深300指数涨幅为40.33%,海富通内需热点大幅跑赢指数。尤其是近三年,基金更是表现格外出色,同类排名前茅。

来源:天天基金

2020年7月,该基金荣获《上海证券报》“金基金偏股混合型基金三年期奖”。

从业十余年,基金投资超5年,黄峰经过多种投资风格的痛苦教训,在深刻反思后,他开始长期专注于价值投资。

老揭看基金认为,海富通基金黄峰,是一位攻守兼备的消费赛道绩优选手!

专注大消费赛道

黄峰曾是某农牧渔业上市公司的证券部负责人,2010年加入华创证券研究担任食品饮料、农林牧渔研究组组长。

2011年5月,黄峰加盟海富通基金,历任股票分析师(食品饮料、农业)、基金经理助理,2014年11月起任基金经理,现任公募权益投资部副总监。

从证券部负责人到卖方研究员,再进入基金公司担任买方分析师,并成为基金经历。这段独特的经历,令黄峰对于经济周期、行业周期与上市公司运作更加熟悉。

完整的产业链经历给了他全面的视角,无论做实业还是投研,黄峰始终紧密跟踪的领域都是大消费,数十载的专注沉浸,让他对大消费赛道的公司拥有较长时间的视角。

“能力圈原则就是要求自己的投资能够在自己的能力圈范围内。”黄峰曾说道。

从投资风格看,黄峰擅长价值投资的攻与守,从其重仓行业看,他坚守自己的能力圈,泛消费极为突出,周期、成长科技涉猎较少。除了擅长大消费,低估值蓝筹,也是他擅长的板块。

这一点,从他的持仓可以看出,根据海富通内需热点过往的重仓股显示,前十大重仓股,基本集中于消费行业,而且不少重仓股,都已经持有数年。

碰到极端情况,黄峰也会注重持仓结构和个股调整,会做一些仓位管理。但少数的择时都会严格依据其投资框架,尽量避免情绪化、随意性的操作。

持仓集中 换手率降至低位

截至2020年8月28日,无论从短期还是长期,黄峰管理的海富通内需热点成绩优秀,同类排名名列前茅。近三年净值增长率190.82%,排名同类基金第一。

海富通内需热点也获得了多家评级评价机构的“五星认证”,2020年8月获海通证券三年、五年五星评级;2020年8月获银河证券(三年)五星评级;2020年二季度获上海证券综合管理能力(三年)五星评级。

黄峰曾在接受媒体采访时表示,做投资很重要的是,保住胜利的果实,因为做投资,很多东西都是纸面的,只有财富保住了,果实才保住了。

从过去14个季度数据来看,黄峰呈现出进攻性较强和季度相对稳定的特征,仅2018年一季度跑输业绩比较基准,其余多个季度超额收益明显。

特别是2017年四季度,和2020年二季度,黄峰的超额收益超过16个点。

黄峰的持仓也较为集中,根据海富通内需热点基金的定期报告统计,前二十大持股个股,基本在20个上下。

2017年,成为黄峰投资生涯的分水岭。他从趋势投资者彻底转变为价值投资者。

在转向价值投资后,黄峰为自己制定了三大投资原则:1、安全性原则。2、竞争优势原则。3、能力圈原则。

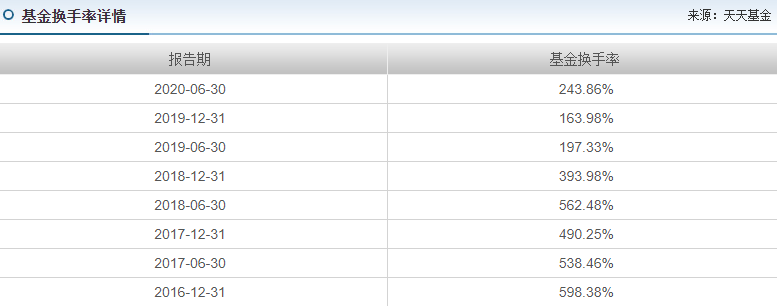

这一年开始,黄峰的换手率开始大幅下降,根据平台估算的数据,由2016年年底的598.38%,降至2019年年底的163.98%,单边换手仅80%多。

消费股的主动管理能力主要体现在防风险

进入下半年以来,消费股面临调整压力,市场上也充斥着消费股过高估值的质疑。一些被机构重仓的消费股,出现了放量下挫。

对此,黄峰认为,大消费是优质的长跑赛道,这一点在国内外股市的历史上已经被反复证明。但是这只是方向性的规律,事物的发展是螺旋式的,死抱着消费龙头股也不意味着“万事大吉”。在消费股投资方面的主动管理能力主要体现在防风险上面。

具体来说,有两类风险需要主动管理,一是“泡沫风险”,即估值过高即将破灭的风险;二是“价值陷阱”,指估值虽低却始终不涨的风险。

黄峰表示,从数据统计上看,消费板块的估值确实处于近10年的历史高位,这主要是由于低利率环境叠加部分消费龙头股连续稳定增长的业绩特征,市场将长期问题短期化,假设为永续增长,不断拉大估值所导致。目前结构化行情发展到极致,高估值也决定了一些高位资产的主线会越走越窄,需要通过中报业绩是否超预期来验证和甄别。

但是,久经市场考验的黄峰对于市场震荡却很淡然,“下跌并不可怕,下跌是优秀选手的朋友,平庸选手的敌人。我们将一如既往努力尽可能把握市场震荡带来的机会。”

在后续的基金管理方面,他表示代表产品将延续定期报告公开信息的思路,核心资产一部分选择坚守,一部分将等待更好的机会。

如何区分坚守和等待?“如果获取的收益主要来源于阿尔法,且业绩持续验证,我们将选择坚守,如果大部分来自于贝塔,贝塔有潮起也有潮落,我们需要进一步等待更好的投资时机“,黄峰的思路十分清晰。

市场的震荡或将给一直想“上车”消费股的投资者带来不错的参与机会。对于新发行的基金来说,基金经理也有望更加游刃有余的把握建仓时机。

黄峰拟任基金经理的海富通消费核心资产混合型基金(申购代码 A类/010220 C类/010221 )即将于10月9日发行。

海富通消费核心资产混合型基金所界定的消费核心资产型股票主要是指消费制造和消费服务业及与其密切相关上下游产业内,在具有领先地位、良好业绩及稳定增长率的上市公司中,已具备一定领先优势的上市公司;或与消费主题相关,正处于培育期、发展期或未来有潜力成长为所属细分领域龙头的上市公司。

拟任基金经理黄峰将在高安全产业挑选高壁垒龙头;严防陷阱,谨防泡沫;坚守理念,赚企业增长的钱;严控风险,赚市场犯错的钱。

感兴趣的看官不妨关注下。

老揭提示:基金的过往业绩及其净值高低并不预示其未来业绩表现。基于投资范围的规定,上述基金的波动性可能较高。基民应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。

扫二维码 3分钟开户 稳抓股市回调良机!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。