95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

市场风格怎么看?基金怎么买?基金有什么投资小技巧……

在投基中你是不是有N多小问题,博哥最新栏目《有问必答》第四期上线啦,解答基民最关心的投资疑问,总有你想要的款,ready go!

Q1:国庆节后A股开门红,持币不动可能错失机会;买入又担心市场掉头,到底是买还是不买?

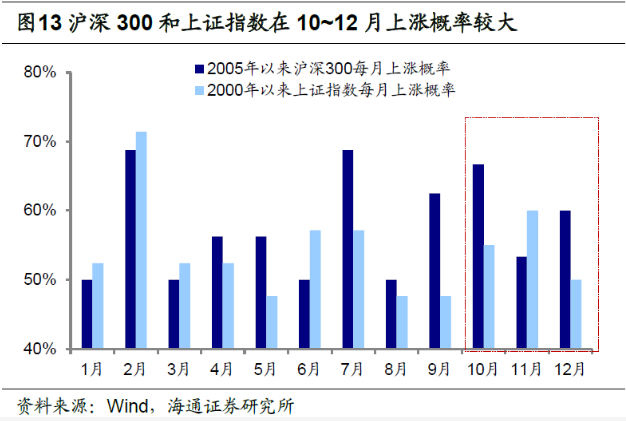

根据海通证券统计的2005年-2019年沪深300各月上涨概率,发现四季度上涨概率整体较高,沪深300在10月、11月、12月上涨概率分别是67%、53%和60%,而其它月份均值为57%。

从历史情况看,四季度市场或表现较好。

再从近期市场观点看,不少机构看多未来A股,比如海通证券表示,四季度股市上涨概率大,循级而上,中泰证券则认为情绪性调整接近尾声,红十月值得期待。

如果投资者想要买基金之前,不妨问自己三个问题;

o1看好未来A股市场吗?是否能够承受一定风险?从历史情况看,A股未来存在上涨的可能性,如果看好A股市场,可以择机买入优质的权益基金,但市场上涨中或有波动,投资者买入权益基金后,也要能够承受一定波动风险。

o2有看好的投资方向吗?市场上涨,有个别基金短期业绩爆发,最怕投资者“追涨杀跌”,买基金应该从长短期业绩综合考量,比如买入的基金是否近1年、3年、成立来收益率都超过大盘指数、业绩比较基准收益率、位居同类基金平均水平之上等等。

o3是否能够长期坚持?买基金不要想着赚快钱,基金是长期投资工具,好的基金经受市场磨砺,能够为持有人带来不错的回报,作为投资者,我们需要做的就是坚持+耐心。

Q2:有小伙伴问,已经持有博时医疗保健混合2年了,现在纠结该不该落袋为安?

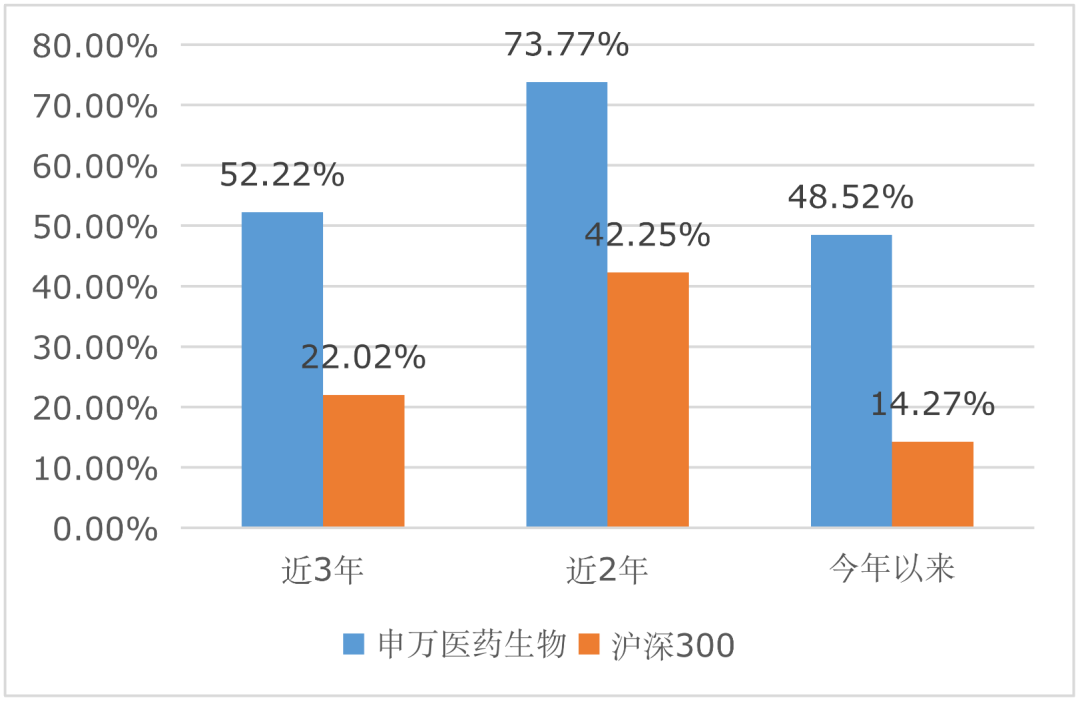

从医药板块中长期表现看,今年来、近2年、近3年申万医药生物指数涨幅同期沪深300指数,医药行业长期盈利能力较佳。

从社会环境看,人口老龄化趋势加速,养老服务、慢性病治疗、医药等需求增加,以及近年来美容医疗的兴起,医药/医疗堪称刚需的“内需”行业。

(来源:wind,截至10月9日)

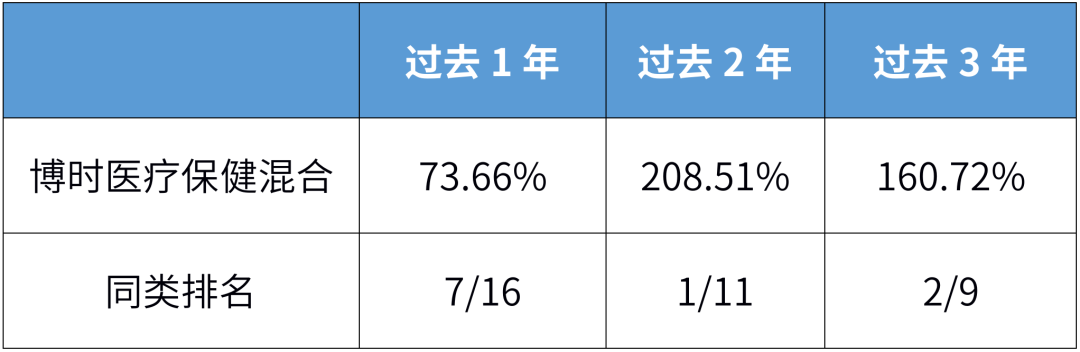

再从基金本身看,博时医疗混合是一只“纯正”的医疗主题基金,精选需求刚性、业绩增长稳定、经济周期波动影响较小的行业龙头。从基金业绩表现看,该基金过去1年、2年、3年收益率分别为73.66%、208.51%、160.72%,其中过去2年收益在同类基金中排名第1。

(来源:银河证券,截至10月9日,同类基金分类:医药医疗健康行业偏股型基金(股票上下限60%-95%))

至于要不要卖,不妨从长期视角思考问题,

首先基金是否到了该卖的时刻,基金投资标的没有发展前景,业绩差?但医药是值得长期投资的黄金赛道,博时医疗混合也是长期业绩表现不错的基金。

其次基金是否达到了自己的赎回标准?如果持有博时医疗混合已经达到自己的止盈目标,且还看好基金或医药行业长期表现,可以考虑部分基金资产落袋为安;如果该基金未达到自己的止盈点,那么就多多坚持。

Q3:之前市场震荡,基金收益不错没有卖,现在收益快跌没了,怎么办?

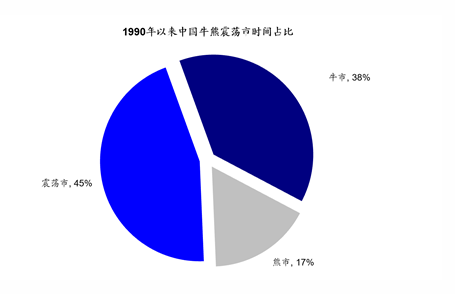

从长期看,A股市场波动较大,海通证券统计,A股历时最长的是震荡市,时间占比45%。

(来源:海通证券,1990.1.1-2020.9.2)

但基金长期赚钱能力较优,wind数据显示,截至10月9日,普通股票型基金指数、偏股混合型基金指数近10年上涨185.81%、152.83%,均超过同期沪深300、上证指数涨幅。所以做基金投资需要长期坚持,因市场波动而“动”,可能难赚钱,也会增加投资成本。

海通证券统计,假设申赎费率0.5%的情况下,月度换仓投资成本为5.84%,但投资3年、5年投资成本降低至0.2%以下。

从持有基金角度看,我们可以从市场原因、基金质地去理性分析。第一市场震荡,基金短期净值难免会回撤;第二审视自己的基金质地,判断下基金基本面是否无药可救、收益中长期大幅落后同类基金、基金经理投资风格大变,如果都不是,不妨再放放。

Q4:基金经理换人了,我该赎回还是拿着?

基金跑得快,全靠经理带。不过,基金经理变更也是基金投资中常有的事,那基金经理换人,是不是意味着也要赶紧赎回呢?大家别急着下定论,不妨先观察一段时间:

首先,观察继任基金经理的综合能力。新基金经理接棒后,他的综合能力,将很大程度上决定着基金此后的业绩。所以,新基金经理的从业经历、过往的业绩、选股择时能力等,都需要认真去比较分析。

其次,观察基金经理更换后,基金的投资风格是否发生较大改变。有时基金经理更换,基金的整体投资风格也会发生变化,比如原本基金属于大盘价值风格,而继任基金经理偏好小盘成长风格,这时投资者就要注意这一改变是否与自己的风险偏好是否匹配。

再次,要看投研团队的综合实力。基金的出色业绩,离不开基金经理背后的投研团队。好的投研团队制度相对完善,即使是核心人才流失,对公司影响也会小很多。所以,只要投研团队整体实力还在,即使更换基金经理,也不必太过担心。

所以,遇到基金经理变更,大家不用过于紧张,要先去综合分析、判断基金的情况,再决定是赎回还是拿着。

Q5:为什么低风险的债基会亏损?

要了解债券基金亏损的原因,我们先不妨了解一下债券基金的收益来源。

一般来说,债券基金的收益来源主要有两类:

一是票息收入。比如买入面值100元、票面利率是2.5%的1年期债券,那么只要债券不出现兑付困难,持有到期之后就会获得相应的利息。

第二是资本利得,即价差收入。债券的价格也会随着市场行情波动而变化,比如我们以98元买入100元面值的债券,等到债券行情好,债券价格上涨到110元,我们可从中赚取12元的差价。

分析完债券的收益来源,其亏损原因也不难发现了:

o1信用风险导致票息不能按期兑付。信用风险,又叫违约风险,是指债券发行人未按照契约的规定支付债券的本金和利息,给债券投资者带来的损失的可能性。

o2利率变动引起债券价格波动。债券的价格与利率呈反向变动关系:利率上升时,债券价格下降;反之,利率下降时,债券价格上涨。从当前情况看,4月以来,10年期国债收益率出现上涨,债券价格也就相应下跌,因而债基的收益也出现一定程度的亏损。

Q6:想投资科创板,基金应该怎么选?

科创板开板一年多,截至10月12日,科创板上市公司有183家。方便普通投资者参与科创板投资,公募基金也推出了科创主题基金、科创板战略配售基金、以及相关指数基金。那么,这三类基金应该如何挑选呢?

1、科创主题基金

科创主题基金是以“科技创新”为主题,和科创板上市公司属性切合,以混合型为主,开放式运作。这类基金可以投资科创板,但是对投资科创板的比例没有明确设定,因此可以从全市场范围内精选优质科技创新企业,投资范围广。

2、科创板战略配售基金

根据规定,科创板将优先安排向战略投资者配售股票,之后再确定网下网上发行比例。可见,在打新科创板时,战略配售的优势是显而易见的,一是可以优先购买新股;二是能买到的新股数量更多,能够大额投资科创板。另外,战略配售投资属于长期投资行为,战略投资者持有配售股票不少于12个月,投资科创板战略配售基金有利于把握科创板的长期回报。

目前,仅有封闭式或定期开放式基金及战略配售基金可参与,这类基金让普通投资者也能以战略投资者身份参与科技创新类企业的投资。

3、科创板指数基金

目前科创50指数是市场上唯一反映科创板走势的指数,汇聚了科创板中50只市值大、流动性好的股票。现阶段跟踪该指数的公募基金主要为ETF产品,需要投资者开通股票账户进行交易。

扫二维码 3分钟开户 紧抓股市暴涨行情!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。