各大指数强势翻红,白酒概念延续强势【立即开户,领取福利!】

中金 | 公募基金三季报回顾:基金仓位配置更加均衡

中金点睛

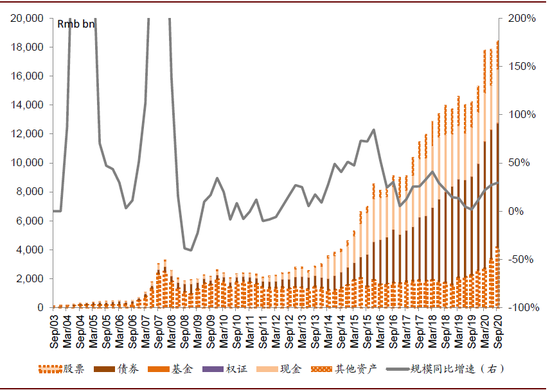

三季度A股市场受国内经济恢复加速度放缓、货币政策逐步向正常化回归、局部高估值等因素影响,市场在经历半个月左右的趋势上行后转为震荡调整。上证指数单季涨幅7.8%,创业板指季度涨幅5.6%。在此背景下公募基金资产结构变化明显,股票类资产总额从上半年的3.4万亿元提升至4.2万亿元,占全部基金资产比重由上半年的19%升至23%;相比之下债券类资产由上半年的8.9万亿元下降至8.6万亿元,占基金资产比例由50%下降至46%。

市场概况:主动偏股型基金仓位升至阶段新高

公募基金2020年三季报回顾:弃债择股

公募基金三季度“弃债择股”。三季度A股市场受国内经济恢复加速度放缓、货币政策逐步向正常化回归、局部高估值等因素影响,市场在经历半个月左右的趋势上行后转为震荡调整。上证指数单季涨幅7.8%,创业板指季度涨幅5.6%。在此背景下公募基金资产结构变化明显:

1) 股票类资产总额从上半年的3.4万亿元提升至4.2万亿元,占全部基金资产比重由上半年的19%升至23%;

2) 债券类资产由上半年的8.9万亿元下降至8.6万亿元,占基金资产比例由50%下降至46%。

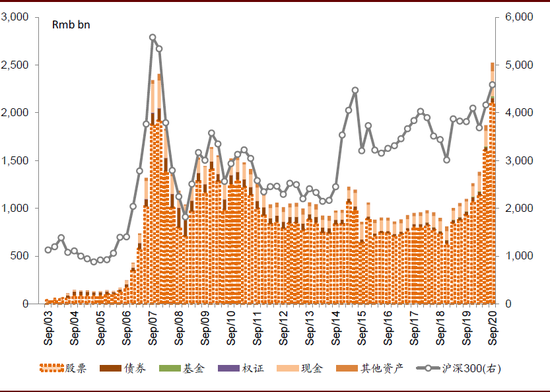

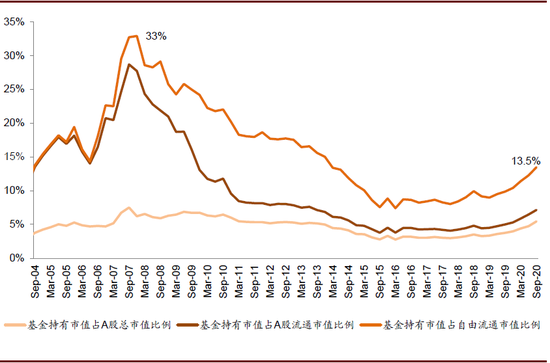

公募在A股市场占比显著提升。公募基金持有A股市值在全部A股市场的占比延续了2016年以来的持续提升趋势,目前占自由流通市值的比例已经上升至13.5%,为近5年来的最高水平。

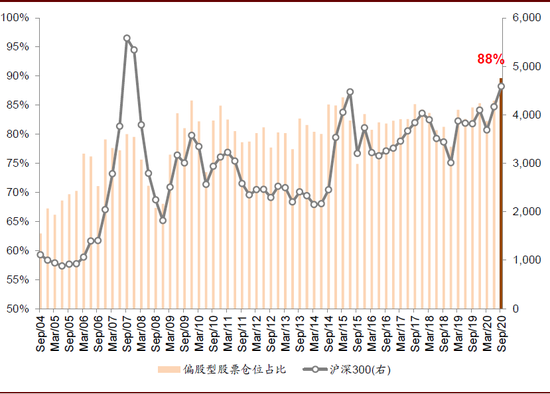

可比口径下主动偏股型基金仓位仍在提升,创阶段新高。虽然主动偏股型基金的整体股票仓位从二季度的86%下降至84%,但主因是受到三季度期间大规模新发基金的影响。剔除新基金的可比口径下,主动偏股型基金的仓位不降反升,至88%,为2005年以来的最高仓位水平。

下一阶段操作建议:仓位配置有望继续向“均衡”回归

尽管短期美国大选在即、欧美疫情反复等因素可能将对市场情绪有一定的压制,但对市场中期前景不宜悲观。中国疫情防控方面大幅领先外围,疫苗的进展也较为积极,应对零星局部的反复措施坚决有力且经验较为丰富,复工复产的深化可能是大概率的方向;欧美的再次反复,可能会进一步凸显中国产业链的稳健性。同时,欧美疫情的反复,可能也会使得中国政策朝正常化过度的节奏较为缓和。另外,近期市场盘整已经在部分消化此前局部高估值问题,整体市场估值不高。我们认为投资者可以在本轮波动中逢低吸纳后续可继续看好的标的。有如下几个领域值得关注:

1)新能源及新能源汽车产业链,依然值得重视;

2)内需消费中估值不高、景气程度仍在改善的汽车、家电、家居等可以继续看好;

3)科技板块中逢低吸纳存在预期差、受益于5G布局及应用进一步深化的板块,如苹果产业链等;

4)低吸化工优质龙头、金融里的龙头企业。

后续继续跟踪欧美疫情进展、美国大选、中国的三季度业绩、增长及政策来综合判断市场的节奏。

图表: 全部公募基金中股票市值从上半年的3.4万亿元提升至4.2万亿元

资料来源:万得资讯,中金公司研究部

图表: 全部基金资产中股票占比二季度明显提升

资料来源:万得资讯,中金公司研究部

图表: 主动偏股型基金中股票市值为1.6万亿元

资料来源:万得资讯,中金公司研究部

图表: 主动偏股型基金股票仓位重新回升至88%

资料来源:万得资讯,中金公司研究部

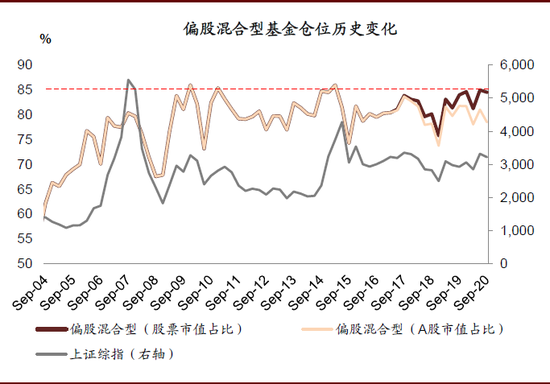

图表: 偏股混合型基金仓位历史变化

资料来源:万得资讯,中金公司研究部

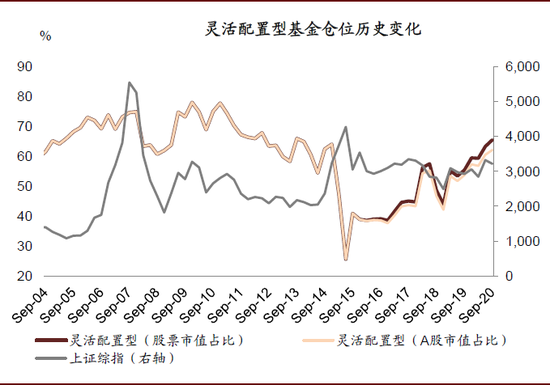

图表: 灵活配置型基金仓位历史变化

资料来源:万得资讯,中金公司研究部

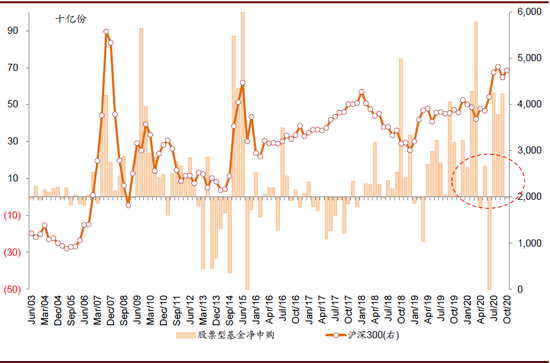

图表: 普通股票型基金份额变动情况

资料来源:万得资讯,中金公司研究部

图表: 基金持股占A股自由流通市值比例略升

资料来源:万得资讯,中金公司研究部

配置特征:主动偏股型基金第三季度配置风格更为均衡

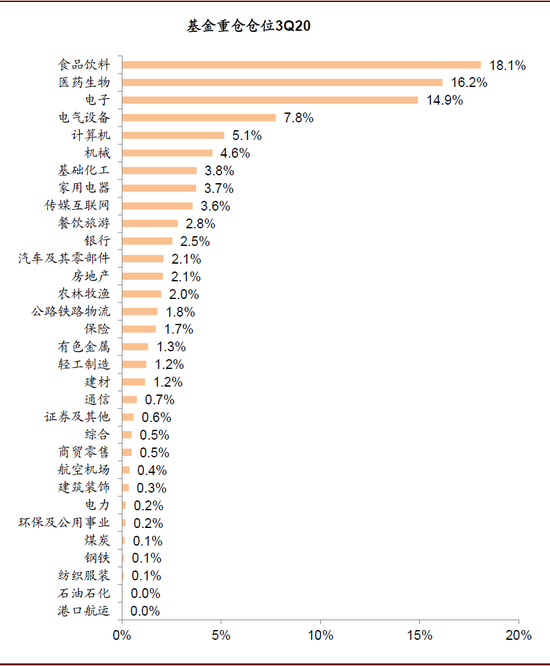

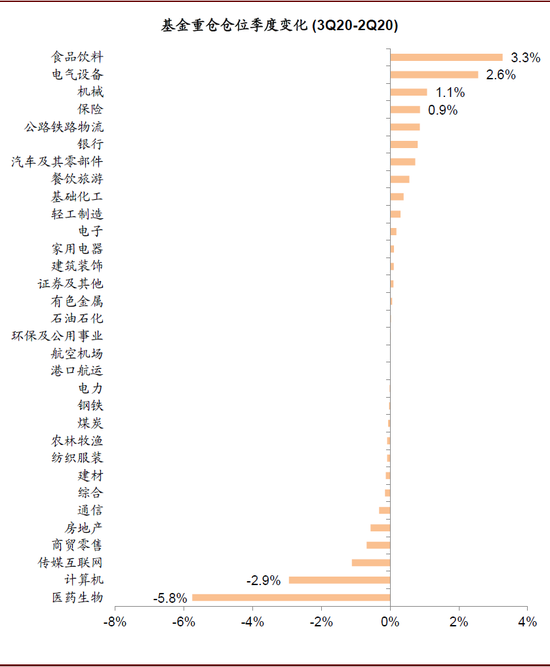

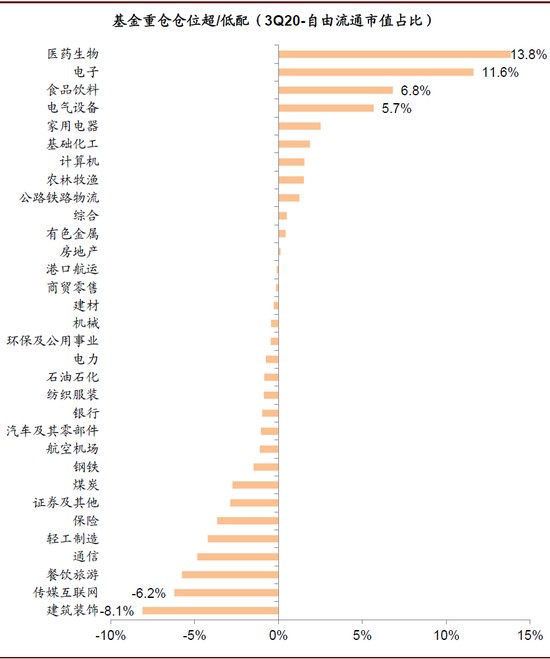

我们在上期的公募基金二季报分析中,认为三季度主动偏股型基金的配置风格有望向“均衡”回归。这在三季度的行业配置及重仓持股上已经有所体现,具体来看:

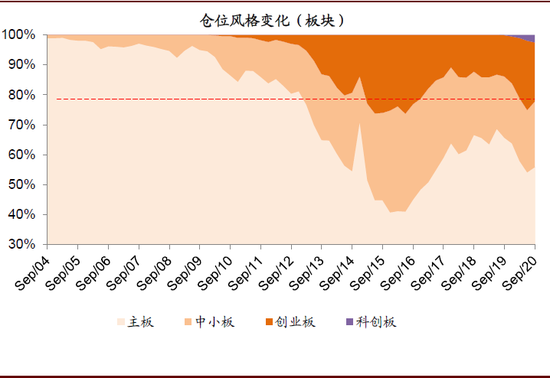

1) 创业板重仓仓位有所回落,板块仓位更为均衡。创业板重仓仓位结束了此前5个季度连升势头,由二季度的23%下降至20%;主板和中小板的仓位有所回升;科创板自去年开板以来重仓仓位持续上升,至3%。

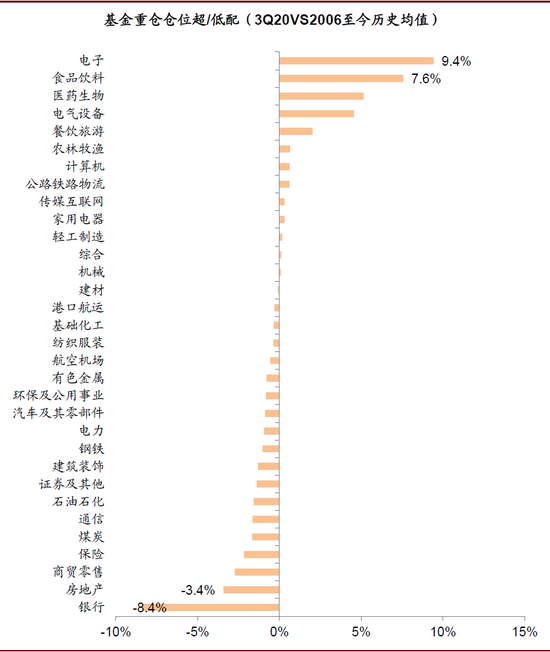

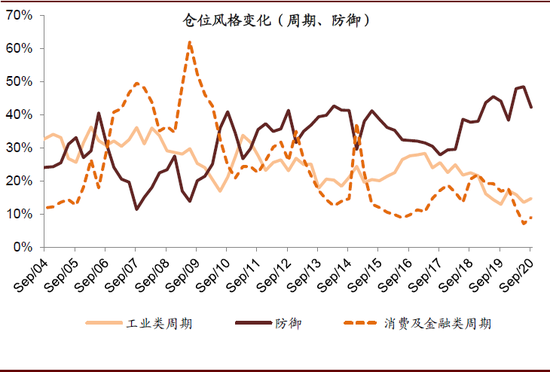

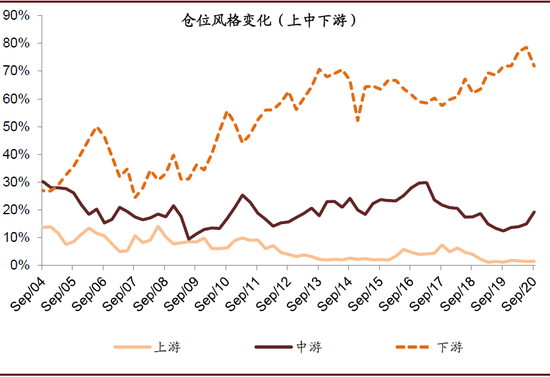

2) 新老经济仓位也更加均衡。二季度期间主动偏股型基金在泛消费板块(食品饮料、医药生物、家电、餐饮旅游)的仓位配置上创下历史新高,科技类板块也明显加仓,与此同时对老经济尤其是金融板块的仓位比例创下历史新低。从三季报的情况来看,这样较为极端的配置特征正在发生边际上的变化。如二季度仓位创下历史新高的医药板块在三季度期间有明显调整,长春高新、恒瑞医药、山东药玻基金减持家数较多。科技类的兆易创新、中兴通讯、恒生电子等也有较多基金减持。而与此同时,金融板块的中国平安、平安银行以及三一重工、万华化学等中游行业有较多基金净增持。另外,隆基股份、宁德时代、比亚迪等新能源及新能源汽车产业链龙头公司也有较多基金净增持。三季度的市场风格也对应着主动偏股型基金在仓位上的变化特征。

3) 部分龙头公司持股集中度还在继续提升。二季度公募基金持有家数最高的前三家公司,贵州茅台、立讯精密、五粮液三季度仍有较多基金加仓。基金重仓市值前400的公司(数量约占全部A股的10%)重仓市值占全部重仓股的比例仍高达95%,与二季度时期基本持平。

具体个股增减持情况请详见报告原文。

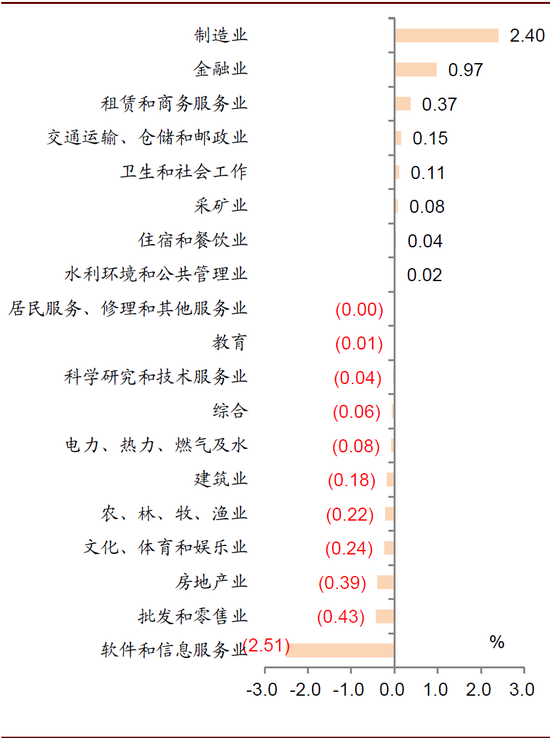

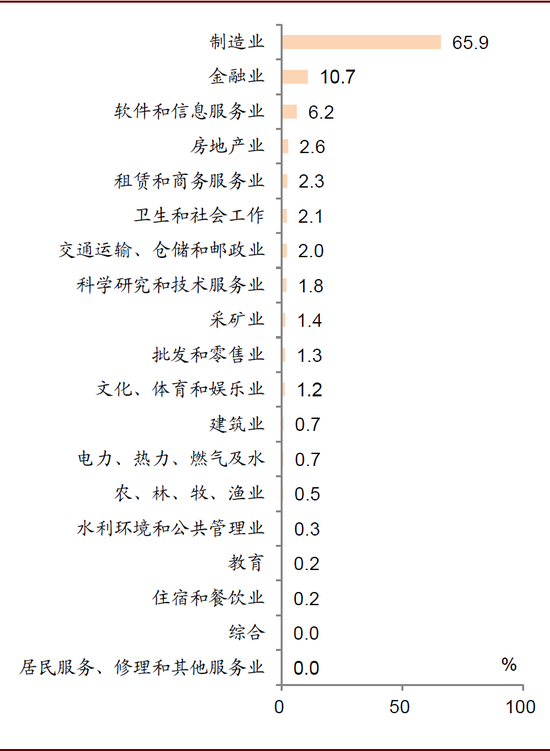

图表: 全部基金持股比例变化(3Q20 vs. 2Q20)

资料来源:万得资讯,中金公司研究部

图表: 3Q20全部基金持股比例

资料来源:万得资讯,中金公司研究部

图表: 3Q20主动偏股型基金重仓比例

资料来源:万得资讯,中金公司研究部

图表: 基金重仓仓位季度变化情况

资料来源:万得资讯,中金公司研究部

图表: 基金重仓仓位超/低配情况(当前/历史均值)

资料来源:万得资讯,中金公司研究部

图表: 基金重仓仓位超/低配情况(当前/市值占比)

资料来源:万得资讯,中金公司研究部

图表: 基金仓位风格变化(按板块)

资料来源:万得资讯,中金公司研究部

图表: 基金仓位风格变化(周期/防御)

资料来源:万得资讯,中金公司研究部

图表: 基金仓位风格变化(按上中下游)

资料来源:万得资讯,中金公司研究部

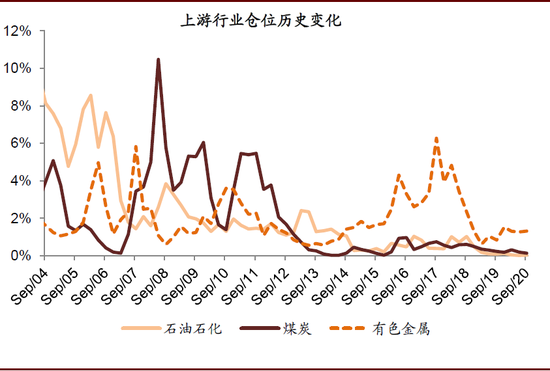

图表: 上游行业基金仓位变化

资料来源:万得资讯,中金公司研究部

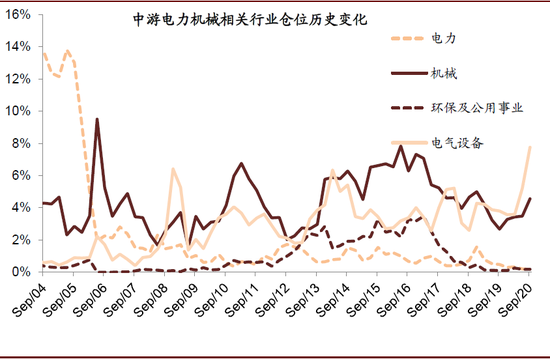

图表: 中游机械电力行业基金仓位变化

资料来源:万得资讯,中金公司研究部

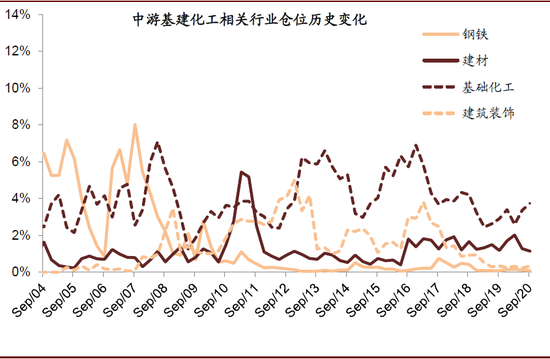

图表: 中游基建化工相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

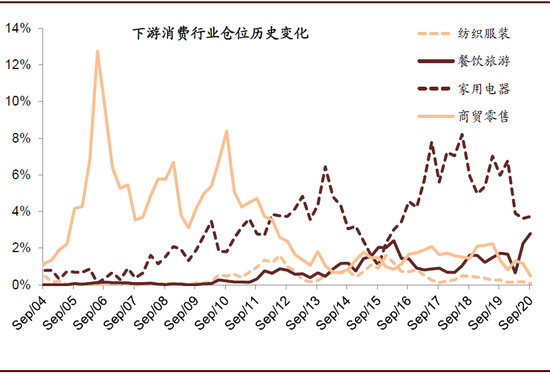

图表: 下游日常消费相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

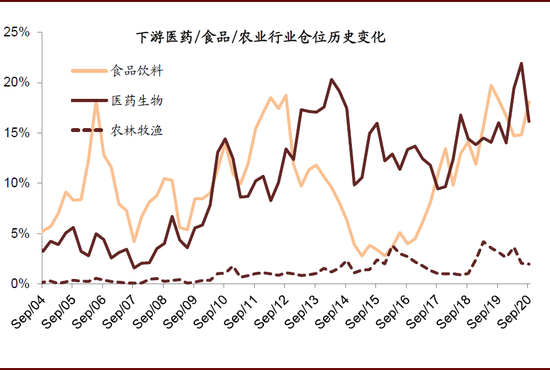

图表: 下游农业/医药/食品饮料行业基金仓位变化

资料来源:万得资讯,中金公司研究部

图表: 下游汽车房地产相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

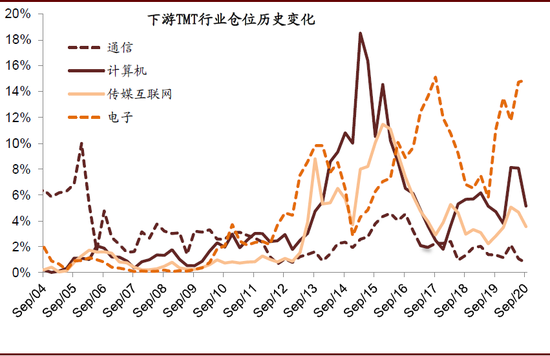

图表: 下游TMT相关行业基金仓位变化

资料来源:万得资讯,中金公司研究部

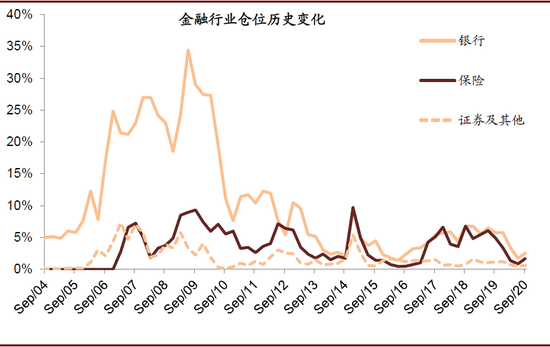

图表: 金融行业仓位变化

资料来源:万得资讯,中金公司研究部

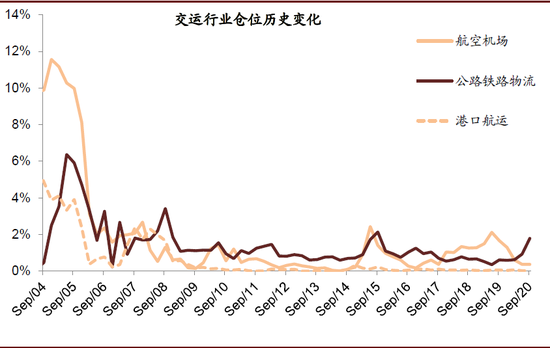

图表: 交通运输行业基金仓位变化

资料来源:万得资讯,中金公司研究部

文章来源

本文摘自:2020年10月29日已经发布的《公募基金三季报回顾:基金仓位配置更加均衡》

分析员 王汉锋 CFA SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

分析员 李求索 SAC 执业证书编号:S0080513070004 SFC CE Ref:BDO991

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。