抄底机会在哪里?【立即开户,领取福利!】

原标题:“固收+”基金火力全开 今年规模已翻倍 来源:FUND部落

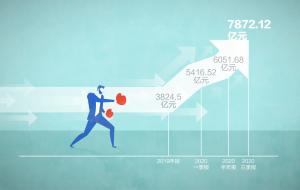

“固收+”基金规模逐季增长图虫创意/供图

中国基金报记者 李树超

股市震荡,“固收+”基金规模大增,前三季度增长逾4000亿元,比去年涨了一倍。

二级债基、偏债混合型基金等“固收+”基金受到投资者青睐,有基础市场走势的影响,也有资管新规净值化转型、基础利率下行等背景因素的刺激。未来,注重资产配置,注重风险与收益平衡,满足投资者在不同市场环境下的投资需求,仍然是基金公司努力的方向。

三季度规模激增1800亿

7月份股市冲高回落,在3200点~3400点反复震荡。股市震荡期间,偏股基金赚钱效应弱化,债券型基金收益震荡回升,二级债基、偏债混合型基金等“固收+”品种获得市场青睐:三季度规模增长1820亿元,两类产品总规模达到7872.12亿元。其中,二级债基规模增长近550亿元,偏债混合基金规模增长1272.14亿元。

从今年整体数据看,前三季度“固收+”产品规模增长超过4000亿元,规模实现了翻倍。其中,新发基金成为“固收+”基金规模大扩容的主力,新发规模2910.75亿元,在4000亿元新增规模中占了七成以上。

多位业内人士表示,“固收+”产品的规模增长与基础市场行情走势密切关联,产品在震荡市呈现出强大的吸金能力。数据显示,今年前三季度,“固收+”基金每季新增规模为1591.03亿元、635.16亿元和1820.45亿元,可以看出,二季度股市涨势较猛,固收+策略产品规模增量偏少。

“从投资体验的角度来看,投资者更愿意在震荡市投资‘固收+’产品。”广发基金混合资产投资部基金经理谭昌杰表示,从今年的情况看,在股票上涨较快的时段,投资者对这类产品的需求会弱一些,这可能跟投资者喜欢追求短期收益相关;震荡或者调整市中,投资者很难获得即时的盈利体验,便把资金投资到“固收+”产品中。

民生加银基金资产配置部总监苏辛、鹏扬基金首席市场官宋扬也认为,在股市大幅上涨阶段,投资者风险偏好上升,更青睐进取型基金;当股市处于熊市或者震荡市时,风险偏好下降,更倾向于稳健型基金。“固收+”产品既可以控制资产波动,又提供更多收益可能,受到投资者青睐,最终收获规模的大幅增长。

除了股市波动,债券市场的波动也会对“固收+”产品规模产生影响。

光大保德信基金固收多策略组主要负责人黄波认为,公募基金规模增长一般要滞后于市场表现。今年五六月间,债市回调显著,一定程度上抑制了“固收+”的需求,6月和7月的大幅上涨又提升了“固收+”产品业绩。过往两年股票市场表现不错,“固收+”的盈利模式得到认可,产品规模大爆发。

市场需求广阔

多位行业人士表示,“固收+”基金规模的大扩容,离不开资管新规净值化转型、基础利率下行、股债市场走势预期的大背景,未来“固收+”基金仍有广阔的需求空间。

银华远景基金经理贾鹏分析,今年“固收+”产品规模激增有以下三方面原因:一是债券收益率水平总体处于历史低位,单纯依靠配置债券无法满足投资者的预期收益目标;二是“固收+”产品兼顾权益和债券投资,既能分享债券资产的稳健收益,又兼具进攻性;三是与“固收+”产品风险收益目标匹配的投资者越来越多,今年以来保险、养老金、年金等长线机构投资者是“固收+”产品的投资主力军,而在净值化转型要求下的银行理财资金对于“固收+”产品的配置需求也在加大。

易方达混合资产投资部总经理助理、基金经理张雅君表示,银行理财净值化转型需求是最大的推动力,大量的理财资金寻找可替代产品,在当前市场的产品序列中“固收+”是比较接近的一种。此外,基础利率处于相对低位,债券资产提供的收益有限,通过权益和其它方式进行收益增强也是一个重要的动力。

多位基金经理认为,今年“固收+”基金规模激增,主要是低利率环境和资管产品净值化转型影响下,客户投资理财需求的溢出效应明显,凸显了“固收+”产品的理财替代作用,公募“固收+”产品在这个过程中脱颖而出。

从市场走势预期看,未来股票、债券市场均有机遇,而“固收+”的核心能力是资产配置,把握各类资产投资机会和规避风险,使得产品能创造稳定的收益,为客户提供良好的投资体验。

“‘固收+’产品的最大优势在于资产配置,较为准确的大类资产配置方向决定了产品运作的成败。”黄波说。

博时基金绝对收益部投资副总监卓若伟表示,站在目前时点看,股票、债券、可转债市场均有机遇,在低利率市场环境下,单一领域投资难以满足收益预期。“固收+”可充分利用资产配置优势,把握股债投资机会,兼顾收益及控制波动的要求。

宋扬认为,仅股票投资能力强或债券投资能力强,都不能满足为“固收+”基金持续创造稳健收益,在配置策略上,会平衡股票资产的配置,注重把握风格切换;在债券方面,从之前的防守策略逐渐积极起来,并把握债券市场反弹的时机。“今年‘固收+’基金的主要收益来源是股票,明年将大概率转为债券。”

张雅君、谭昌杰、贾鹏预计,明年宏观是经济弱复苏、政策慢收紧。在宏观政策收紧的大背景下,股票以结构性机会为主,债券市场逐步进入配置区间,基金公司也在积极寻求多元的超额收益来源,避免单一来源造成的过大波动。在大类资产配置中,实现各类资产动态配置与宏观经济变化的再平衡。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。