机构一致看好股市行情,2021年谁是最强风口?布局窗口期来临,立即开户,抢占投资先机!

来源:华润元大基金

市场风格分化格局延续

金融发力带动大盘重返3400点

01/ 股市一周综述

看行情

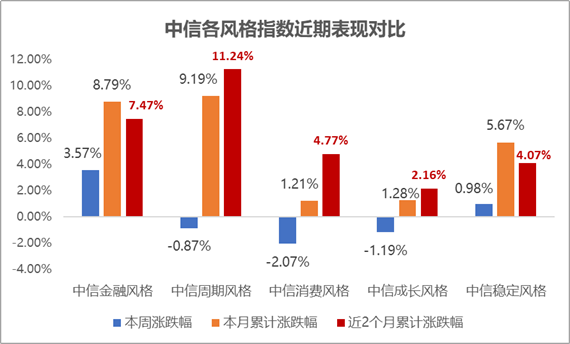

从近段时间市场走势看,市场风格分化呈现出明显的分化。整体而言,大盘风格要强于小盘风格,金融&周期等顺经济周期风格要显著强于消费及成长风格,创业板的疲软与成长风格的弱势二者形成明显的对应。本周来看,市场总体的赚钱效应依旧不佳,板块及热点的持续性仍然较差。指数表现方面,本周Wind全A小幅收跌0.34%,沪指上涨0.91%并收复3400点整数关口,深成指收跌1.17%,创业板指下跌1.80%,科创50指数大幅下跌3%。值得注意的是,截至到本周五收盘,创业板也成为11月份为数不多录得负收益的市场指数,创业板的弱势可见一斑。行业板块方面,本周银行、非银金融、国防军工等板块领涨大势,其中银行和非银金融两个板块的涨幅均在4%以上。相比较而言,本周TMT、生物医药及家用电器等行业板块的整体表现欠佳,行业及个股均出现了比较明显的亏钱效应。

图1:中信不同风格指数近期表现对比

资料来源:Wind,华润元大基金

观信号

信号1:本周北上资金逆势大幅净流入。本周北上资金的流向与市场行情呈现明显的背离。从行情上看,市场走势偏弱势,但本周北向资金却累计净买入近170亿元。需要重点关注的是,尽管11月市场整体行情偏向弱势,但北上资金已连续3周呈现净买入态势,说明外资已认可现阶段A股的投资价值,这是一个重要的信号。

图2:北上资金流向与上证综合走势对比图

资料来源:Wind,华润元大基金

信号2:股息债息比模型显示股市相较于过去2年特别高的性价比有所下降。“股息债息比”是跟踪股票和债市相对投资价值的重要指标,今年以来股息债息比指标从历史极值区域持续回落,目前处于近10年均值偏上的水平。反映出股市相较于前面2年的投资性价比有所下降,至少很多行业的投资性价比在下降,后续市场将以结构化行情为主导。

图3:股息债息比模型显示股市已不具备那么高的性价比

资料来源:Wind,华润元大基金

论大势

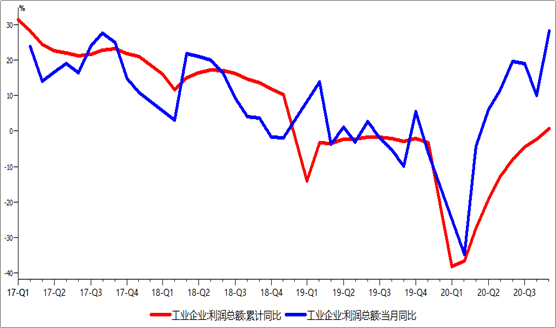

前期我们提出国内基本面因素对A股的影响将重回市场交易的主逻辑,从近几周外盘及A股的走势对比也能印证我们前期的观点。对于下一阶段市场交易的逻辑,我们倾向认为:其一,盈利方面,在经济复苏确定性进一步加大的背景下,企业盈利改善势头延续,并对市场提供较强的支撑;其二,流动性视角分析,随着货币政策回归常态化,流动性对估值的驱动放缓。下一阶段货币政策收紧&信用周期收缩将是大概率事件。在信用收缩的背景下,前期预期充分、估值偏高的板块仍存在估值消化的压力;最后,当前市场仍存在诸多压制风险偏好的因素,进而一定程度上会压制资金入市的意愿。综合盈利、流动性及市场风险偏好等多方面因素考虑,预计后市行情大概率将呈现震荡走势,整体以结构性行情为主。在操作上,要降低对指数上涨空间的预期,重视行业精选个股,建议继续围绕行业景气和业绩改善的方向进行。

图4:中国前10个月工业企业利润增速首度转正

资料来源:Wind,华润元大基金

谈配置

配置建议:

(1)随着新冠疫苗开发的进度及临床效果双双超市场预期,可关注两个维度的交易机会,一是,经济复苏背景下,低估值、顺周期的大金融、有色、钢铁、化工、煤炭等板块有望迎来阶段性行情;二是,后疫情方向如机场航运、酒店旅游、院线影视等板块有望迎来补涨;

(2)在国家提倡消费升级及构建国内国际双循环发展格局背景下,家电、汽车、家具、装潢等可选消费领域有望进一步受到资金青睐;

(3)“十四五”规划建议稿中有明确政策指引的军工,新能源汽车产业链及光伏、风电等清洁能源方向。

02 / 债市一周综述

行情复盘

从本周债市的走势看,信用债违约事件在经过前面几周持续发酵后趋于平稳,市场在逐步消化信用债违约所带来的负面影响,并带动本周债市情绪有所回暖。分品种看,可转债本周累计上涨0.65%,结束此前连续2周下跌态势。信用债方面,信用债违约事件对信用债的冲击缓解,行情趋于平稳;利率债方面,本周利率债行情呈现止跌企稳,2年期、5年期、10年期国债期货主力合约均呈现不同幅度上涨。

资金面观察

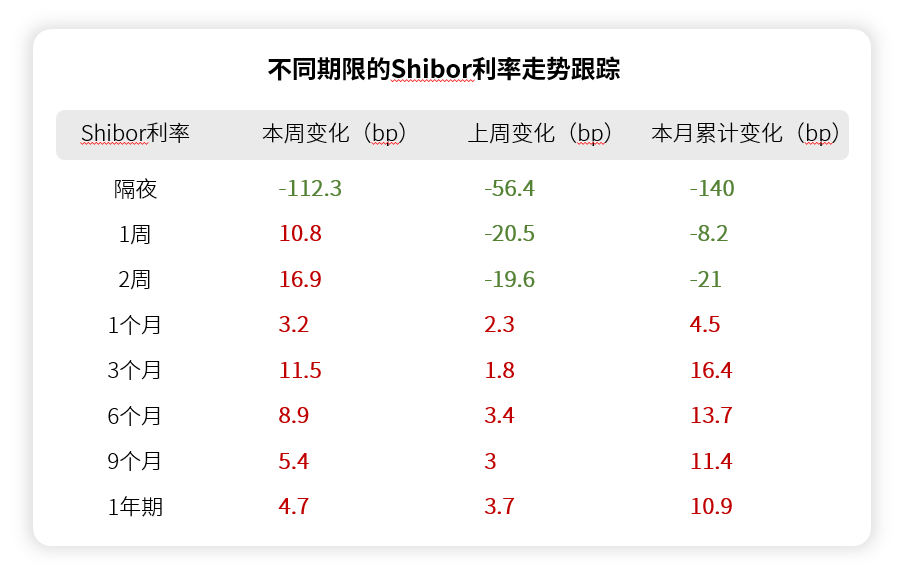

本周(11/21日-11/27日)央行公开市场有3000亿元逆回购和500亿元国库现金定存到期,本周央行公开市场累计进行了4300亿元逆回购和500亿元国库现金定存操作。因此,本周央行在公开市场上累计向市场净投放1300亿元流动性。下周(11/28日-12/4日)央行公开市场共有4300亿元逆回购到期,其中周一至周五分别到期400亿元、700亿元、1200亿元、800亿元、1200亿元。

央行三季度货币政策执行报告强调要控制货币“总闸门”,并表示今年我国实现全年经济正增长是大概率事件,下一阶段要科学把握货币政策操作的力度、节奏和重点。央行对货币政策的表态对货币政策回归常态化增添实锤,资金极度宽松的状态难以重现,市场流动性将维持整体宽裕格局,在增量方面难有进一步宽松。

表1:不同期限的Shibor利率走势跟踪

资料来源:Wind,华润元大基金

债市展望

近期国债收益率出现一定幅度的上行,10年期国债收益率已回升至3.30%一线。但我们认为目前10年期国债收益率的水位对宏观经济的持续复苏,货币政策向常态化回归,及同业存单利率上行的压力等基本面因素已经有一定程度的计价,即便利率债从趋势上在短期内难以马上扭转单边下跌的趋势,但随着社会融资规模增速的拐点有望在四季度探明,后续央行宽信用的力度将逐步趋弱,预计国债收益率进一步上行的空间较为有限。此外,从交易的维度思考,“股息债息比”指标显示债券相对于股票的性价比已经开始显现,当前10年期国债收益率所对应的3.30%的利率水平已具备较高的配置价值,建议机构可关注利率债的配置性机会。

风险提示:本材料为华润元大基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《产品资料概要》、《招募说明书》等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表对本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的"买者自负"原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。