跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

来源:交银施罗德

消费板块被誉为“牛股集中营”,近年来不断受资金追捧。但也不是所有小伙伴都在消费板块尝到了甜头,尤其是随着消费股估值水涨船高,挖到“下一个茅台、下一个格力”需要独到的眼光。

交银施罗德基金有一位基金经理在消费领域积累了丰富的研究经验,其管理的四只产品均主配消费行业,通过自下而上选择好股票,自任职以来均取得可观的回报。

数据来源:银河证券,截至2020年11月20日,基金有风险,投资需谨慎,基金过往业绩并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成基金业绩表现的保证。基金经理同时还管理交银消费、交银品质升级,基金的完整业绩及基金经理管理基金的历年任职回报请见文末注释。

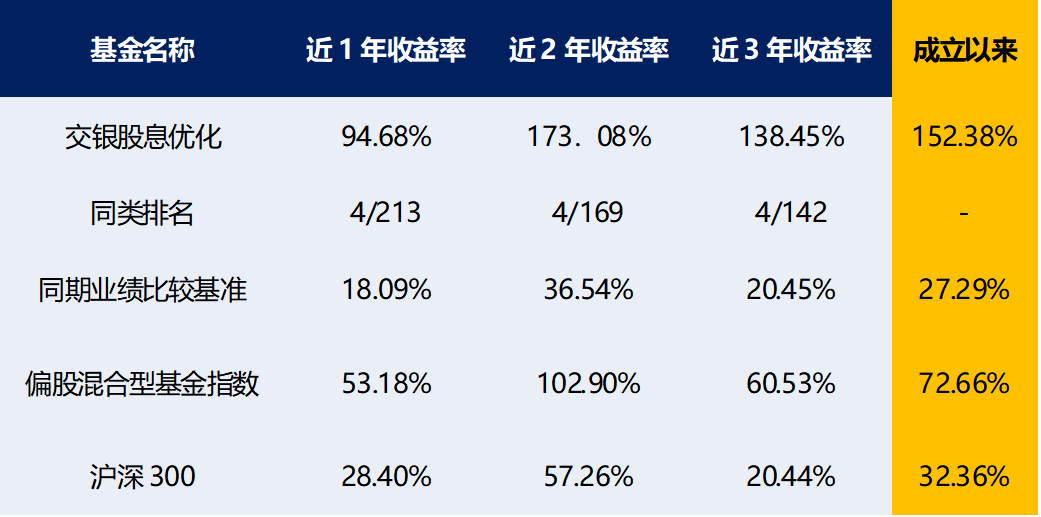

其中,韩威俊第一只首发即开始管理的产品——交银股息优化自2017年8月成立以来,展现了较好的持续回报能力,各阶段排名位居同类基金前列。

数据来源:基金数据来自银河证券,同类基金为普通偏股型基金(A类);业绩比较基准、指数数据来自wind,截至2020/11/20。基金有风险,投资需谨慎。基金过往业绩不代表未来表现,基金管理人管理的其它基金的业绩并不构成基金业绩表现的保证。指数过往业绩不预示其未来表现,我国证券市场发展时间比较短,不能反映市场发展的所有阶段。

由于多年深耕消费板块,韩威俊已形成了一套消费投资模型,擅长前瞻地捕捉公司的阶段性变化,通过严格筛选以及长期地跟踪研究,力争获得超越行业的阿尔法收益。在他看来,对于大概率能产生绝对收益的个股,相当于组合的主力战队,值得重仓配置。

比如,对于市场热门赛道白酒板块,韩威俊坚持关注个股的现金流、盈利预测等,对于基本面和报表无法跟踪的个股坚决不会买入。

翻阅交银股息优化定期报告,可以发现基金前三大重仓股的仓位在30%左右,并集中于食品饮料类个股,以发挥基金经理韩威俊多年的消费行业投研优势,在熟悉的赛道追求长期持续的收益。

数据来源:重仓股来自于基金定期报告披露。

除了保持在消费领域的投资优势,韩威俊也会谨慎的拓展自己的能力圈。尤其鉴于消费类个股同质性较强的特点,近年来韩威俊会增配一些符合投资逻辑的且关联性低的不同板块个股来作为组合的缓冲垫。

从基金定期报告披露的前十大重仓股可以看出,从2019Q2开始,韩威俊主动增加了医药生物、家用电器、建筑材料的配置比重。事实上,过去一年申万医药生物、家用电器、建筑材料指数分别上涨52.40%、23.12%、49.69%(数据来源:Wind,截至9月30日)。在这些板块的布局无疑为组合贡献了多元化收益,也提高了组合整体的均衡性。

重仓股行业分布数据来自交银股息优化定期报告,按照十大重仓股占股票总市值比例换算成100%,计算每个重仓股的相应占比。

以上所列标的为交银股息优化定期报告公布的个股。本持仓或行业仅根据基金定期报告披露的内容编制,不代表目前持仓或构成任何投资意向,也不构成个股推荐,投资需谨慎。

与此同时,从全部持股数来看,近年来交银股息优化持股数呈现递增趋势,以力求增加组合的抗波动性。

数据来源:重仓股来自于基金定期报告披露。

韩威俊的“投资经”,你学会了吗?如果你继续看中消费板块,不妨直接“抄”基金经理的作业,由韩威俊管理的新产品——

12月7日起售

新产品长期看好消费行业的投资机会,选择符合全社会消费趋势的赛道布局,比如高端消费品、能对消费者产生服务增值的消费品、能产生消费者互动的消费品。

另外,区别于韩威俊目前在管产品,交银内需增长一年混合可以A+H灵活投资消费股。众所周知,有许多内地投资者耳熟能详的消费企业选择在港股上市,而A股投资者无法投资。事实上,深谙消费投资之道的韩威俊对港股也早有关注,新产品投资范围的扩大,可帮助他更好地在A、H市场挑选出成长确定性高的优质消费公司。

注:基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,基金资产并非必然投资港股。

注:交银策略回报/业绩比较基准(沪深300指数收益率×60%+中证综合债券指数收益率×40%)2015年(自2015年6月27日至2015年12月31日)-10.78%/-5.98%,2016年4.00%/-5.60%,2017年39.50%/12.81%,2018年-22.71%/-12.93%,2019年31.37%/23.09%,2020H1 28.16%/2.27%。本基金于2015年6月27日由交银施罗德荣安保本混合型证券投资基金转型而来。转型前的基金业绩请见定期报告。韩威俊自2016/1/20管理交银策略回报至今任职回报182.00%,2016/1/20至当年年底任职回报为21.04%。本基金业绩比较基准及基金经理在登载业绩期间曾发生变更或变动,详见基金法律文件及定期报告披露。交银股息优化/业绩比较基准(沪深300指数收益率×60%+中证综合债券指数收益率×40%)自2017年8月25日成立起至2017年年末收益率10.98%/4.69%,2018年-18.82%/-12.93%,2019年51.74%/23.09%,2020H1 31.12%/2.27%。韩威俊自2017/8/25管理交银股息优化至今任职回报137.71%,2017/8/25至当年年底任职回报为10.98%。交银品质升级历年业绩/业绩比较基准(沪深300指数收益率*60%+中证综合债券指数收益率*40%)表现如下:自2018年2月8日成立起至2018年年末-21.51%/-13.39%,2019年35.05%/23.09%,2020年H1 32.17%/2.27%。韩威俊自2018/8/2管理交银品质升级回报至今任职回报86.56%,2018/2/8至当年年底任职回报为-21.51%。交银消费/业绩比较基准(中证内地消费主题指数*85%+中证综合债券指数*15%)2015年(自2015年7月1日至2015 年 12 月 31日)-1.70%/-11.00%,2016年2.14%/-4.49%,2017年28.24%/41.26%,2018年 -14.00%/-22.11% ,2019年36.27%/47.20% ,2020年H1 33.30%/10.49%。本基金于2015年7月1日由交银施罗德沪深 300 行业分层等权重指数证券投资基金转型而来。转型前的基金业绩请见定期报告。韩威俊自2018/8/24管理交银消费至今任职回报117.32%,2018/8/24至当年年底任职回报为-8.71%。本基金业绩比较基准及基金经理在登载业绩期间曾发生变更或变动,详见基金法律文件及定期报告披露。(数据来源:基金定期报告,银河证券,截至2020/10/30)

风险提示:本资料仅为宣传用品,不作为任何法律文件。基金有风险,投资需谨慎。其它风险揭示详见招募合同书!本基金募集规模上限为50亿元人民币(不包括募集期利息),若募集期募集金额超过上限,基金管理人将采取末日比例配售的方式进行控制,详见基金发售公告。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国证券市场发展时间比较短,不能反映市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成基金业绩表现的保证。本基金投资于证券市场,基金净值会因证券市场波动等因素产生波动。投资人在投资本基金前,需全面认识本基金产品的风险收益特征和产品特性,充分考虑自身的风险承受能力,自主判断基金的投资价值,理性判断市场,对投资本基金的意愿、时机、数量等投资行为作出独立决策。投资人根据所持有份额享受基金的收益,但同时需要承担相应的投资风险。投资有风险,敬请投资人认真阅读基金的相关法律文件及关注本基金特有风险(本基金投资内地与香港股票市场交易互联互通机制允许买卖的规定范围内的香港联合交易所有限公司上市的股票,将可能承担港股市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。本基金并可投资资产支持证券、股指期货,并可能承担基金合同提前终止的风险),并选择适合自身风险承受能力的投资品种进行投资。本基金面临特定运作方式的风险:本基金每份基金份额的最短持有期限为一年,在最短持有期限内该份基金份额不可赎回,因此,对于基金份额持有人而言,存在投资本基金后一年内无法赎回的风险。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。