跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

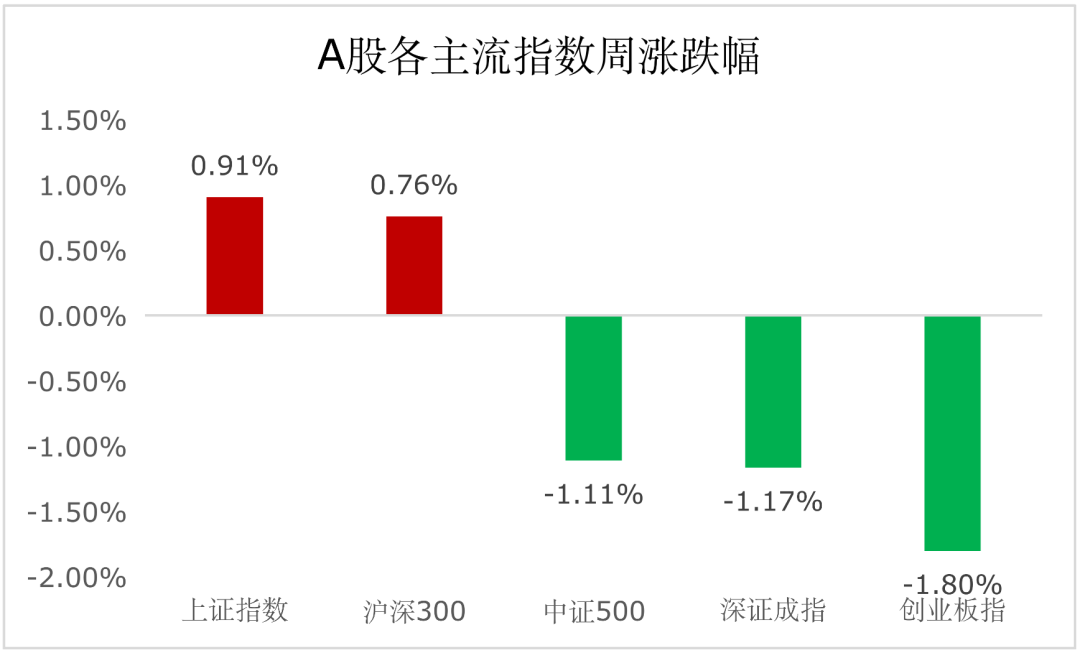

回顾上周,沪深300上涨0.76%,上证综指上涨0.91%,深证成指下跌1.17%,创业板指下跌1.80%。分行业来看,银行(+4.38%)、非银金融(+3.91%)和采掘(+2.71%)涨幅前三;家用电器(-3.63%)、计算机(-3.27%)和建筑材料(-3.17%)跌幅前三(wind,统计区间:2020/11/23-2020/11/29,申万一级行业指数)。

(wind,统计区间:2020/11/23-2020/11/29)

重点板块分析

银行涨幅第一,主要因为对经济复苏预期反应较高,企业复苏继续推进;非银金融涨幅第二,主要因为对此后资本市场推动经济增长预期较高;采掘涨幅第三,主要因为大宗商品价格屡创新高,刺激板块走强。

(wind,统计区间:2020/11/23-2020/11/29,申万一级行业指数)

建议关注涨价预期较高的小品种化工品、采暖季来临的优质煤炭龙头和吨钢利润处于高位的钢铁行业。

中欧基金观点

在部分机构年末调仓等短期因素的扰动之下,成长股和前期涨幅较大的可选消费类顺周期行业的反弹持续性偏弱且空间受限。考虑到机构今年对这些行业的配置比例较高,在金融股上涨且经济复苏主线深化的背景下,机构投资者要获取短期相对收益的难度已提升。全球股市对明年经济复苏的预期仍在逐渐升温,且大宗商品价格持续出现上涨。但由于疫苗仍未大范围接种,全球经济的复苏仍处预期阶段,因此在成长和价值股之间仍可能出现风格的反复。

但对于中国而言,经济的实质性复苏领先且仍在持续推进。据财政部数据,10月国有企业营收同比增7.0%,净利润同比增52.5%,上游行业占比较高的国有企业10月盈利改善也反映了中国经济复苏的持续深化。结合央行三季度货币政策执行报告给出的对于经济基本面的乐观态度,A股市场预计将持续沿经济复苏的主线进行交易。

配置建议

基于以上因素,周期股和金融地产具备短期战术性配置机会。除基本面因素之外,银行股的上涨直接反映了低估值对当前市场的吸引力在逐渐提升,因此短期主板的表现可能将持续强于创业板和科创板。因此建议在低估值的银行股上涨之后,关注估值同样较低的地产行业滞涨龙头。此外,近期上游资源行业基本面持续改善,结合全球范围内出现的风格切换趋势,采掘、钢铁和化工行业仍具备相对收益。建议关注涨价预期较高的小品种化工品、采暖季来临的优质煤炭龙头和吨钢利润处于高位的钢铁行业。

对于债券市场,虽然宏观经济仍然处于景气向上周期,但社融增速即将到来的拐点、利率债供给的下滑,境外机构的逐步进场,都是我们对利率债市场不悲观的理由,这个点位的利率债具有充足的配置价值,反观信用债,虽然市场情绪修复的速度好于我们预期,但在社融收缩后,信用债市场风险进一步暴露的概率仍然较大。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

求分享

求点赞

求在看

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。