跨年行情预期升温,沪指有望挑战年内新高,风格切换如何踏准节奏?立即开户,不错过下一波大行情!

来源:好买臻财VIP

“

好买说:

2020年以前,量化私募规模上100亿即可谓头部机构,那时过百亿的只有明汯、九坤、幻方、灵均四家。

然而截至2020年10月末,百亿量化私募的名单加长了一倍,明汯、幻方、九坤、灵均、鸣石、金锝、衍复、诚奇……虽然没有哪家量化私募愿意说自己是千亿规模,甚至规模过了300亿的机构都非常低调,但从百亿级私募数量变化也可看出行业的爆发式增长。

2019年,量化私募管理规模的概念,可能是A私募和B私募差5亿或10亿,100亿即是高高在上的头部规模。

2020年,这种比较的量纲突然变了,低者5亿,中者百亿,大者几百亿。

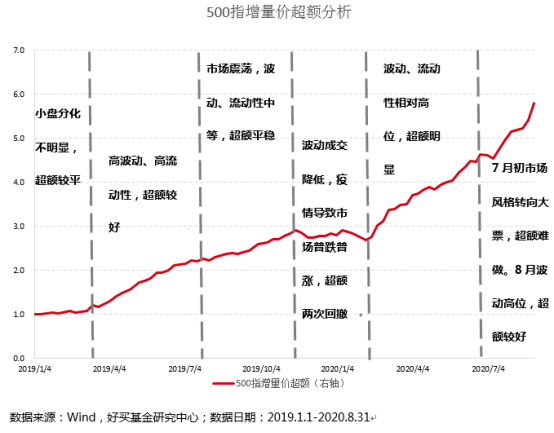

2020年至今,Alpha策略的收益也很美好,中证500指增超额高者在25%-30%,中位在20%,市场中性产品也实现了约15%的回报。然而11月份以来,Alpha策略的超额收益连续4周回撤。尤其是市场中性策略,超额回落叠加期货基差收敛(11月IC远月基差收敛近2%),产品出现了负收益。这种情况近两年并不常见,不少投资人也表示担心。

规模是否已经成为了超额之殇?量化的超额还能走多久?

”

1

此次超额回落并非规模所致

查看好买跟踪的量化策略基金池,我们发现在此次超额回撤中,不论是百亿规模以上的头部私募,还是中等规模的成长性私募;不论是日内高频策略,还是日间中高频Alpha策略,甚至是公募常用的高容量基本面Alpha策略,都受到不同程度的影响。这次超额回撤更像是全行业的整体现象,和个别机构的规模并无直接关系。

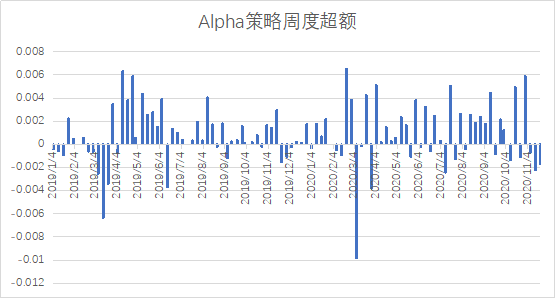

下图是好买跟踪的中证500指数增强型基金平均周度超额数据,超过0代表跑赢中证500,小于0表示跑输中证500。

数据来源:好买基金研究中心,数据区间:2019/1/1~2020/11/20

从上图可以看出,这次超额收益的回撤幅度不算很大,11月前三周共回撤了0.5%。但此次回撤时间较长,算上11月27日当周,量化超额已连续四周回撤,因此投资人体验并不好。但历史上这样的回撤也曾数次出现。最近一次比较大的超额回撤发生在今年7月第一周,彼时大金融股突然大涨,7月6日上证综指录得5年来最大日涨幅,当周量化超额回撤了0.24%;而在今年3月初,疫情造成A股巨震之下,量化超额更出现过单周1%的负超额。从回撤持续时间上看,此次回撤持续时间算是历史上比较久的,但2019年3月份,2020年3月份也出现过更大幅度的连续回撤。

因此,这次回撤是行业性的,与各家量化机构的规模没有直接关联;同时,此次回撤持续时间和幅度虽然有些大,但在历史上也并非罕见现象。

到底是什么原因造成了此次量化超额连续四周的回撤呢?

2

回撤的主因是市场风格突然转换

量化Alpha策略,特别是近两年来主流的量价型策略,不管以什么频率的数据为基础构建模型,均会发现一类个股显著的超额:高流动性和高波动率个股。历史统计发现这种类型的股票表现更好,于是在模型构建或信号生成过程中,量化投资会在高流动性和高波动率个股上暴露更高仓位。这类股票传统行业的权重股中虽然也有,但更多还是中小市值个股、或集中于近期活跃的行业、或来自于成长风格较强的行业。

然而11月以来A股市场出现行业及风格的突然切换。价值、周期股带领大盘上涨,煤飞色舞再次出现,而医疗、消费、TMT等前期热门的成长型主题遭到冷落。

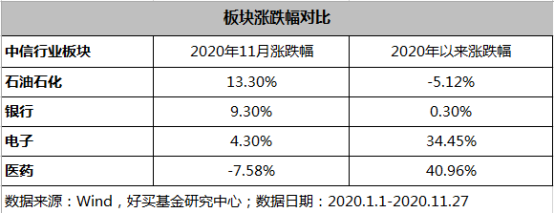

以银行、石油等权重板块,和医药、电子等成长板块为例,11月份,年内表现不佳的银行、石油板块大涨,而年内大幅上涨的医药、电子板块则表现平平。

2020年以来,小盘成长股指数持续跑赢大盘价值股指数,两指数收益差距在今年8月初最高逾30%。但8月后,两类个股分化收窄,11月开始,成长股和价值股的收益差快速回落。

突如其来的风格切换让依仗历史规律的量化Alpha策略措手不及。回溯历史,市场波幅收窄,或系统性同涨同跌导致个股分化不明显时,以及个股分化明显但短期风格切换造成历史统计失效时,量化超额均会出现回撤。

3

此次超额回撤不会是长期风险

首先,量化机构本身也非常关注在某些因子上的暴露程度,比如控制在行业或风格上的暴露,使行业轮动或风格切换不会太多影响Alpha水平。如果风格因子风险收益比降低,机构会减少暴露,控制风险。

其次,很多量化机构也会进行因子择时,根据市场环境调整因子权重,让模型与市场最新情况快速咬合,因此风格切换较难带来长期风险。

当然,有人会问,如果管理人始终做好风格与行业的中性处理,规避不确定性,专注获取超额不就可以了吗?此话没错,但这是Alpha策略追求的终极目标或理想化情况。实际上,每家管理人的策略在风格因子上的暴露程度都是不同的,或多或少都有一定的偏离,这也是导致超额发生回撤时不同模型的回撤幅度及回撤时点不相同的原因;即便管理人在风格因子上严格控制暴露程度,但也不能做到完全规避风格变化。因为现有的风格因子也是人为定义的经过长时间市场验证的规律总结,人们总是在自己认知范围内寻找着最优结果,而认知之外还有很多人们尚未发现的因素或规律。好比五百年前麦哲伦航海之前,人们还认为地球是平的一样。即便今天,地球是圆的这个结果也只是在现有科学水平,现有认知范围内的结论。回到风格因子上,未来可能会有越来越多的发现进一步解释市场风格这件事。

4

量化超额的决定性前提未变

最后,量化超额是否还能持续?有一个因素是决定性的,也就是A股市场的投资者结构,或者说交易资金属性。如果A股仍是一个以无效交易为主的市场,那量化策略就有持续获取超额的前提,而这一前提目前来看仍未改变。

我们坚持某件事,如果这件事的核心逻辑没有出现本质变化,路就还很长。面对路上的风风雨雨,我们只需要更多的耐心和包容,静待时间的治愈,我们终会走过这一段。

关联

【图说】资产配置的压舱石——量化对冲真的无惧市场涨跌?

持续创造阿尔法,量化基金这样选 | 好买选基方法论

九坤,量化巨头再启程

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

重要声明

本文件中的信息基于已公开的信息及数据等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件不对特定金融产品的价值和收益作出判断和保证,亦不表明投资没有风险。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。在任何情况下,本公司或本公司雇员不对使用本文件及其内容所引发的任何直接或间接损失承担任何责任。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“好买基金”或“好买基金研究中心”,且不得对本文件进行任何删节和修改。

本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

阁下/贵机构一旦选择阅读本文件正文,应被视为已同意上述条款。如阁下/贵机构不接受本申明项下任何条款,请勿阅读本文件正文部分,并立即删除或销毁本文件及其附件(如有)。除本页条款外,本文件其他内容和任何表述均属不具有法律约束力的用语,不具有任何法律约束力,不构成法律协议的一部分,不应被视为构成向任何人士发出的要约或要约邀请,也不构成任何承诺。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。