市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:民生加银资讯

导读

中证200指数(000904.SH)由沪深300指数样本股中剔除中证100指数样本股后剩余的200只股票组成,成分股包含多个新兴产业龙头:

中证200指数整体市值大、信息技术与医疗保健占比最高。中证200指数综合反映中国A股市场中大盘市值公司的股票价格表现,指数成分股加权平均自由流通市值为453.11亿元。按照Wind一级行业分布来看,指数中信息技术和医疗保健行业权重占比最高,接近标普500指数行业分布,成分股具有成为两市龙头的趋势。

海内外投资者关注重点,覆盖多个热点板块。中证200指数涵盖陆股通、富时罗素、MSCI中国、MSCI大盘、标普等全球指数概念。在金融开放的背景下,中国的核心资产日益成为全球投资者的重要配置标的,而中证200的成分股作为中国核心资产的重要组成部分,将格外受到外资青睐。行业主题方面,中证200不仅包括科技龙头、大消费等长期绩优概念,还包括数字中国、5G等近两年的热点板块。

中证200指数收益表现优秀、交易活跃,成分股注重研发,具备较强的成长属性。

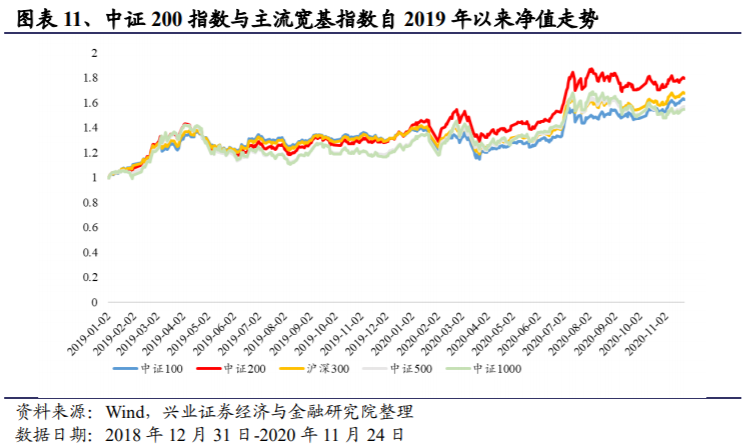

历史表现优秀:中证200指数基日以来年化收益11.36%。近年来表现更是优异,2019年以来年化收益达到36.35%,夏普比达到1.49。

交易活跃,流动性好:2020年以来日均成交额达到1327亿元,按照3%的比例测算,日均可容纳40亿元的申赎要求,流动性好。

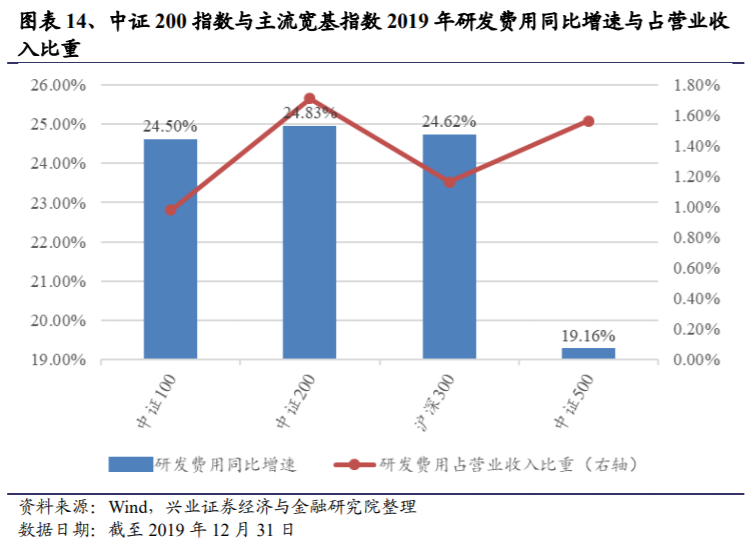

指数成分股注重研发,成长属性更强:中证200相比其他大市值指数,研发费用同比增速最高,研发费用占营业收入比重最高,成长属性更强。

指数当前估值处于近10年中部位置,具备配置价值。

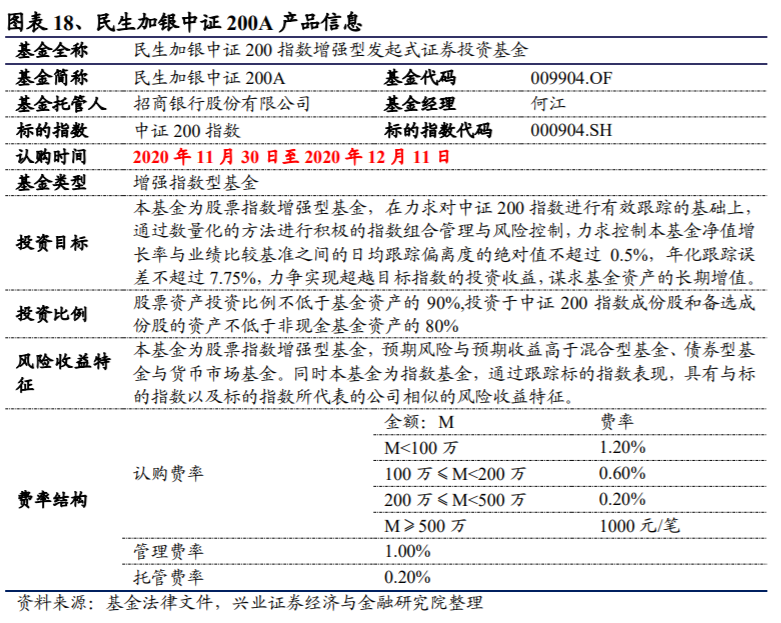

民生加银中证200A(009904.OF)、民生加银中证200C(009905.OF)是民生加银中证200指数增强基金的A、C份额基金,基金经理为何江。该基金对指数有效跟踪的基础上,通过数量化的方法进行积极的指数组合管理与风险控制。基金的认购时间为2020年11月30日至2020年12月11日。

基金经理何江,清华大学硕士,具有15年金融从业经验。2019年加入民生加银基金管理有限公司,现任量化投资部总监、大类资产配置条线投资决策委员会主席、基金经理年限4.34年。

一、中证200指数:新兴产业龙头聚集地

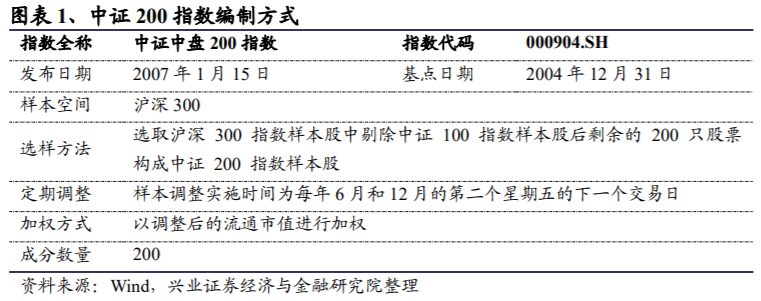

1.1 指数基本信息

中证200指数(000904.SH)由沪深 300 指数样本股中剔除中证 100 指数样本股后剩余的 200 只股票组成,综合反映中国A股市场中大盘市值公司的股票价格表现。指数以2004年12月31日为基日,以1000点为基点,发布日期为2007年1月15日。

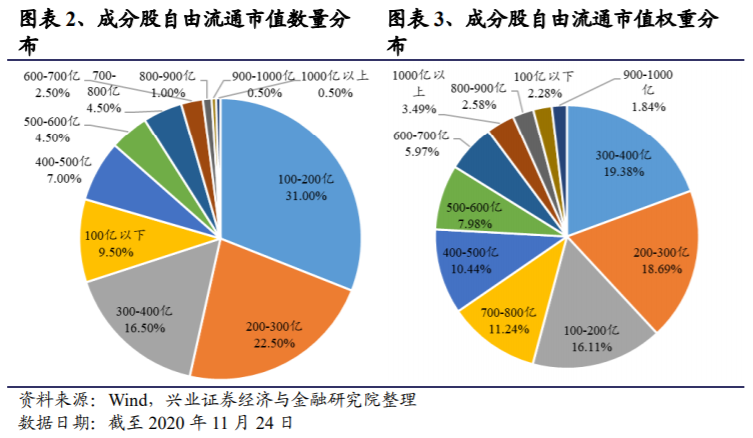

1.2 市值分布:成分股加权平均自由流通市值453.11亿元

从市值分布来看,指数成分股加权平均自由流通市值为453.11亿元。自由流通市值100-200亿的股票数量占比最高,共62只,数量占比为31%。自由流通市值在300-400亿的股票权重占比最高,共33只,权重占比为19.38%。

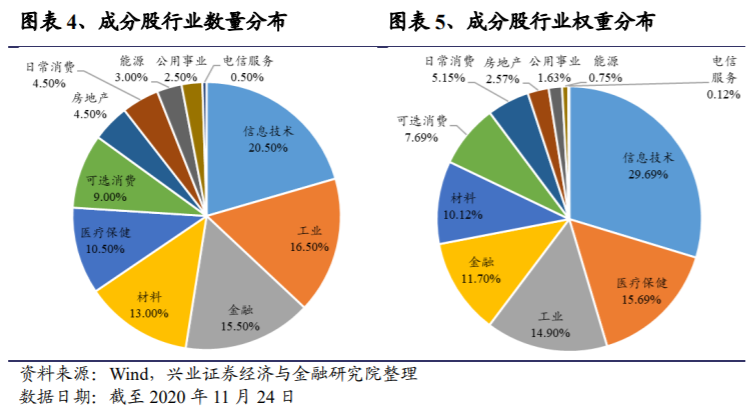

1.3 行业分布:信息技术与医疗保健占比最高

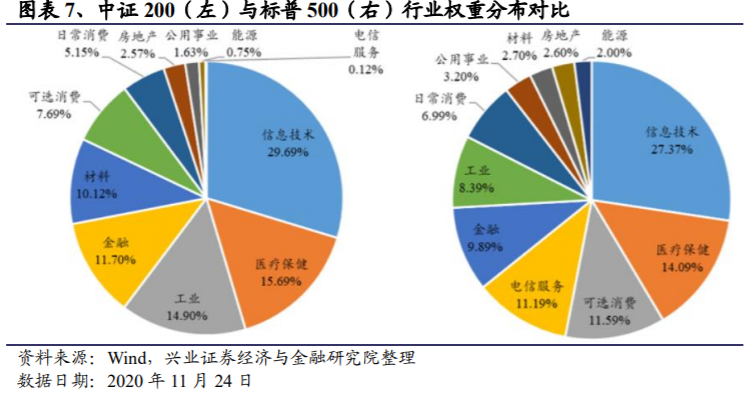

按照Wind一级行业分布来看,指数中信息技术和医疗保健行业权重占比最高,分别包含41只和21只个股,权重占比依次为29.69%和15.69%,体现出指数较好的成长属性。

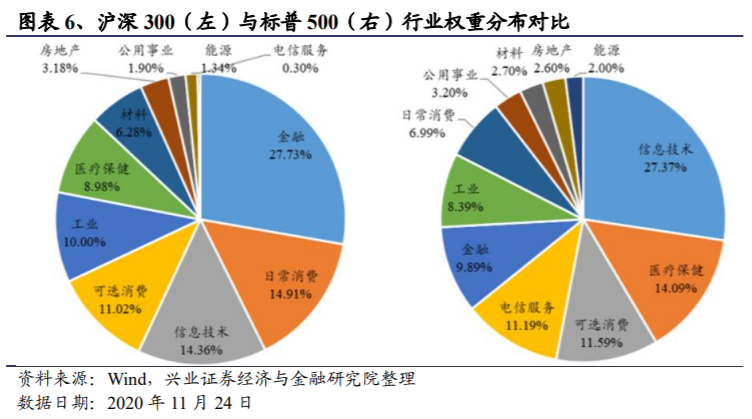

对比沪深300与标普500的指数的行业分布、中证200与标普500的指数的行业分布,我们可以看出,相对沪深300来说,中证200更加接近于标普500的行业权重分布,信息技术与医疗保健的占比最高且权重十分接近。沪深300与标普500的结构差异反映了中美发展阶段的差异。随着中国的经济转型与产业升级,沪深300的行业结构将逐渐向标普500靠拢,而作为与标普500结构接近的中证200,其成分股具有成为两市龙头的趋势。

1.4 海内外投资者关注重点,覆盖多个热点板块

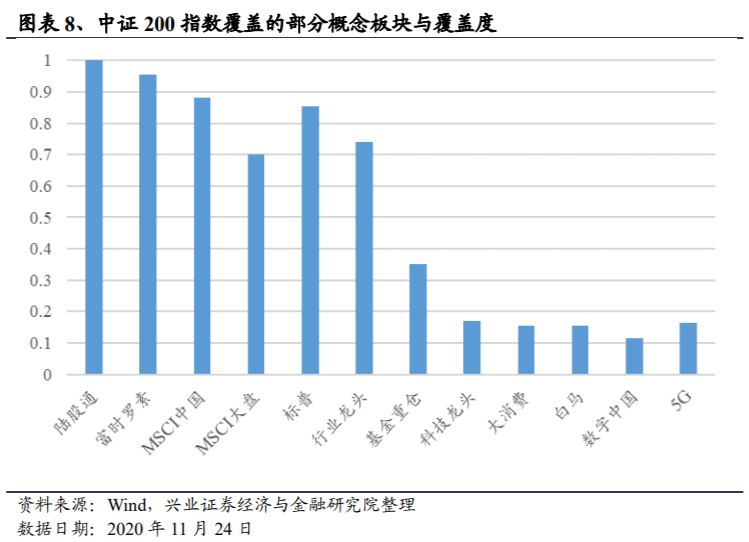

我们统计了中证200成分股涉及的Wind概念板块,并统计指数覆盖度,覆盖度的定义是涉及该概念的成分股数量除以总股数(200)。

作为市值最大的宽基指数之一,中证200成分股均属于陆股通概念,同时富时罗素、MSCI中国、MSCI大盘、标普等全球指数概念覆盖度也在70%以上。在金融开放的背景下,中国的核心资产日益成为全球投资者的重要配置标的,而中证200的成分股作为中国核心资产的重要组成部分,将格外受到外资青睐。

另一方面,中证200指数的成分股行业龙头占比超过70%,基金重仓的主题覆盖度超过30%,说明其受到国内机构投资者的欢迎。其中Wind基金重仓概念,统计的报告期为2020Q3。

行业主题方面,中证200不仅包括科技龙头、大消费等长期绩优概念,还包括数字中国、5G等近两年的热点板块。

二、中证200指数历史表现优秀

2.1 指数历史表现

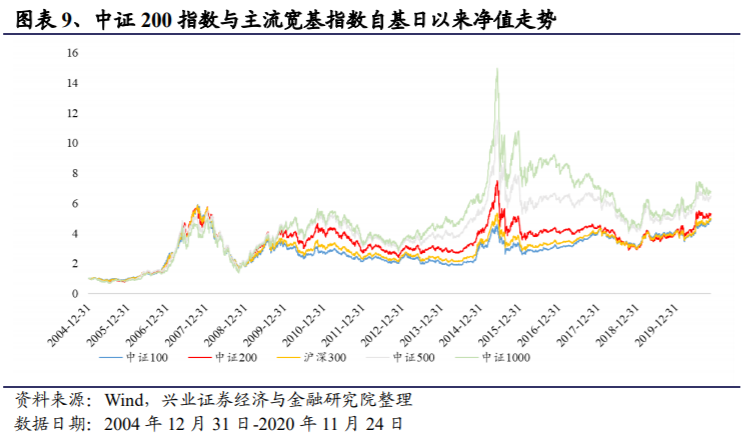

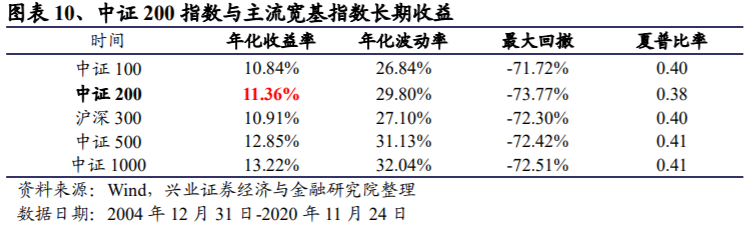

自基日2004年12月31日以来,中证200指数年化收益达到11.36%,高于同为大市值指数的中证100与沪深300。

2019年后表现更优,年化收益高达36.35%,夏普比高达1.49:中证200指数的年化收益与夏普比跑赢其他所有主流宽基指数。

2.2 指数交易活跃,流动性好

指数2020年以来日均成交额达1327亿元,交易活跃,按照3%的比例测算,日均可容纳40亿元的申赎需求,流动性好。同时,中证200指数中有176只成分股均属于MSCI中国概念,伴随着全球资金的流入,流动性有望进一步提高。

2.3 指数成分股注重研发,成长属性更强

我们计算了中证200指数成分股2019年研发费用同比增速、2019年研发费用占营业收入比重,并与中证100、沪深300、中证500进行对比。可以看到,中证200的研发费用同比增速最高、研发费用占营业收入比重也最高。这几个宽基指数的成分股作为各行业的龙头白马,从研发费用这个指标上看,中证200最为重视研发投入,成长属性更强。

2.4 指数估值水平:处于历史中部位置

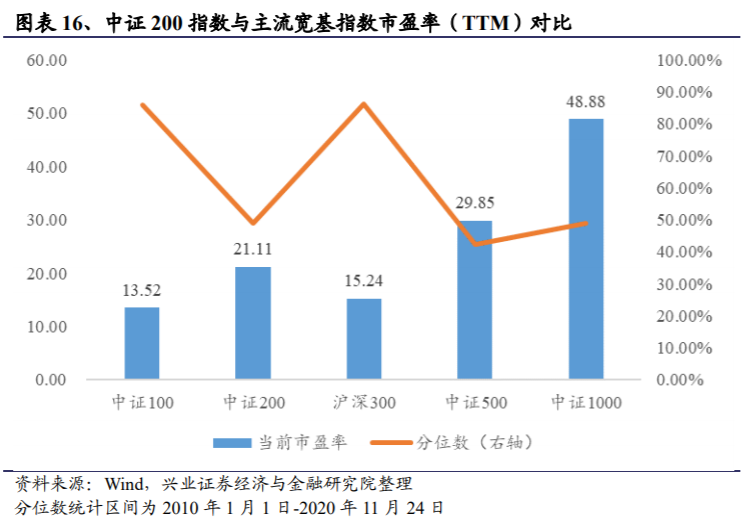

截至2020年11月24日,中证200指数市盈率(TTM)为21.11,处于近十年估值水平的48.98%分位数,具有一定的配置价值。

从截面上看,中证200的当前估值水平低于中证500与中证1000。从历史分位数上看,中证200分位数水平低于中证100、沪深300、中证1000,具有一定的相对估值优势。

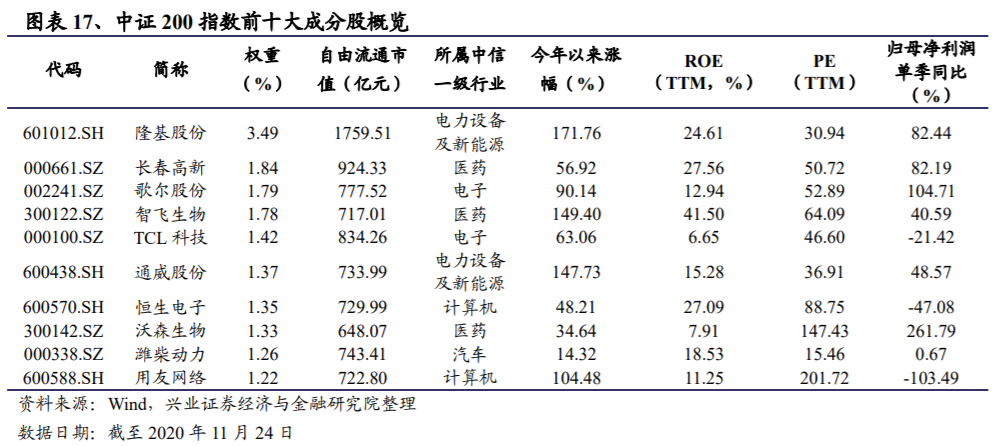

2.5 前十大成分股:覆盖新兴产业龙头

中证200前十大成分股涵盖电力设备及新能源、医药、电子、计算机等技术密集型行业龙头,今年以来全部取得正收益,平均收益高达76.60%,ROE(TTM)中位数为16.91%,PE(TTM)中位数为51.80,归母净利润单季同比中位数为44.58%,自由流通市值中位数为738.70亿元,总体具有大市值、高成长特点。

三、民生加银中证200指数增强火热认购中

3.1 基金基本信息

民生加银中证200A(009904.OF)、民生加银中证200C(009905.OF)是民生加银基金旗下的民生加银中证200指数增强基金的A、C份额基金,基金经理为何江。该基金在对中证200指数进行有效跟踪的基础上,通过数量化的方法进行积极的指数组合管理与风险控制。基金的认购时间为2020年11月30日至2020年12月11日。

该基金主要投资于中证200指数成分股及备选成分股,股票资产投资比例不低于基金资产的90%,投资于中证200指数成份股和备选成份股的资产不低于非现金基金资产的80%。该基金为股票型指数基金,因此基金的预期风险和预期收益高于货币市场基金、债券型基金和混合型基金。

3.2 管理人

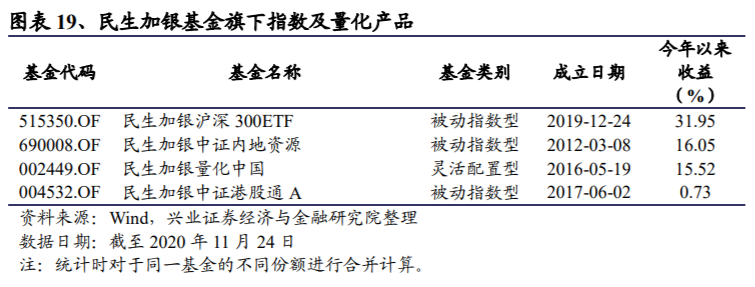

民生加银基金管理有限公司成立于2008年11月3日,由中国民生银行股份有限公司、加拿大皇家银行和三峡财务有限责任公司共同发起设立,持股比例分别为60%、30%和10%。截至2020年11月24日,民生加银基金非货币基金数量72只,非货币基金规模1320亿元,规模排名位列同行业24/142。

民生加银基金旗下指数及量化产品具有独特性和稀缺性。产品线覆盖主动量化、指数、ETF等,其中中证200指数增强基金是当前市场唯一一只投资于中证200的指数增强基金。此外民生加银基金权益团队深耕科技、医药等行业,可以有效支持量化投资团队。

3.3 基金经理

民生加银中证200指数增强基金经理为何江。

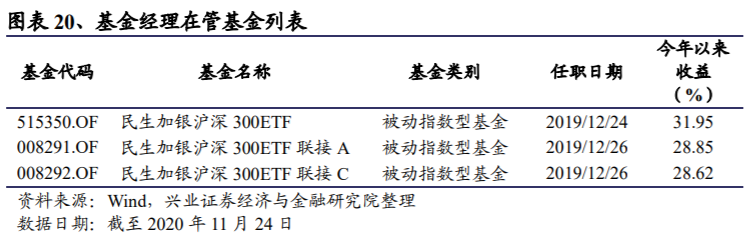

何江,清华大学硕士,具有15年金融从业经验。2019年加入民生加银基金管理有限公司,现任量化投资部总监、大类资产配置条线投资决策委员会主席、基金经理年限4.34年。2019年12月起担任民生加银沪深300交易型开放式指数证券投资基金、民生加银沪深300交易型开放式指数证券投资基金联接基金基金经理。何江先生历任管理基金8只,目前管理2只基金,在管基金规模2.73亿。

文章来源:兴证金工团队

风险提示:本基金为股票指数增强型基金,预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。同时本基金为指数基金,通过跟踪标的指数表现,具有与标的指数以及标的指数所代表的公司相似的风险收益特征。基金管理人管理的其他基金的业绩、基金管理人获得的奖项及评价结果不构成对本基金业绩表现的保证。投资者须仔细阅读基金的《基金合同》《招募说明书》等法律文件及公告,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品。基金管理人以诚实信用、勤勉尽责原则管理基金资产,但不保证本基金一定盈利和最低收益。基金有风险投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。