市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

视频加载中,请稍候... play向前向后

play向前向后来源:博道基金

注重绝对收益的思维

已融入到他的每一步投资中

在成长投资风格基金经理里,张建胜属于相对稳健的一派。他曾经管理过5年私募产品,深谙绝对收益之道,注重绝对收益的思维已融入到他的每一步投资中。

张建胜为信息管理与信息系统专业出身,毕业后又曾经在申万研究所做TMT分析师,在成长股研究和投资上深耕多年。

2015年起,张建胜在博道投资担任投资经理,其管理的产品以波动低著称。

12月14日,博道盛利6个月持有期混合型基金即将正式发行。作为一只固收+基金,该基金实行股债分工的双基金经理制,拟由张建胜和高凯两位基金经理共同管理。其中,张建胜负责股票部分的投资,即作为固收+产品的博道盛利“+”的那部分。

我们来看看张建胜将会如何打造博道盛利那锐利的“矛”。

您怎么总结自己的投资风格特点?

张建胜:从性格上,我喜欢新生事物但风险偏好又适中。在投资风格上也有两点比较明确:

一是坚持绝对收益思维。这是因为我从最早做投资开始,就一直在做偏绝对收益的私募产品,所以比较重视对回撤的控制,重视持有体验。从过往来看,即使是在市场大幅波动,包括股灾的时候,我的管理产品也不太会出现大波动。

二是风格偏自下而上,而且偏成长股。这也和我过往的经历有关。在做投资之前,我曾经在四大会计师事务所之一安永工作过,后来在申万研究所做TMT领域的分析师,自己个人的性格也是比较偏乐观,坚信成长的那一类。

成长股历来波动较大,您在成长股投资上是怎么追求绝对收益,怎么控制回撤的?

张建胜:首先,我觉得最重要的是用选股代替择时。这就涉及到我的投资框架,宏观、行业、公司三方面,我的重心是放在公司这一部分,因为从过去实践经验来看,全市场能把择时做好的人非常少,而有长期竞争力的公司可以穿越周期。

第二点,我会依据隐含回报率进行调仓。假如某只股票短期涨幅过大,隐含回报率下降,我会适当调仓来做止盈,比如从第一大重仓股降到第五大重仓股。因为它还在自己的持仓里,还会继续跟踪,这种调仓方式会让自己交易上的心理障碍更小,也不容易错失那种特别长期的优质股。

第三点是用长线逻辑保护短线。假如碰到一些不可预期的情况,比如今年的疫情,基于短期买入的股票不容易拿得住。

第四点是聚焦中等增速、中等估值的个股。市场热点确实容易聚焦在高增速个股上,但是从实业的角度,高增速公司一定程度上容易产生透支,中等增速、中等估值的可持续性更强一些,它可能不够耀眼,但是能平滑基金净值的波动。

能不能具体讲一下您的投资框架,包括怎么选行业、选个股?

张建胜:行业分布上,因为我喜欢成长股,而成长股主要集中在科技、消费、医药三大行业。

另外,我们根据过去10年净利润和市值的情况做了一个综合评估,去算出能持续成长的公司占比,排在最前面的有医药、食品饮料、电子元器件、银行、家电等行业。这些行业里,我去掉了自己不擅长的银行,增加了高端制造,形成了自己的行业偏好。

个股层面,我的选股框架可以理解成一个坐标系,横轴是公司的竞争壁垒,纵轴是公司所处行业和公司自身的景气度。

其中,竞争壁垒是我选股框架里面最核心的一个维度,它的重要性比景气度要高,因为景气度偏中短周期,而竞争壁垒是偏中长周期的。

竞争壁垒最重要的一点是商业模式。好的商业模式会提高投资的确定性、降低风险,特别在市场大幅波动的时候,商业模式好的公司有自身调节的能力,或者说克服行业低谷的能力。

怎么样才算好的商业模式?亚马逊创始人贝索斯讲的很好,消费者喜欢、能长到很大规模、有很高的回报、经得起时间考验。反应到财务报表上,就是有轻资产、弱周期性、高ROE、自主定价权,以及不容易被环境变化所改变等特征。

竞争壁垒无外乎两种,第一种是差异化,人无我有;第二种是成本领先,别人有的我能更便宜。这两类商业模式根据不同的行业,又可以衍生出不同的点,针对不同的点,我们做投资的时候也会关注不同的指标。

比如说差异化,白酒行业的差异化就是品牌,所以看白酒行业最核心的就是去看它的品牌效应、文化积淀、营销投入等等,其他方面有一些瑕疵不会构成主要矛盾;而对于电子行业来说,它的差异化在于创新,即提供差异化的产品,这就要看企业带头人的战略眼光、组织架构、激励机制等等。

此外,我个人比较喜欢评价维度单一的行业或者公司。一是因为好判断,二是因为评价维度越单一,意味着集中度越高。比如说像餐饮,评价维度非常的多元,它的集中度就很难提高。

总结来看,我的投资组合里主要是三类个股:一类就是上面所讲的有长期竞争力的优秀公司,这类公司占主要仓位,而且权重会不断提高;第二类是为了兼顾组合回撤和与基准偏离度而进行的景气度投资,这类公司可能有一些小瑕疵,但是近1~2年是高成长、高景气度或者有明显预期差的公司;第三类是一小部分仓位的主题类或配置类个股,为组合提供弹性。

追求长期回报

有长期竞争力的优秀公司

40-60%

重视ROE

兼顾组合回撤和与基准偏离度

近1-2年高成长性或者有明显预期差的公司

30-40%

重视PEG

提供组合弹性

各类主题类或配置类个股

0-10%

重视弹性

您即将发行的博道盛利是一只固收+基金,请问您认为当下应该怎么做大类资产配置?

从长期来看,2017年以来,资本市场已经进入了大类资产配置的新时代,无论是国家高层的重视、注册制的实施、房地产市场的配合,包括无风险收益率的不断下降,都佐证了大类资产配置的新时代已经到来。

当然,短期择时的难度仍然比较大,我们只需要做一些中长期的择时,注意一些特别明显的大类资产性价比变化时点,就能够提高投资胜率,比如2015年、2018年。

我的方法是把整个市场看成一个公司的话,然后用算出两市的滚动PE,股票市场未来的回报率,其实就是PE的倒数。假如PE倒数比理财产品收益率明显高(例如高2%以上),一般都是股市性价比较高的时候,要加大股票的配置比例,例如2014年、2016年初、2018年底等;假如PE倒数逐渐和理财收益率接近甚至倒挂,则是股市风险较高的时候,需要降低股票的配置比例。

从2018年12月以来,PE倒数和理财产品收益率的差值一直在收窄。市场上涨,PE走高,PE倒数不断下降,但好在理财产品的收益率也一直在下降,所以价差收窄的速度并不快的,到现在为止差不多到1%。

1%的含义就是延续惯性,所以站在目前时点,我觉得还没到选择方向的时候。假如市场慢慢上涨,投资者降低收益率预期,市场格局还是比较健康的。

延续惯性是指什么?

张建胜:过去的趋势是什么?最重要的一个趋势就是结构性机会。我认为这个趋势还会延续。

近几年,注册制给整个二级市场投资生态带来了非常大的变化,比如整个市场风格变化最明显的时期,是在2017年注册制预期已经开始明朗的时候。所以,千万不要幻想市场风格的“均值回归”,注册制的影响无论再怎么强调也不为过,它倒逼出了一大堆连锁变化,比如投资者(包括散户)的“类机构化”。

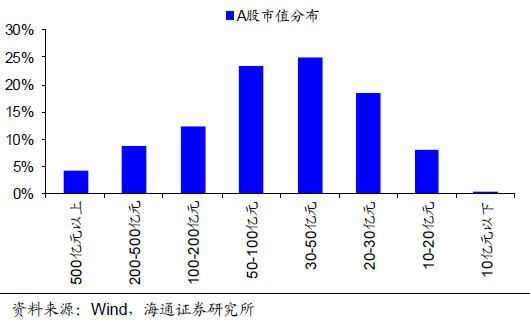

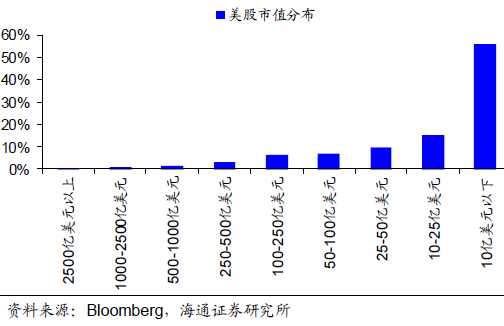

目前,A股的市值分布仍然是纺锤形,腰部公司的数量占比最多;但在美股、港股等成熟市场,则是金字塔形结构。

所以,A股的结构性趋势还没结束,未来全市场同涨同跌的可能性越来越小。基金经理的一个工作重心,就是寻找结构性机会。

您觉得你管理的这个增强型固收+适合哪些投资者配置?

张建胜:我觉得适合三类人:

· 不甘心债券收益率,但又不能承受股票市场过高波动· 愿意拿闲钱做配置获取“慢富”· 对未来股票市场走向较难判断,又担心完全踏空风险提示:本产品由博道基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其将来表现,基金管理人管理的其他基金的业绩亦不构成对本基金业绩表现的保证,基金收益存在波动风险。投资有风险,基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。敬请投资者认真阅读基金的基金合同、招募说明书、基金产品资料概要等相关法律文件,了解产品风险等级,做好风险测评,根据自身风险承受能力选择与之相匹配的风险等级产品。基金具体风险评级结果以销售机构提供的评级结果为准。中证800指数、中证港股通综合指数由中证指数有限公司编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。博道盛利6个月持有期混合基金对于每份基金份额设置6个月锁定期限,在锁定期限内不能赎回基金份额。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。