市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:万家基金微理财

“市场就像海洋,企业就是当中大大小小的岛屿”。1937年, 新制度经济学鼻祖科斯在一篇名为《企业的本质》的论文中,抛出了“市场大就有机会出大企业”的论断。这被经济学家周其仁赋予了中国式的表达:“水大鱼大”。

市场普遍认为,新能源车是一个比智能手机还要大的市场,是未来发展空间最大的行业之一。事实也证明,2020年是新能源车行业的大年,各细分板块都出现了不小涨幅,给投资者带来了可观的回报。如今2020年行将过去,投资者的目光也投向了来年,那么2021年的新能源车还有机会吗?

01

明年进入“产品力驱动”

今年下半年,市场需求明显回暖,蔚来、理想、威马、小鹏等造车新势力异军突起,不管是城市还是乡镇,主动购买新能源车的消费非常强劲,11月新能源车产销分别达19.8、20.0万辆,同比分别增长75.1%、104.9%,主要是受益于地方购车补贴、消费刺激政策落地、新能源车下乡持续推进、以及优质新车型陆续推出。

临近年末,不少券商对明年新能源车的投资机会进行了展望。在不少机构看来,新能源汽车2020年的总销量受疫情冲击较大,下半年开始回暖,2021年则是加速之年,销量有望维持快速增长,带动整个产业链的景气度上扬。中国新能源车产业正从“补贴导入”向“产品力驱动”转型,不宜低估新能源车进入“正向循环”之后的成长加速度。

投资中有一个词用到的频率比较高,就是“博弈”,其中又分为“零和博弈”和“正和博弈”,前者是非此即彼的竞争,后者则是共同做大蛋糕。

新能源汽车属于哪种情况呢?五矿证券的2021年度投资策略指出,新能源汽车是一个极具纵深的产业链条,也是一个具备广阔成长空间、市场导向、兼具制造与消费属性的产业,在全球均被视为重要的战略新兴产业。重点发展以新能源汽车为代表的绿色经济已经成为全球共识,也将成为未来各全球主导型经济体之间开展合作的重要抓手。在这样一个蓝海行业中,全球产业之间更多是“正和博弈”,而非“零和博弈”。

时至今日,新能源汽车经历了高速增长-减速换挡-格局重塑不同时段。国海证券从一个长视角回顾行业变迁发现,目前处于行业变迁的关键时段。汽车行业从传统机械硬件定义汽车跨越至软件(智能化、 网联化、共享化)定义汽车的百年变局,电动化起着极其重要的转承作用,行业生态重塑孕育较大投资机会。

当前,汽车行业逐渐从机械制造逐渐变迁至软件定义汽车(Software Defined Vehicles, SDV)时代:决定未来汽车的不再是汽车的马力大小,是否真皮沙发座椅,机械性能好坏,而是以人工智能为核心的软件技术。未来产业链盈利模式及商业模式也将发生较大的变化,在机械制造定义汽车时代,产业链的话语权主要掌握在主机厂手中。在 SDV 时代,生态型企业或许未来占据最为重要的话语权。

02

明年将是全球销量共振

中银证券认为明年将是全球销量共振,开启一轮新能源汽车快速渗透的成长周期。其中,国内双积分政策正式施行将托底行业增长,补贴政策延续,长期规划引领行业发展,新车型密集推出有望刺激2021年需求。欧洲碳排放严格,经济复苏背景下延长补贴、加大优惠;美国大选落幕,政策有望回暖利好产业发展。海外主流车企电动化进程持续加速,特斯拉引领全球销量增长,大众MEB平台正式投入使用,ID.3和ID.4有望带动销量增长。

中银证券则对2021年的销量给出了具体的预测数字,预计2020年全球新能源汽车销量275万辆,同比增长27%;2021年销量390万辆,同比增长42%,从而带动动力电池与材料需求高增长。

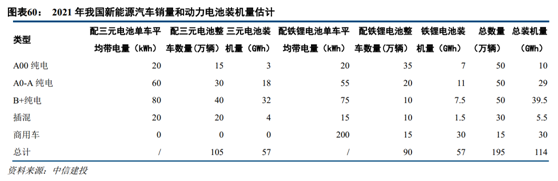

而在中国国内产销方面,中信建投估计2021年我国新能源汽车产销接近200万辆,动力电池装机110GWh以上。下游真实需求引发的规模扩张有望将景气度向全行业扩散。

东北证券认为,2012-2020规划期间,新能源汽车的渗透率经历了从0到1%的发展,目前进入了从4%到10%上升的阶段,也是从补贴驱动向市场驱动的转换阶段,有望推进新能源汽车进入“新阶段”,利好产业链各环节具备竞争力的龙头企业。

03

高景气度有望维持

对于短期(1~2年)的走势,国海证券给出的判断是,2020H1行业处于估值扩张时段→2020Q3估值消化(横盘震荡整理)→2020Q4/2021年估值切换并维持在高位。

中金公司则认为,能源车板块业绩存超预期空间,2020年-2021年可能会有一波跨年行情。核心逻辑有两点:市场对于未来销量的上调,以及短期内的供需错配带来盈利反转。新能源车板块2021年的平均估值预计在40-50倍,随着行业未来3-5年的高速增长消化估值、新能源车销量的极大增长,业绩有超预期的空间。

而从中长期(5~10年)来看,则是产业变迁的黄金十年。国海证券认为,新能源汽车替代传统燃油车趋势不可逆转,从传统机械硬件定义汽车转向软件定义汽车,电动车是未来汽车智能化、网联化的重要载体,其意义重大。汽车产业变迁将伴随产业链的价值转移,重视前段研发设计、技术升级与后端软件溢价,新能源汽车行业目前处于百花齐放电动化3.0时代,全球供应链细分龙头迎来中长期投资机会。

值得一提的是,目前中国是全球唯一拥有全部工业门类的国家,2019年工业增加值全球占比超过28%,中国优势供应链向全球溢出已成为大势所趋,新能源产业(包含新能源汽车)恰恰是中国优势供应链的典型范例。目前中国的动力电池产业链形成一超多强、全球寡头格局,龙头公司已进入海外主流车企供应链,具备全球竞争力,亦是一大看点。

对此,万家基金总经理助理兼投资研究部总监莫海波指出,从2019年四季度开始,全球各大车厂开始发力布局新能源汽车,2020年是新能源汽车销量的重要的拐点,过去10年新能源汽车完成从“0”到“1”的布局,未来5年乃至更长时间是从“1”到“10”的成长阶段。随着政策大力支持和真实的消费需求释放,长期来看新能源车是未来确定性较高的投资方向。

资料来源:

《新能源汽车2021年度策略:产业变迁、大风已至、顺势而为》国海证券2020-11-21

《新能源汽车产业链2021年度投资策略》五矿证券2020-112-03

《新能源车产业链年度策略:电能驱动,零碳未来》中金公司2020-11-09

《百舸争流今胜昔,电动未来新起点》国元证券2020-12-06

《全球景气向上,电动浪潮延续》中银证券2020-11-28

《高景气回报高预期》中信建投2020-11-28

《特斯拉与欧洲全面加速 重视供应链多元化》东北证券2020-10-26

声明及风险提示:以上券商观点不代表万家基金的观点,亦不作为任何投资建议及法律文件。证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同和招募说明书等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。