市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:宏赫臻财

建议使用iPad Pro、微信PC端、宏赫网页版等大屏阅览。

注:由于微信修改了推送规则,读者不能及时收到图文推送。请读者将本公众号星标,以便及时收阅。

提纲:①图文透析;②估值探讨;③投资建议。

温馨提示:企业经营的内外部环境时刻在变化,因此对于公司的判断是具有时效性的,更别提估值了,如果此文的研究时隔久远,您可以等待我们的追踪更新推送,也可以及时定制研究:

点此=>【定制专属护城河评级】

壹

图文透析

公司所属细分行业=>【51家“医疗保健设备”GICS子行业沪深港上市公司初筛选】

1

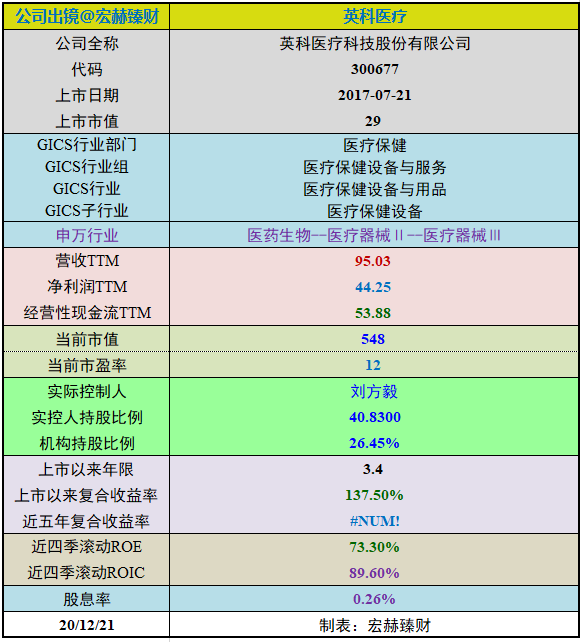

公司出镜(2020年Q3版)

上市以来

英科医疗自上市以来3.4年,年均复合收益率为约137.50%。截止当前评测日近五年年均复合收益率为--%。

最新股价对应近12月股息率0.26%。(股息率:只代表过去12个月累计派息/最新总市值)

2019年末扣非加权ROE为【12.40%】

[注]:本文数据来源:iFinD,宏赫臻财研究中心,数据日期:2020/12/21。

沪港深指数启用以来整年度市值增长率PK指数

2017年末至今2个整年度段里0年市值增长战胜指数,胜率【0%】,今年以来因疫情原因大幅战胜指数。

期初至今3.0年的光阴里市值从52亿增加至548亿,实现年均复利回报率121.3%,同期指数年均增长10.8%。

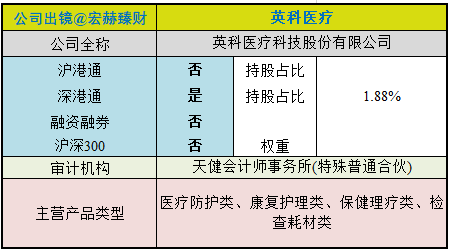

证券资料

行业地位

(横向战略比较,还需结合主营可比性)

细分行业营收&净利润规模排名Top10(单位 亿)

英科医疗在GICS“医疗保健设备”子行业中营业收入排名2/60;净利润排名2/60;

注:该对比仅供参考,投资者请自行结合该公司主营业务具体考察其横向可比性。该细分行业选取沪港深上市的GICS行业细分为【医疗保健-医疗保健设备与服务-医疗保健设备与用品-医疗保健设备】的60家公司。数据为TTM值。

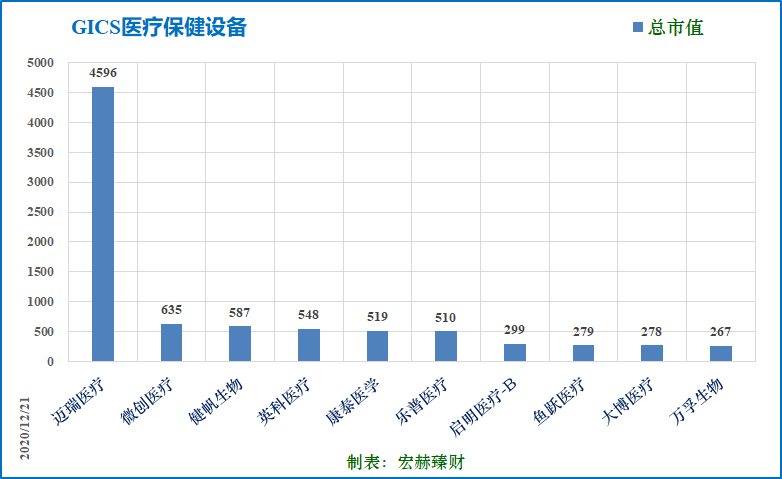

细分行业当前总市值Top10(单位 亿)

英科医疗在GICS“医疗保健设备”子行业中总市值排名4/60。

公司主要业务

公司为综合型医疗护理产品供应商,主营业务涵盖医疗防护、康复护理、保健理疗、检查耗材四大板块,主要产品包括一次性手套、轮椅、冷热敷、电极片等多种类型的护理产品,产品广泛应用于医疗机构、养老护理机构、家庭日用及其他相关行业。公司凭借全面的生产能力、可靠的产品和服务,与美国、日本、德国等120多个国家和地区的客户建立了合作关系。

行业最新数据

近年来,全球一次性防护手套市场容量增长较快,2017年全球销量达4,170亿只,2005-2017年年均复合增长率为8%左右。根据中国塑协和马来西亚手套行业协会的统计分析,2017年医疗级手套的全球市场容量大概为2,700亿只。其中,PVC手套需求量约为750亿只,2009-2017年均复合增长率达3%;丁腈、乳胶手套需求量在2,000亿只左右,年均复合增长率高达8%-10%。同时,非医疗级手套的市场容量也呈稳定增长趋势,2017年非医疗级手套需求量为1,470亿只,2009-2017年均复合增长率达12.33%。由于医疗级一次性防护手套制作工艺和标准都显著高于非医疗级,医疗级手套生产商同时具备非医疗级手套生产能力,因此这部分市场也是医疗手套生产商的潜在市场空间。预计到2020年,全球一次性健康防护手套销售量将达到5,310亿只,未来3年复合增长率为8.39%。

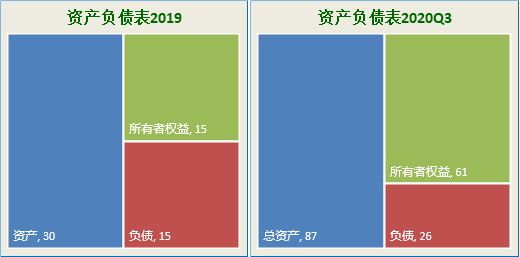

资产结构

(新手看利润表,老手看资产负债表)

资产负债表

2020年三季报负债/净资产:43%;负债/总资产:30%。

主要资产构成图

[注]:2020年Q3总资产【87】亿;净资产【61】亿,负债【26】亿;

20Q3总市值【335亿】;当前总市值【548亿】

第一大资产为货币资金38.7亿,占比44.7%;19Q4占比20.5%。(主要系销售收入增加,回款增加)

第二大资产为固定资产合计16.2亿,占比18.7%;19Q4占比30.5%。(主要系在建工程转固定资产)

第三大资产为应收账款6.2亿,占比7.2%;19Q4占比11.1%。(主要系销售收入增加)

有形资产占总资产比例【66%】,无形资产+商誉占比【3%】

2

营收一览

营收结构

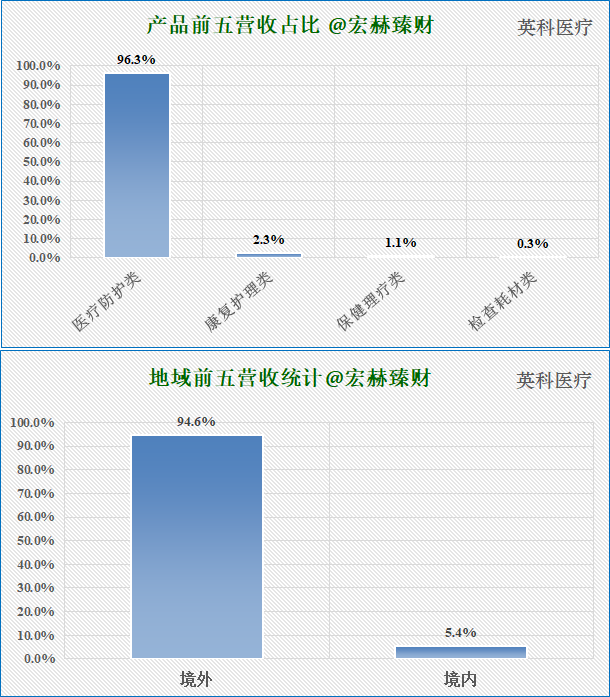

最新财报营收分类&地域分类占比图

注:为2020年中报数据。

公司上半年,公司医疗护理收入42.86亿元,占总收入超过96%,同比增超过413%。当中包含了主营业务手套及其他防护服等护理产品收入,其余主营业务类型尚未起量。

公司主要以出口为主,近年来全球丁腈手套需求旺盛,2019年报中境外业务占比94.6%。

一次性手套的主要消费区域在美国、欧洲、日本等发达国家和地区,近几年公司在稳定原有市场前提下,大力开拓加拿大、俄罗斯及中东、南美等其它新兴市场,取得了良好的营销业绩,目前公司产品销售全球120多个国家和地区。

近四年营收前五分类结构图

主营1业务2017-2019三年复利增长率分别为:--%、7.6%和10.3%。

主营2业务2017-2019三年复利增长率分别为:49.7%、20.0%和8.5%。

公司成功上市以来,借助资本优势和丁腈生产线技术积累,快速扩建产能。新冠肺炎疫情全球范围内爆发,短期国内外对于手套等一次性防护用品需求激增。医疗防护类业务持续稳健增长,2020年该业务营收大幅度增加。

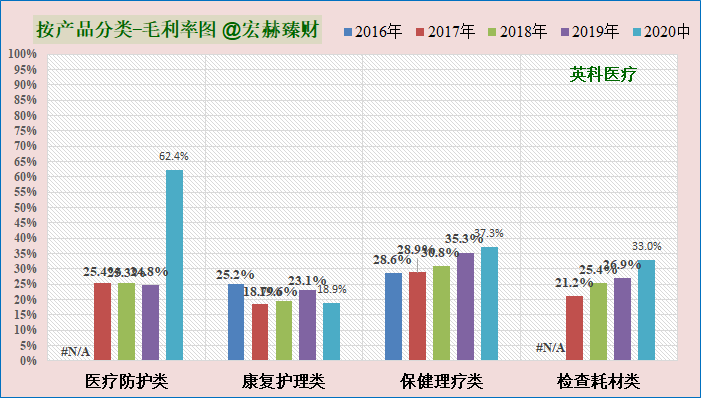

近四年毛利率前五分类趋势图

新冠疫情发生前,公司毛利率整体保持在25%左右。新冠疫情发生以来,防护手套供不应求,价格大幅上涨,公司盈利能力大幅提升。医疗防护类业务毛利率也迅速提升到62.4%。

历史营收

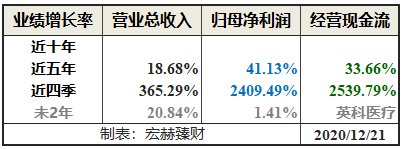

营业收入、归母净利润和经营性现流净额分段复利增长率

未3年为机构一致预期,经常不靠谱,仅供参考。往往是悲观时预期悲观,乐观时预期乐观。投资者需甄别个中机会。

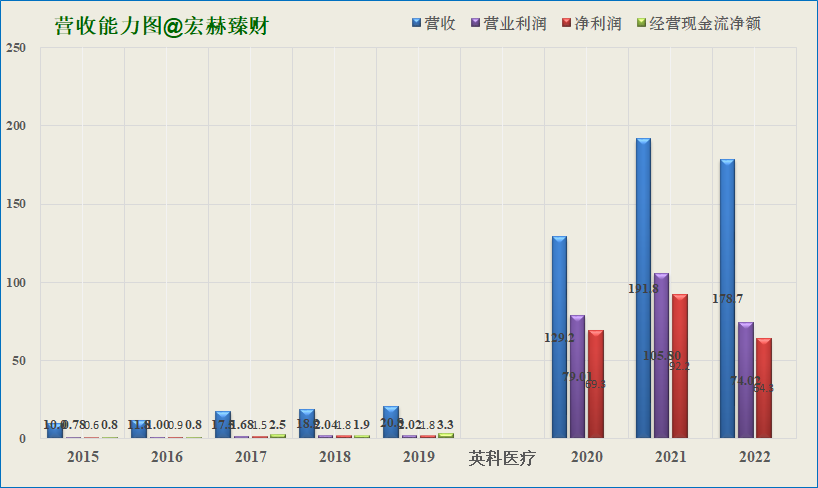

历年营业收入、净利润、现金流及未来三年预测图

预测值为机构一致预期均值,只作参考不一定靠谱。

过去五年归母净利润复合增速:41.13%,近四季增速2409.49%。(疫情因素)

未来2年归母净利润一致预期复合增速为1.41%。(2021-2022)

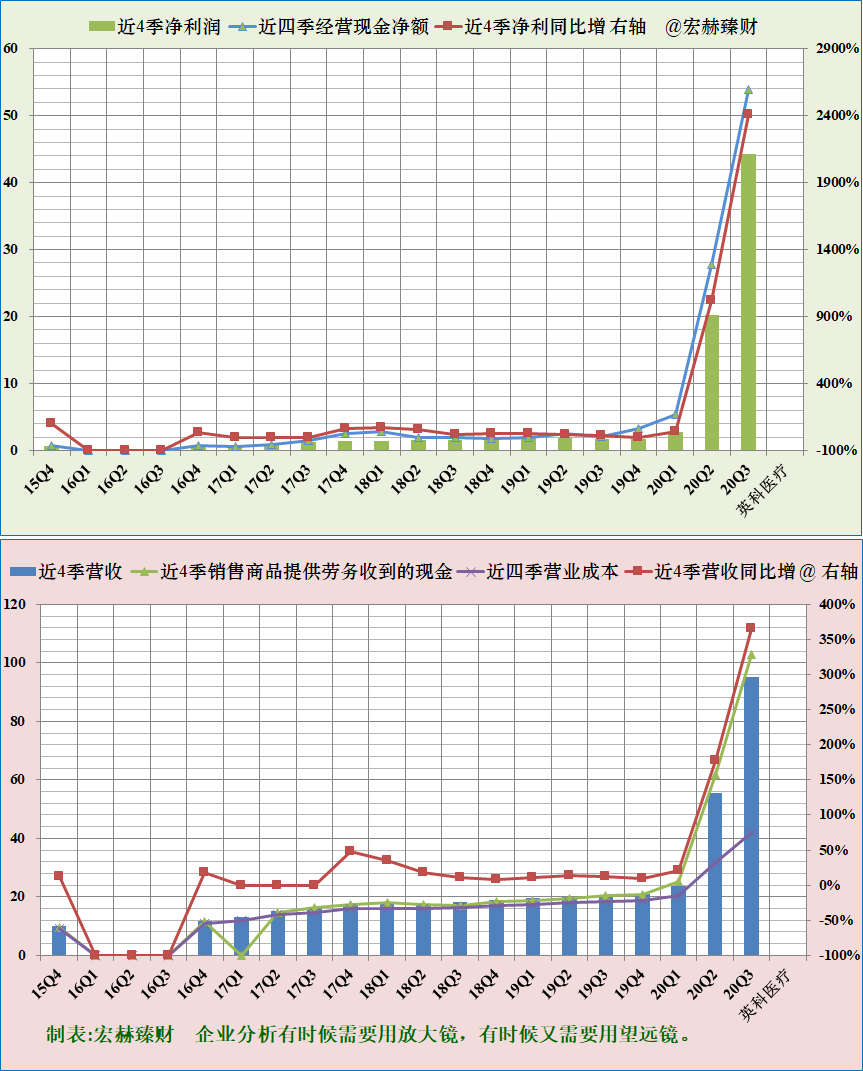

滚动近四季净利润、营收及增长率趋势图

(考量基点:近20个季度,下同)

滚动柱图连续逐季稳健增加为加分项。

公司净利润含金量较高。营收含金量高。

新冠疫情发生前,公司营收、净利润稳中有升。随着公司持续产能扩建和新冠疫情影响,防护手套缺口巨大,公司收入端和利润端大幅提升。

单季度净利润、营收及增长率趋势图

公司营收、净利润逐季增长。

近四季销售费用、管理费用一览

投资者可关注近四季销售和管理费用与毛利润之比持续小于30%的公司(绿线低于下红线为优异,靠近为优秀),具备较高的竞争优势,若30-70%之间为可接受区域(图中红色直线之间),若大于70%需要警惕,说明该公司产生净利润的能力较弱。

英科医疗该指标疫情之前整体处于可接受区间位置,疫情之后该指标逐步趋于优秀,获利能力逐步增强。

最新值9.1%,近四季度均值26.2%。

3

现金流

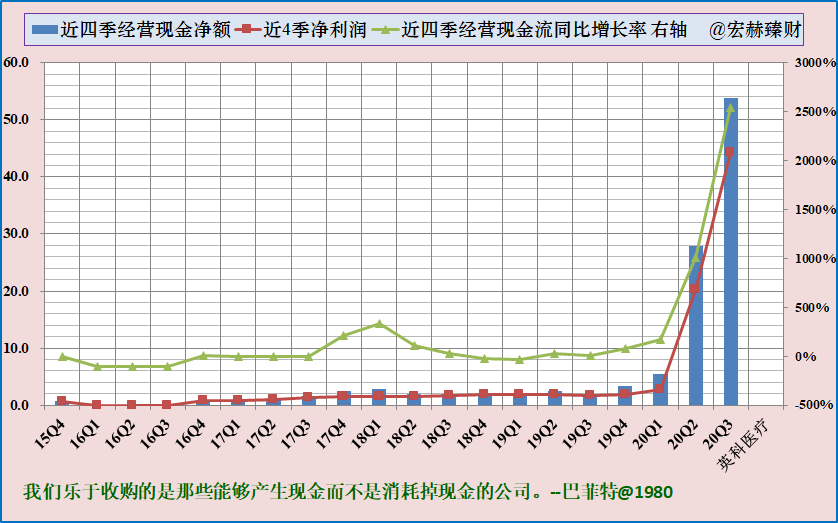

近四季经营活动产生现金流净额对比归母净利润

经营现金流量净额充沛。

近5年经营现金流占净利润比例均值为【1.34】

近5年自由现金流占净利润比例均值为【-1.77】

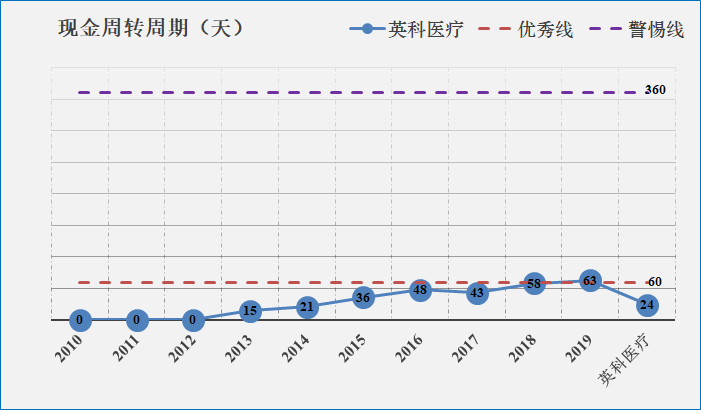

近年现金循环周期

现金循环周期又可称为净营业周期,是考量企业日常运营环节的现金流状况,优先关注那些该指标小于60的企业,负数更为优,表示企业的还款周期远大于存货变现期。警惕该指标大于360的企业。

公式:现金循环周期=存货周转天数+应收账款周转天数-应付账款周转天数

现金循环周期指标:【优】

4

盈利能力

【本公司】

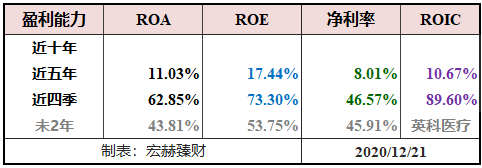

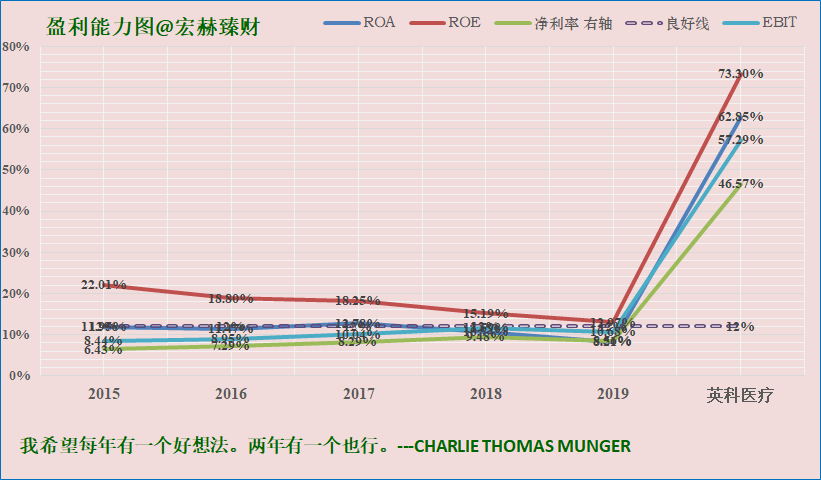

总资产收益率(ROA)、净资产收益率(ROE)及净利率分段均值一览

盈利能力趋势图

各项盈利能力指标在良好线上越高越好。

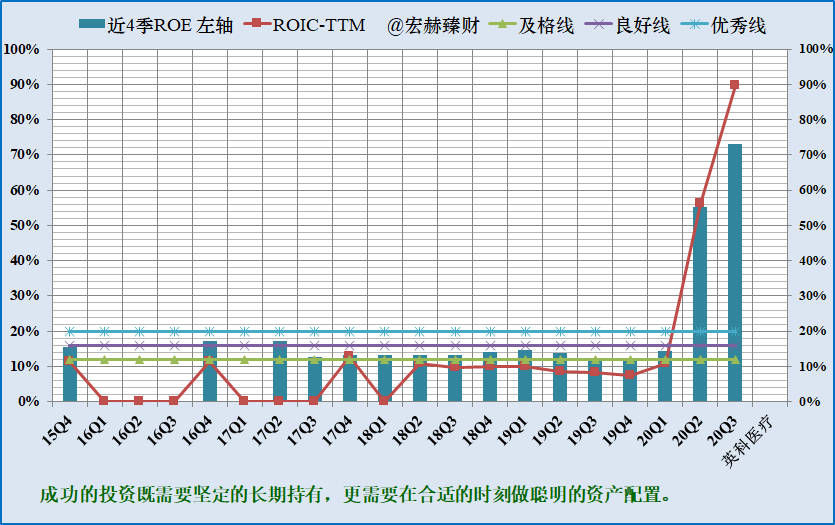

近四季ROE(左轴)及ROIC(右轴)趋势图

关于ROE和ROIC

若一定要将问题简单归结的一个指标的话,便看ROE。

巴菲特控股管理的伯克希尔公司制定的业绩衡量标准是15%的净资产收益率以上;巴菲特重仓的历史持股ROE均在20%以上,甚至更高。

从ROE的趋势图可以判断企业价值扩张期:看ROE能达到的高度、ROE维持在高水平持久性、ROE的增长能力。

投入资本收益率ROIC,是一个久经考验的分析资本收益的比率,这个比率调整了资产收益率和净资产收益率的某些特性。

拥有持续较高ROIC的企业如皇冠上的明珠,要占据你组合的重要位置。

当前ROE:73%+;ROIC:89%+(疫情因素),未来一致预期ROE 53%+。

近年来英科医疗公司产能扩建导致资本支出加大,资产周转率有所降低,ROE/ROIC呈现下降趋势,2020年受疫情影响,短期国内外对于手套等一次性防护用品需求激增公司盈利能力大幅提升。未来一致预期持续处于优秀线上。

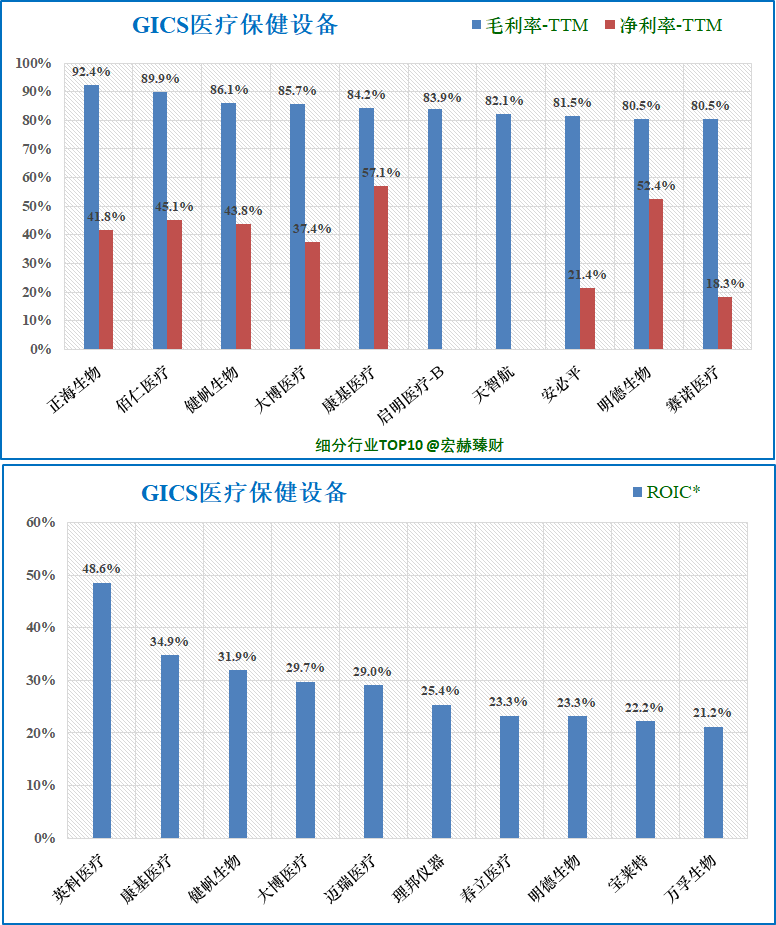

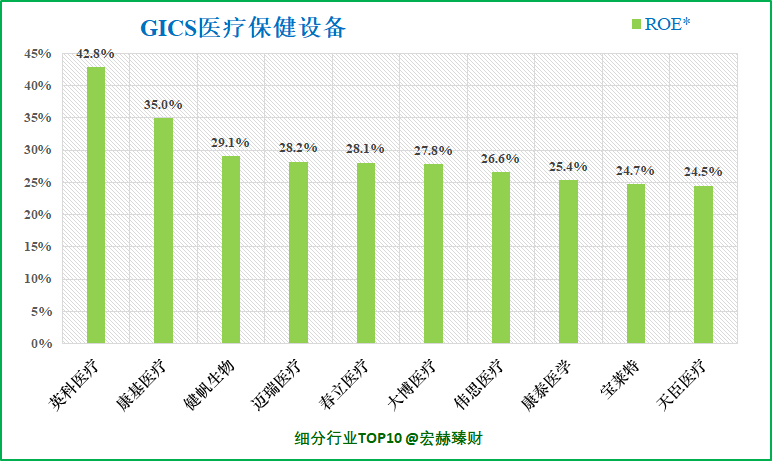

【细分行业】

细分行业盈利能力横向对比Top10

英科医疗

毛利率66.1%,排名21/60;ROIC*48.6%,排名第1;ROE*42.8%,排名第1。

ROIC*取值为TTM值和上年年报值的均值;(港股为上年报值)

ROE*取值为TTM值和上年度扣非加权值的均值。

需关注细分行业主营业务差异性,可比性。

[注]:该行业的分段深度比较研究请点文末原文链接进入我们商城首页内的细分行业臻选专栏,找到GICS或申万相关的细分行业研究查看。

5

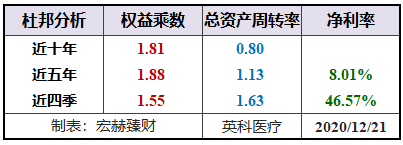

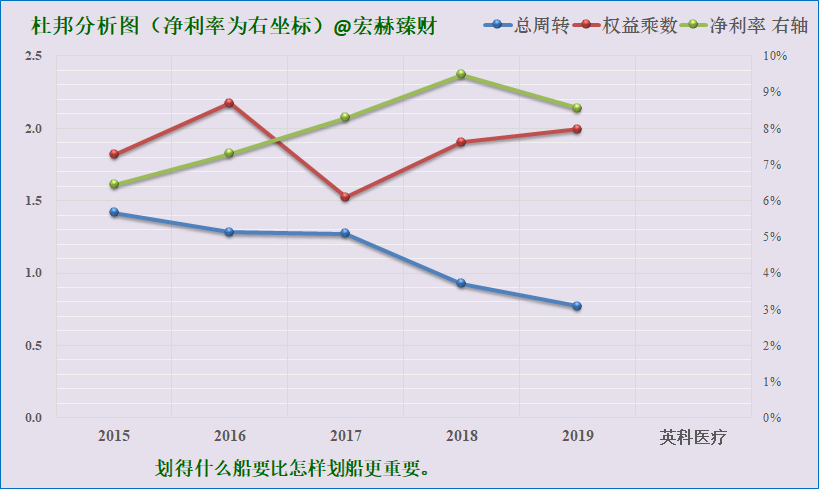

杜邦分析

杜邦分析分阶段一览

近十年杜邦分析趋势图

宏赫臻财建议关注未来杜邦指标趋势呈现:【低杠杆或适度杠杆(1.2-3)+周转率接近或大于1且有向上趋势+稳健增长的中高净利率>15%】

英科医疗杜邦结构:【良】(主观评测描述范围:优-良-中-差)

公司适度杠杆,近年来公司净利率稳中有升,但维持在个位数水平。19年净利润率有所下降,主要原因是丁腈和PVC手套价格有降低。2020年新冠肺疫情导致供需偏紧,石油大幅降价,公司净利润率大幅提升。近年来产能扩建导致资本支出加大,资产周转率有所降低。

6

更多财务指标分析

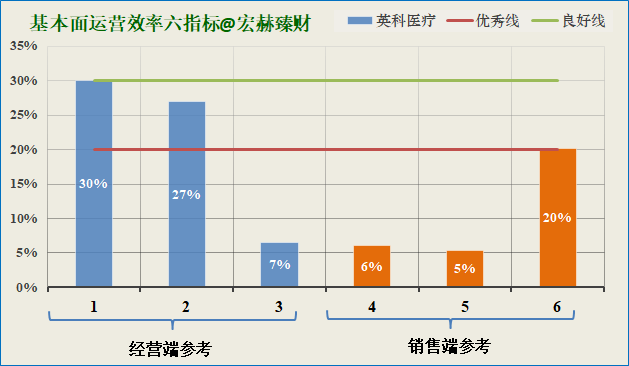

宏赫基本面运营效率六指标

[注]:宏赫臻财独家六指标分析模型,蓝色线为六指标的数值,红色线为优秀水平线,绿色线为良好水平线。低于红色线为优秀。六指标可判别企业轻重资产(经营)性质和折溢价性。据过往经验,一般而言蓝色六指标处于红色线下方越多,企业偏向于轻资产轻运营且大多股价回撤较小和有经常性溢价。也可模糊判断为蓝线值越大企业经营难度越大。

前三项为经营端参考,后三项为销售端参考。

英科医疗该指标【4】优【0】良【2】差(6优企业很少,5优值得你重视)

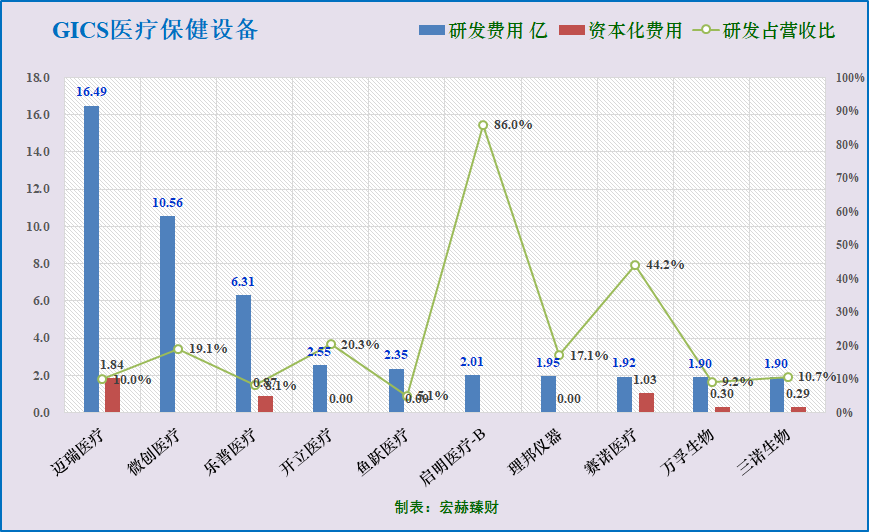

研发费用占比分析

2019年末研发费用:0.7亿,占营收比:3.3%,资本化率:0.0%

公司持续投入研发,且无费用资本化。

细分行业上市公司研发费用Top10

注:研发费用值A股更新至19-12-31,港股更新至19-12-31。

英科医疗研发费用在该细分行业排名【26/60】。

7

重要股东

年报控股股东结构图

……

……

……

已购买用户

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。