市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:裸眼看财经

这是裸眼看财经的第 98篇文章

1500字 | 全文阅读需12分钟

炒股和买基金都是财富管理,但给投资者带来的感受不尽相同。炒股像是直购商品,亏钱赚钱都直接在账目上,买基金有点像买盲盒,总是会让人有所期待。

2020年的新基金很好卖,很大程度上是因为这两年基金业绩好,基金管理人有可宣传的料。但在新基金宣传中经常会有一个问题,有些基金管理人只宣传绝对收益,不讲排名。

那到底是你单只基金业绩好,还是整个公募行业业绩好?

公募“抱团股”今年涨幅可观吗?

网友喜欢吐槽基金说,基金都泡在酒缸里。这句话有些许道理在,因为公募基金确实喜欢抱团,但抱团的不止有白酒龙头。

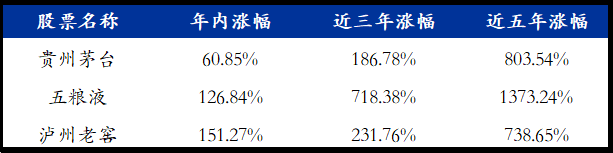

主要是因为白酒估值比较高了,还一直涨,够狠就惹关注。就在今年,贵州茅台、五粮液和泸州老窖年内涨幅已分别达到59%、112.3%和148.2%。

除了龙头股,其他公募“抱团股”的涨幅怎么样?

按照去年年报的基金持股情况,TOP10重仓股在今年的平均涨幅为31.17%,TOP20重仓股在今年的平均涨幅为50.92%,TOP30重仓股在今年的平均涨幅为45.54%。

均能够大幅跑赢同期沪指涨幅(10.05%),上证50涨幅(13.31%),沪深300涨幅(21.19%)。

基金抱团股是有明显超额收益的,这么多基金选择把公募“抱团股”作为底仓,不单单是为了跑出一个同业基本水平,肯定还是看出了这些股票的“底色”。

那么,我们如果跟着基金去炒股,一年下来的收益能够有多少?跑不赢这个收益率的基金经理,他们是不是算“瞎忙活”了一整年?

买基金“抱团股”的收益率有多少?

我想带大家一起回溯一下买基金“抱团股”的收益率。

这个收益率肯定不是上面提到的31.17%或50.92%或45.54%,因为基金季报披露的时候会滞后,公募基金的重仓股名单每个季度也都在变。

所以我们要先做两个假设:①在每个季度基金季报全部更新完后,根据新的“抱团股”名单调仓;②我们等比例买进基金重仓股TOP20,每只配比5%,坚持持有至少一个季度。

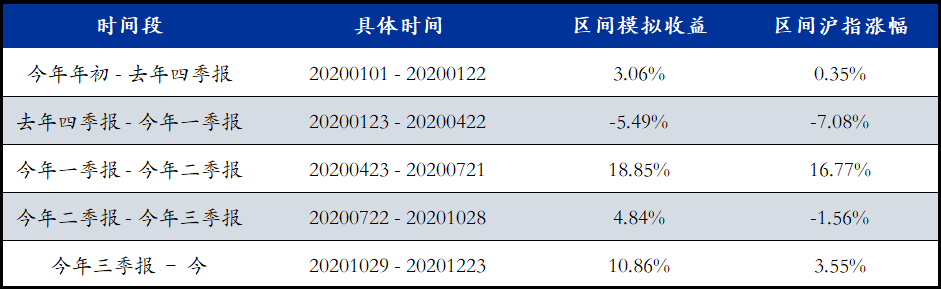

我们模拟的这个持仓不再是以财务季度为基准,而是以基金季报披露的时间为前后节点。今年以来截至12月22日的回报,可以分为5段:

今年以来共237个交易日,这个模拟的结果经历了4次调仓,都是持有最新的基金“抱团股”,跑赢大盘还是没有任何问题的。

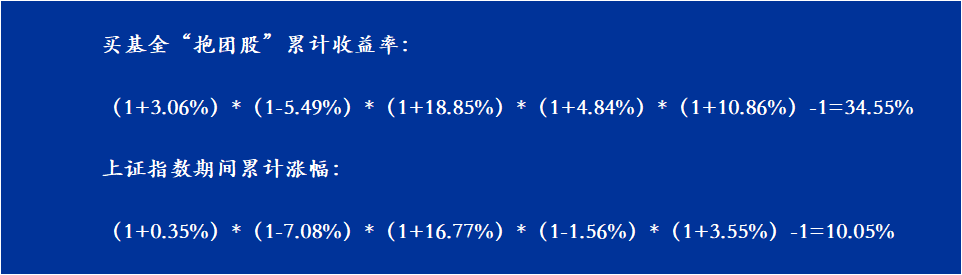

这样一套模拟下来,今年以来的累计收益率有多少呢?我们也顺手测算了一下:

34.55%的累计收益率,跑赢大盘24.5个百分点,不知道大家能够接受这个收益率水平,也不知道大家在今年炒股或买基金的最终收益率是多少。

34.55%的收益率反杀了多少基金?

34.55%的收益率,放在公募开放式基金里面,是一个怎样的水平?

如果不考虑基金类型,在拥有数据统计的5940只基金中排名1644/5940,处在前1/3的位次,还是非常可观的。

放在权益型基金中呢,在拥有数据统计的3604只权益基金排名1903/3604,处在后1/2的位次,这个排名也还算说的过去;

在主动权益基金中,这个收益率排名1447/2466。得出这个结论,尴尬的不是这个收益率排在后1/2的位置,而是那些收益率没达到34.55%的1000多只主动管理型基金。

基金经理忙里忙外的忙活一年,到头来收益还不如比着基金季报随便买买。

当然,也有一部分基金因为投资标的限制,确实很难达到这个收益率,如部分主题基金,无法在全市场选股;除此之外,这1000多只基金中能在全市场选股者比比皆是。

很多时候,基民会在基金评论区指责基金经理水平不行,我们也不能无脑去劝他们看长期回报,因为有些基金的业绩真的够差,基金经理没法给大家一个合理的交代。

就拿今年来说,主动权益基金的平均收益率近40%,收益翻倍的基金已经有30只。但在另一边,还有19只基金未能在今年实现正收益。

这一去一来,这些绩差基金的持有人难免会心态爆炸,破口大骂。

以上,文章提到的模拟投资方法,只是作为本文研究使用,绝不构成投资参考。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。