市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:基尔摩斯

周二的时候,借着基友的智慧,带着大家认识了“谢广坤”,

有朋友看到说,这“广”用景顺长城基金的余广更合适呀。

我一看,别说,还真有点合适,“谢广坤”就此升级为“谢广坤PLUS”。

余广,是银行和金融工商管理硕士、中国注册会计师,曾担任蛇口中华会计师事务所审计项目经理、杭州中融投资管理有限公司财务顾问项目经理、世纪证券综合研究所研究员、中银国际(中国)证券风险管理部高级经理等职务。

2005年1月,他加入景顺长城基金,担任股票投资部研究员,自2010年5月起担任股票投资部基金经理,现任总经理助理兼股票投资部投资总监兼股票投资部基金经理,具有16年证券、基金行业从业经验。

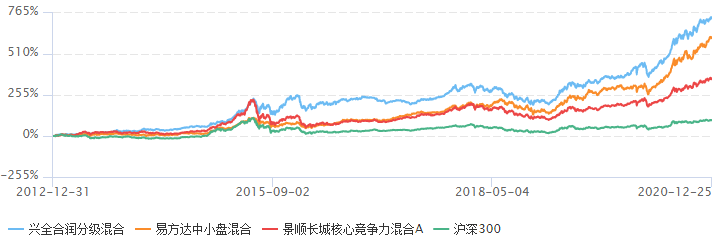

我选取了谢治宇、余广、张坤三人代表产品做对比,

谢治宇:兴全合润分级

余广:景顺长城核心竞争力混合A

张坤:易方达中小盘混合

图:业绩比较对比

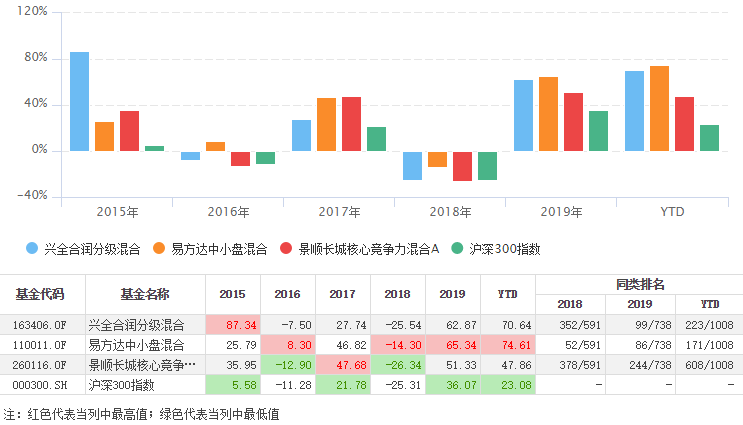

数据来源:Choice,截至20201225

数据来源:Choice,截至20201225

数据来源:Choice,截至20201225

自2013年以来,兴全合润分级涨幅739.24%,易方达中小盘混合涨幅612.82%,景顺长城核心竞争力混合A涨幅356.68%。

各年度上看,除了2017年景顺长城核心竞争力混合A以47.68%的收益率微领先,2018年、2019年、今年以来都相对一般。

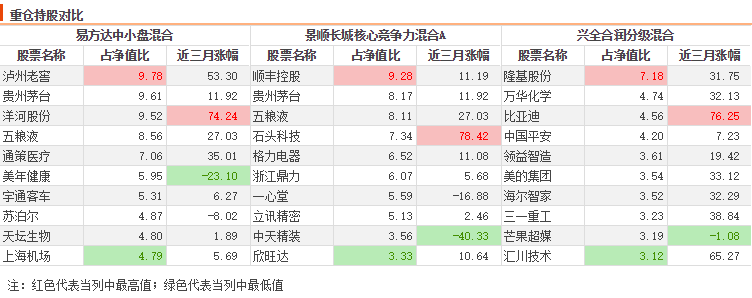

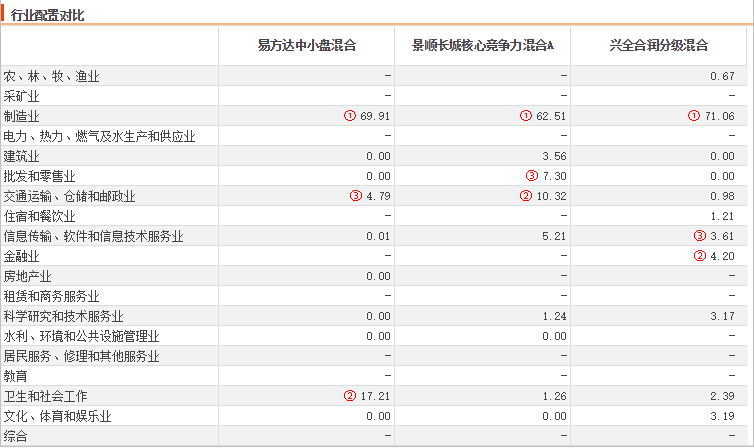

对比三位在2020年三季度的前十大重仓股,重合度比较低,但前十大重仓股集中度都在50%-60%之间。

选股逻辑上,

余广选股看四个指标:

第一、看公司的股东回报率(ROE);

第二、公司盈利的稳定性;

第三、公司现金流;

第四,资产负债表。

谢治宇擅长通过自下而上的研究精选出优质个股,然后通过长期持有陪伴企业成长,分享其业绩增长的红利。

他的选股逻辑并非一成不变的,从最开始的强调低估值,到现在的更加重视企业的成长性,谢治宇在决策过程中所受到的估值约束正在变小。

他表示:“随着市场经验的积累,未来可能还会更新自己的投资框架,只有持续进化才能找到最匹配的投资模式。”

张坤的投资逻辑是:纯粹自下而上,选择成长确定性强的公司,在有较强估值保护的情况下买入,低换手率,集中持股。

在公司的选择上,张坤的标准是“不想持有十年以上,就不要持有一分钟”。分三步走:

第一步,看财务指标,他要求公司在较长时间内,比如过去5至10年,平均ROIC不低于10%且没有大幅波动;

第二步,剔除高杠杆的公司,比如有息负债率过高、或有频繁股权融资的历史;

第三步,排除掉行业中地位不够高、对上下游议价能力不强、营运资本高的企业。

数据的比较纯粹且直观,纯从业绩看,“谢广坤PLUS”中,余广略弱。

但我也得提醒一点,历史数据不代表未来哦。

风险提示

市场有风险,投资需谨慎。过往业绩不代表未来。基金完整业绩可查看基金公司官网,投资前请仔细认真阅读产品法律文件。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。